Материалы по тегу: сделка

|

22.07.2025 [10:29], Руслан Авдеев

Великобритания и OpenAI подписали новое соглашение о стратегическом сотрудничествеВласти Великобритании подписали с компанией OpenAI договор о новом стратегическом партнёрстве для углубления сотрудничества в области исследований аспектов ИИ-безопасности. Также будут изучаться возможности инвестиций OpenAI в британскую ИИ-инфраструктуру, сообщает Reuters. По словам представителя правительства, искусственный интеллект будет играть основополагающую роль для изменений по всей стране — от улучшения работы системы здравоохранения до устранения барьеров, мешающих экономическому росту. Власти считают, что добиться этого невозможно без компаний вроде OpenAI, которые продвигают новую технологическую революцию на международном уровне. Благодаря новому соглашению значительная часть соответствующих работ будет проводиться в Великобритании. Правительство намерено организовать инвестиции £1 млрд в вычислительную инфраструктуру для развития ИИ, рассчитывая увеличить публичные вычислительные мощности в 20 раз в течение следующих пяти лет.

Источник изображения: Ian Taylor/unsplash.com В гонке технологий искусственного интеллекта в лидеры выходят США, Китай и Индия, а Европа играет роль «догоняющего». Партнёрство с OpenAI, чье взаимодействие с Microsoft в своё время привлекло внимание британского регулятора, возможно, позволит компании расширить лондонский офис и изучить возможность применения ИИ в самых разных областях — при отправлении правосудия, в обороне, для обеспечения безопасности и в образовательных целях. Глава OpenAI Сэм Альтман похвалил правительство за то, что оно признало потенциал ИИ-технологий в рамках проекта AI Opportunities Action Plan, инициатива в реализации которого принадлежит британскому премьеру, планирующему превратить страну в «ИИ-сверхдержаву» — для этого рассматривается даже создание новых АЭС. Правительство лейбористов не особенно справляется с обеспечением экономического роста в первый год у власти и теперь заявляет, что ИИ может повысить производительность на 1,5 % в год, что принесёт £47 млрд ($63,37 млрд) ежегодно в течение десятилетия.

17.07.2025 [16:31], Руслан Авдеев

США приостановили поставку в ОАЭ ИИ-ускорителей NVIDIA из-за опасений, что они в итоге достанутся КитаюЗнаковое соглашение о поставке в Объединённые Арабские Эмираты (ОАЭ) передовых ИИ-чипов NVIDIA может закончиться буквально ничем. Сделка встретила внутреннее сопротивление в администрации президента США из-за угроз национальной безопасности Соединённых Штатов, которые она, предположительно, несёт, сообщает The Wall Street Journal (WSJ). По информации издания, ссылающегося на источники, якобы знакомые с ситуацией, хотя в мае Трамп поддержал соглашение о поставках, некоторые представители президентской администрации затягивают выполнение обязательств. Основная причина — опасения, что Китай может окольными путями получить доступ к передовым американским технологиям. В эпицентре спора — базирующаяся в Абу-Даби компания G42, работающая с ИИ-проектами. Она должна была получить порядка 20 % чипов от общего числа, предусмотренного в соглашении. Ожидается, что Министерство торговли США не одобрит поставки G42. Компанию уже ловили на взаимодействии с Китаем, но в прошлом году она в рамках сделки с Microsoft якобы заключила с США неофициальное соглашение, в рамках которого полностью откажется от сотрудничества с КНР и избавится от китайских продуктов в своей инфраструктуре. При этом G42 участвует в создании крупнейшего ИИ-кластера OpenAI.

Источник изображения: 86 media/unspalsh.com По данным WSJ, официальные лица обсуждали возможность исключения G42 из сделки по поставке ускорителей, но это может вызвать недовольство чиновников из ОАЭ, поскольку компания считается неотъемлемой частью местного проекта по развитию искусственного интеллекта. Хотя реализация сделки приостановлена, стороны сохраняют оптимизм. В Министерстве торговли США выразили уверенность, что соглашение в конце концов будет достигнуто, а представители ОАЭ называют его «крупной победой обеих стран». Впрочем, руководство технологических компаний разочаровано задержками, раскол наметился и среди политиков США. Некоторые из них опасаются, что китайские конкуренты вроде Huawei могут поставить в ОАЭ собственные ускорители, если сделка сорвётся. В условиях запрета на поставки ускорителей NVIDIA G42 активно инвестировала в другие компании. Из-за этого Cerebras до сих пор не может выйти IPO и всё ещё пытается убедить регуляторов США, что связи G42 с КНР в далёком прошлом. Информация появилась вскоре после того, как NVIDIA заявила разрешении администрации Трампа продавать ослабленные ускорители H20 в Китай на фоне ослабления торговой напряжённости между Вашингтоном и Пекином. В самой КНР креативно подходят к решению проблемы дефицита ИИ-ускорителей NVIDIA — местные компании пользуются американскими облачными сервисами при помощи фирм-однодневок и посредников, коль скоро прямой доступ к американским ускорителям им запрещён.

17.07.2025 [15:47], Руслан Авдеев

OpenAI воспользуется услугами Google Cloud для поддержки ИИ-нагрузокOpenAI воспользуется услугами Google Cloud для обработки своих ИИ-нагрузок, сообщает Silicon Angle. Не так давно в OpenAI признали, что компании не хватает мощностей для работы ChatGPT и других продуктов. Google Cloud поддержит бизнес OpenAI в США, Великобритании, Нидерландах, Норвегии и Японии. Сделка косвенно свидетельствует о нарастающих разногласиях OpenAI и Microsoft. Ранее первая пользовалась исключительно Microsoft Azure для доступа к ИИ-ускорителям. В 2024 году Microsoft объявила, что считает OpenAI конкурентом, хотя и остаётся одним из ключевых спонсоров компании, вложившим в неё миллиарды долларов. Microsoft предлагает собственные ИИ-сервисы, часть которых основана на решениях OpenAI. Эти решения во многом конкурируют с предлагаемыми OpenAI. В январе Microsoft объявила, что компания больше не будет эксклюзивным облачным поставщиком OpenAI, но сохранит право им стать в приоритетном порядке при выборе из нескольких кандидатов, если партнёру будут нужны дополнительные вычислительные ресурсы. При этом компания по-прежнему обладает исключительными правами на API OpenAI.

Источник изображения: Daniel Páscoa/unsplash.com Это дало OpenAI возможность найти облачные мощности, превышающие возможности Microsoft. В список поставщиков облачной инфраструктуры входят Microsoft, Oracle и CoreWeave, а теперь и Google. Для Google Cloud это большая победа, поскольку сервис не настолько крупный как AWS или Azure. При этом Google тоже конкурирует с OpenAI, а бот Gemini часто рассматривается как альтернатива ChatGPT. Впрочем, Google Cloud расширяет свой ИИ-бизнес. Например, она стала поставщиком стартапа Anthropic, который активно поддерживается AWS. В 2024 году OpenAI объявила о партнёрстве с Oracle Cloud Infrastructure для доступа к дополнительным ускорителям. Заявление сделано вскоре после того, как Oracle объявила о партнёрстве с Microsoft для запуска Azure AI в своём облаке, в частности, для поддержки OpenAI. Затем обе компании поддержали инициативу Stargate, предусматривающую создание ИИ-мощностей в США на $500 млрд в ближайшие пять лет. В марте OpenAI объявила о пятилетнем соглашении c CoreWeave на $12 млрд.

17.07.2025 [13:09], Руслан Авдеев

xAI ведёт с Humain переговоры о создании ИИ ЦОД в Саудовской АравииИИ-стартап xAI Илона Маска (Elon Musk) ведёт переговоры об аренде мощностей ЦОД в Саудовской Аравии. Это часть стратегии по расширению инфраструктуры компании в регионах, предлагающих дешёвую электроэнергию и «политическую лояльность», сообщает Bloomberg. По данным источников издания, компания ведёт предварительные переговоры с саудовской Humain, способной дать xAI несколько гигаватт, а также ещё одной компанией, строящей объект всего на 200 МВт, который будет доступен уже в ближайшее время. В обоих случаях xAI будет только арендовать мощности для работы со своими ресурсоёмкими ИИ-моделями. Представители самих компаний ситуацию не комментируют. Проект Humain может быть связан с предыдущими инвестициями Саудовской Аравии в xAI, страна и её власти прилагают большие усилия для укрепления связей с предприятиями Илона Маска.

Источник изображения: Damir Babacic/unsplash.com В течение следующих пяти лет Humain намерена построить в Саудовской Аравии несколько ИИ ЦОД мощностью до 500 МВт, которые получат сотни тысяч передовых ускорителей NVIDIA. Компания финансируется Государственным инвестиционным фондом Саудовской Аравии (Saudi’s Public Investment Fund), но ещё не приступила к строительству значительной части инфраструктуры, которую собиралась представить клиентам. Поэтом соглашение с xAI имеет смысл в долгосрочной перспективе.

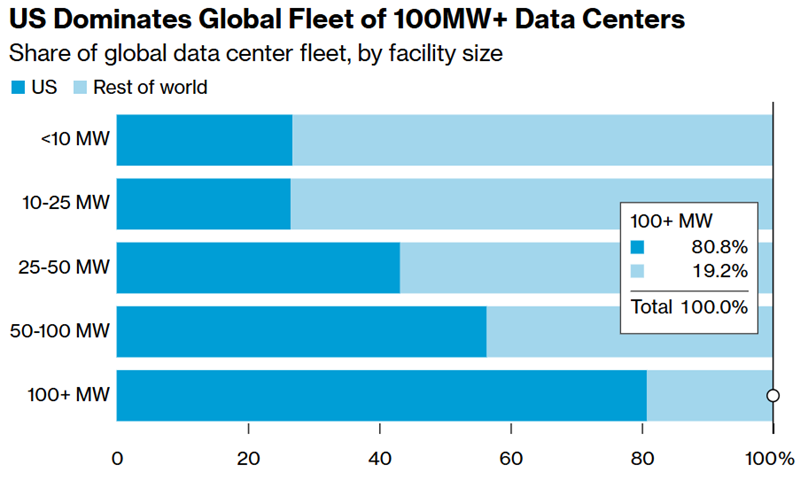

Источник изображения: BloombergNEF По данным источников, Маск ищет регионы с дешёвой электроэнергией и обилием капитала. Задача особенно актуальна на фоне обострения политической и коммерческой напряжённости непосредственно в США, где Маск вступил в конфликт с президентом и регуляторами. xAI уже построила огромный ЦОД в Мемфисе, а также анонсировал строительство второго ЦОД поблизости. Не так давно xAI закрыла раунд финансирования на сумму $10 млрд — за счёт акционерного капитала и заёмных средств. На прошлой неделе Маск сообщил, что у стартапа «много капитала», но механизмы его распределения ещё формируются. xAI также рассматривает возможность строительства ИИ ЦОД в ОАЭ и уже связывалась с G42. В самой G42 информацию не комментируют. Пока что G42 и OpenAI намерены построить в ОАЭ крупнейший ИИ ЦОД проекта Stargate. Источники сообщают, что xAI также рассматривала возможность строительства ЦОД в африканских странах, где есть доступ к недорогой энергии и ниже эксплуатационные расходы. Впрочем, как утверждает один из источников, доступность государственных инвестиций в Саудовской Аравии и возможность страны закупать передовые ИИ-ускорители делают её более привлекательным вариантом для xAI.

16.07.2025 [16:27], Руслан Авдеев

Google потратит $3 млрд на закупку энергии ГЭС в СШАGoogle намерена потратить более $3 млрд на закупку для своих ЦОД электричества у гидроэлектростанций (ГЭС), принадлежащих Brookfield Asset Management — 670 МВт в течение 20 лет. В перспективе объём закупок планируется увеличить вчетверо, сообщает Bloomberg. Электричество будет поступать с электростанций «Холтвуд» (Holtwood) и «Сейф-Харбор» (Safe Harbor), расположенных приблизительно в 121 км от Филадельфии. Гиперскейлеры, включая Google, Amazon, Microsoft и Meta✴, остро нуждаются в электричестве. Поиск источников энергии — одна из ключевых проблем в условиях бума ИИ. Повышенный спрос возродил интерес к атомной энергетике, вызвал самый масштабный рост добычи газа за последние десятилетия и привёл к росту заказов на крупные турбины. Сделка Brookfield и Google — часть более крупного пакета инвестиций в ИИ, ЦОД и энергетику на сумму более $90 млрд. Хотя Белый дом активно поддерживает глобальную гонку за первенство в сфере ИИ, непоследовательная тарифная политика Трампа, другие действия властей и недавний закон, отменяющий налоговые льготы для «зелёной» энергетики, грозят свести усилия на нет.

Источник изображения: American Public Power Association/unsplash.com Контракты Google и Brookfield — первые в рамках рамочного соглашения, предусматривающего закупки Google до 3 ГВт с ГЭС Brookfield, преимущественно из двух смежных энергосетей, охватывающих регионы от Среднего Запада США до побережья Мексиканского залива и Средне-Атлантических штатов. Сделка названа «первой в своём роде» и крупнейшей в мире корпоративной сделкой по закупке «чистой» энергии гидроэлектростанций. Google объявила, что сделка поможет поддержать работу её ЦОД и будет способствовать достижению целей, связанных с «безуглеродной» энергетикой. Энергия ГЭС привлекательна тем, что выработку можно частично контролировать — для компенсации работы ветряных и солнечных электростанций. В отличие от других возобновляемых источников энергии, гидроэнергетика всегда обеспечивает круглосуточное электропитание. Хотя ГЭС Пенсильвании уже обеспечивают электричеством региональную электросеть, новые контракты помогут Brookfield продлить лицензии для расширения деятельности. Компания рассмотрит возможность расширения портфолио проектов ГЭС за счёт модернизации или покупки активов в зависимости от потребностей Google. В прошлом году Brookfield объявила и о партнёрстве с Microsoft, связанном со строительством более 10,5 ГВт мощностей по генерации возобновляемой энергии в США и Европе в 2026–2030 гг. Сделка касалась ветряной и солнечной энергетики.

08.07.2025 [00:23], Владимир Мироненко

CoreWeave всё-таки купила оператора ЦОД Core Scientific, но в девять раз дороже, чем когда-то планировалаCoreWeave объявила о приобретении Core Scientific, поставщика инфраструктуры ЦОД, за $9 млрд. Благодаря этой сделке CoreWeave получит 1,3 ГВт мощности ЦОД Core Scientific с возможностью добавления более чем 1 ГВт. Год назад CoreWeave уже пыталась купить Core Scientific за $1 млрд, но та посчитала предложенную сумму слишком маленькой. В итоге CoreWeave постепенно нарастила аренду мощностей, став ключевым клиентом Core Scientific. Согласно условиям сделки, акционеры Core Scientific получат 0,1235 новых выпущенных акций CoreWeave класса A за каждую акцию Core Scientific на основе фиксированного обменного коэффициента. Выплата производится исходя из стоимости обыкновенных акций CoreWeave класса A по состоянию на 3 июля 2025 года и премии примерно в 66 % к стоимости акции Core Scientific по состоянию на 25 июня текущего года. Окончательная стоимость сделки будет определена во время её завершения, которое ожидается в IV квартале 2025 года. По оценкам CoreWeave, после закрытия сделки доля акционеров Core Scientific в объединённой компании составит менее 10 %. «Это приобретение ускоряет реализацию нашей стратегии по масштабированию рабочих нагрузок ИИ и HPC», — заявил Майкл Интратор (Michael Intrator), генеральный директор, председатель совета директоров и соучредитель CoreWeave. После объявления о сделке, акции CoreWeave упали на 4,4 % в ходе предварительных торгов в Нью-Йорке, пишет Bloomberg. Акции Core Scientific потеряли в цене 14 %. Core Scientific, как и сама CoreWeave, ранее предлагавшая услуги майнинга, сейчас на фоне дефицита мощностей ЦОД и сложности с их обеспечением электроэнергии из-за бума ИИ-технологий решила выйти за рамки криптовалютного рынка. Согласно прогнозу JPMorgan от октября прошлого года, у криптомайнеров осталось всего девять месяцев, чтобы переключиться на ИИ.

Источник изображения: Core Scientific Согласно пресс-релизу CoreWeave, компания рассчитывает получить значительную экономию средств путём оптимизации бизнес-операций и устранения накладных расходов на аренду ЦОД. Также отмечено, что возможности создания дата-центров Core Scientific дополняют и расширяют обширный опыт CoreWeave в области закупок электроэнергии и земли, строительства и управления инфраструктурными активами. Попутно CoreWeave сокращает зависимость от других колокейшн-партнёров. Как отметил ресурс The Register, у Core Scientific есть десять кампусов ЦОД разной степени готовности в Алабаме, Джорджии, Кентукки, Северной Каролине, Северной Дакоте, Оклахоме и Техасе. Около 500 МВт из 1,3 ГВт имеющихся у Core Scientific мощностей ЦОД в настоящее время потребляются майнинговыми установками. Ещё 590 МВт было выделена CoreWeave в аренду. Провайдеры облачной инфраструктуры спешат расширять свои ЦОД, чтобы идти в ногу со спросом на вычислительные мощности компаний в сфере ИИ, отметил Bloomberg. На прошлой неделе ресурс сообщил, что Oracle дополнительно арендует у Oracle 4,5 ГВт мощностей ЦОД в США. В свою очередь, CoreWeave заключила в начале июня соглашение с Applied Digital об аренде сроком на 15 лет 250 МВт ЦОД за $7 млрд в кампусе в Эллендейле (Ellendale, Северная Дакота). Ещё 200 МВт CoreWeave получила от Galaxy Digital, которая тоже отказалась от криптомайнинга.

04.07.2025 [19:50], Владимир Мироненко

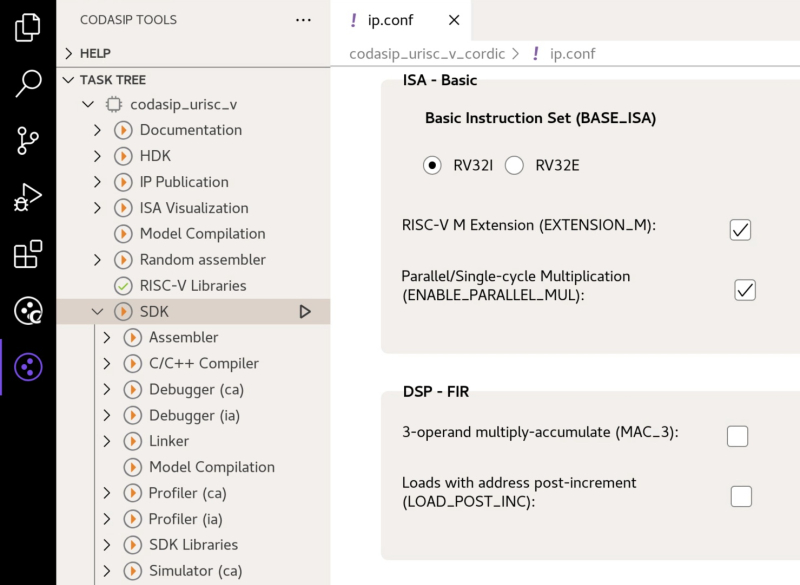

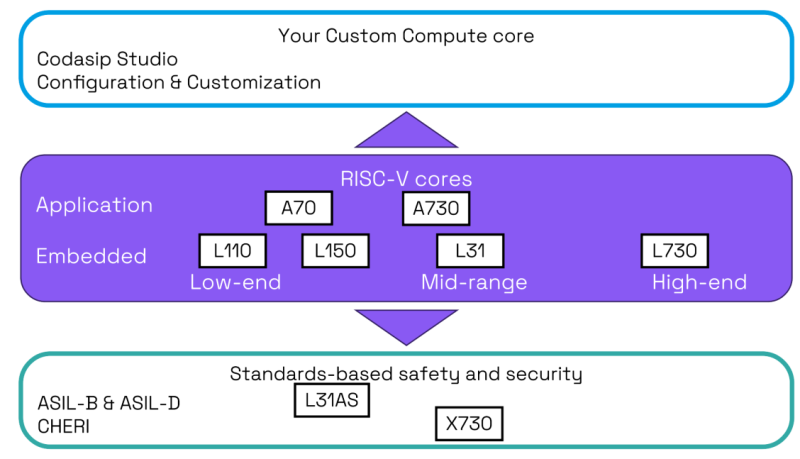

Разработчик RISC-V-чипов Codasip готов продаться — целиком или по частямРазработчик чипов с архитектурой RISC-V и инструментов проектирования из Мюнхена Codasip объявил о готовности продать свои активы, сославшись на проявление к ним интереса со стороны компаний во время недавнего раунда финансирования. Компания сообщила, что процесс приёма заявок на покупку, начавшийся 1 июля, продлится три месяца, что, по мнению ресурса The Register, может указывать на уже поступившие предложения. Ландшафт открытой архитектуры RISC-V превращается из экосистемы сотрудничества в высококонкурентную коммерческую среду, отметил ресурс EE Times. На фоне этого один из основных поставщиков EDA-инструментов Synopsys запустил полный набор основных IP-блоков RISC-V. Попутно крупные игроки рынка полупроводников, такие как Bosch, Infineon, NXP, Qualcomm и Nordic Semiconductor, сформировали консорциум Quintauris для разработки собственных процессорных решений для автомобильного сектора. В связи с этим Codasip попала в сложное положение, оказавшись между гигантами, предлагающими интегрированные решения, и крупными вертикальными игроками, разрабатывающими собственные продукты на базе RISC-V, что потенциально может сократить её целевой рынок. Codasip сообщила, что у неё есть несколько бизнес-подразделений, нацеленных на четыре ключевых направления продуктов, с «отделимыми» R&D-командами, намекая таким образом, что можно купить отдельные группы, а не компанию целиком.

Источник изображений: Codasip Как пишет The Register, у Codasip предполагаемая годовая выручка составляет $88,7 млн, что делает её одним из крупнейших разработчиков микросхем в экосистеме RISC-V. У Ventana Micro Systems предполагаемая выручка составляет $37,4 млн за год, а SiFive ожидала получить около $60 млн в прошлом году. Хотя RISC-V вызывает определённый интерес, предлагая открытый набор инструкций, лёгких путей для построения успешного бизнеса здесь не обещают — SiFive ранее уволила 20 % штата, Intel отказалась от программы Pathfinder for RISC-V, а Imagination Technologies отказалась от RISC-V, сосредоточившись на продуктах GPU и ИИ. У Codasip есть портфолио решений для прикладных и встраиваемых процессоров и портфолио процессоров с архитектурой безопасности CHERI с аппаратной защитой памяти, а также сопутствующее ПО. Отдельно разрабатываются высокопроизводительные прикладные процессоры в рамках проекта Евросоюза Digital Autonomy with RISC-V in Europe (DARE). Наконец, у компании есть и собственные EDA-инструменты для разработки и кастомизации чипов. Немалую часть средств компании приносят гранты от различных органов ЕС, многочисленных общеевропейских и национальных проектов, включая DARE, TRISTAN и NEUROKIT2E — более €119 млн ($140 млн). Однако большая часть этих денег пока не получена компанией. На следующих этапах грантовой поддержки компания может получить ещё €210 млн ($248 млн). Codasip также утверждает, что является частью новых консорциумов и проектов, которые могут принести ей финансирование в размере €51 млн ($60) или больше. По словам компании, эти средства могут быть переданы покупателю на разумных условиях. «В первую очередь, быть разработчиком CPU — это дорогостоящий бизнес, поэтому долгосрочное финансирование имеет важное значение — если рыночное признание низкое, доходы не появятся немедленно», — отметил Эндрю Басс (Andrew Buss), старший директор по исследованиям IDC в регионе EMEA. По оценкам EE Times, потенциальные приобретатели Codasip делятся на три категории. Первая включает гигантов в сфере EDA и интеллектуальной собственности (IP), таких как Synopsys, для которой приобретение Codasip означает возможность консолидации рынка благодаря получению уникального набора инструментов Codasip Studio, расширению портфеля интеллектуальной собственности и устранению значительного конкурента. Вторая категория состоит из вертикальных интеграторов, в основном американских технологических титанов, таких как Intel, Qualcomm и Broadcom. Intel уже предлагала в 2021 году более $2 млрд за SiFive, но сделка не состоялась. Приобретение Codasip даст Intel зрелый портфель интеллектуальной собственности для клиентов Intel Foundry Services (IFS), а также надёжную, отличающуюся от x86 архитектуру для собственных продуктов. Для Qualcomm, судящейся с Arm, сделка означала бы снижение зависимости от архитектуры Arm. Сертифицированные IP-блоки для автомобильных решений Codasip идеально соответствует роли Qualcomm в качестве соучредителя в Quintauris, пишет EE Times. Broadcom может быть интересен набор Codasip Custom Compute, который она могла бы использовать для внутренних ядер контроллеров в SoC. Хотя вероятность заявки от Broadcom довольно низкая. И, наконец, третья категория — организации ЕС, которые могли бы купить Codasip для потенциального европейского консорциума. Европейский союз сделал технологический суверенитет центральной политической целью, что очевидно на примере таких инициатив, как «Европейский закон о чипах» (European Chips Act). Для Евросоюза покупка является стратегической: не допустить приобретения неевропейской организацией критически важного европейского технологического актива, в значительной степени субсидируемого за счет средств ЕС. Покупатель из страны, не входящей в ЕС, должен будет предоставить твёрдые, юридически обязывающие обязательства по поддержанию и развитию европейских центров НИОКР Codasip, обеспечению постоянного участия в стратегических проектах ЕС и в целом соответствию технологической повестке ЕС, подчеркнул EE Times.

03.07.2025 [15:13], Руслан Авдеев

OpenAI арендует у Oracle ещё больше ИИ ЦОД в СШАOpenAI арендует ещё больше мощностей у Oracle в рамках инициативы Stargate. Это свидетельствует о повышении требований к передовым решениям в сфере искусственного интеллекта, сообщает Bloomberg. Как свидетельствуют «знакомые с вопросом» источники, пожелавшие остаться анонимными, OpenAI дополнительно арендует у Oracle 4,5 ГВт мощностей ЦОД в США. Ранее Oracle уже объявила, что подписано облачное соглашение, которое принесёт выручку в размере $30 млрд/год, начиная с 2028 года (помимо других контрактов). Заказчик назван не был, но по словам одного из источников, на данное соглашение приходится как минимум часть проекта Stargate, в котором участвуют OpenAI, Oracle, SoftBank и др. Кроме того, ранее сообщалось, что Oracle рассчитывает найти для OpenAI 5 ГВт мощностей к концу 2026 года Сейчас Oracle совместно с Crusoe строит в Абилине (Abilene, Техас) огромный дата-центр для OpenAI мощностью около 1,2 ГВт, которая со временем может быть доведена до 2 ГВт. Чтобы удовлетворить дополнительный спрос OpenAI, компания с партнёрами планирует несколько дата-центров по всей территории США. В частности, рассматриваются площадки в штатах Мичиган, Техас, Висконсин и Вайоминг в дополнение к расширению площадки в Абилине. Также, по данным одного из источников, OpenAI рассматривает площадки в Нью-Мексико, Джорджии, Огайо и Пенсильвании.

Источник изображения: Jan Folwarczny/unsplash.com Новые проекты станут частью Stargate, а но детали могут измениться. В OpenAI и Crusoe отказались от комментариев, не ответила на запросы и Oracle. После новостей акции Oracle выросли до рекордного максимума в $229,98. Всего в текущем году они подорожали на 38 %, во многом — благодаря энтузиазму инвесторов по поводу облачного бизнеса компании. Сейчас Oracle активно развивает бизнес сдачи в аренду вычислительных мощностей и облачных хранилищ, отчасти за счёт ориентации на клиентов, специализирующихся на работе с ИИ. Это привело к быстрому росту выручки, а также расходов компании. Известно, что сделка на $30 млрд превышает размер всего её текущего облачного бизнеса. Вместе с тем бурное строительство инфраструктуры Oracle создаёт значительную нагрузку на финансы компании и текущие расходы выше, чем ожидалось. Тем не менее, облачная стратегия оценивается экспертами в целом положительно.

03.07.2025 [11:51], Сергей Карасёв

HPE закрыла сделку по покупке Juniper Networks за $14 млрдКорпорация HPE объявила о завершении сделки по приобретению производителя сетевого оборудования Juniper Networks. Ожидается, что покупка позволит HPE создать наиболее полный отраслевой набор ИТ-решений на основе облачных технологий и ИИ, включая современный сетевой стек. Соглашение о поглощении Juniper Networks компания HPE заключила ещё в начале 2024-го. Говорилось, что покупка одного из главных конкурентов Cisco Systems обойдётся НРЕ в $14 млрд. Слияние планировалось завершить в конце 2024 календарного года или в начале 2025-го. Однако сделка встретила сопротивление со стороны американских властей — её попыталось заблокировать Министерство юстиции США. Впрочем, проблемы удалось решить: в рамках урегулирования разногласий с регуляторами HPE согласилась продать портфолио решений Instant On для кампусных и филиальных беспроводных сетей, которое ориентировано на средние и малые компании. Кроме того, HPE обеспечит ограниченный доступ к передовой технологии Mist AI Ops компании Juniper и выставит на аукцион её исходный код.

Источник изображения: Juniper В официальном заявлении говорится, что приобретение Juniper Networks укрепит позиции HPE в качестве лидера мирового рынка сетевого оборудования: благодаря сделке размер соответствующего бизнеса вырастет в два раза. Кроме того, объединённая компания выйдет на крупные смежные рынки, включая системы для дата-центров, межсетевые экраны и маршрутизаторы. Заказчикам всех размеров будет предлагаться современная сетевая архитектура для поддержания всё более сложных рабочих нагрузок, связанных с интенсивной обработкой данных и приложениями ИИ. Продукты объединённой компании, как ожидается, помогут клиентам в развёртывании гибридных облаков. Для НРЕ и Juniper Networks сделка создаёт дополнительные возможности для увеличения выручки и прибыли. Объединённый бизнес HPE Networking возглавил Рами Рахим (Rami Rahim), бывший генеральный директор Juniper. Он не вдаётся в подробности о планах компании, отмечая лишь, что «только начинает работу над стратегией интеграции». По его словам, цель заключается в «создании лучшего сетевого бизнеса на планете». Ожидается, что продукция будет предлагаться под брендами HPE Aruba и HPE Juniper. «HPE и Juniper обладают уникальной возможностью произвести революцию в сетевой отрасли в наиболее подходящее для этого время. Вместе мы сможем предоставить клиентам и партнёрам безопасные сетевые продукты, специально созданные для ИИ», — сказал Рахим.

03.07.2025 [01:09], Владимир Мироненко

FTC начала углублённое расследование покупки Ampere компанией SoftBankФедеральная торговая комиссия (FTC) начала углублённое расследование приобретения Ampere Computing холдинговой компанией SoftBank Group за $6,5 млрд, официально известное как «второй запрос о сделке», сообщил Bloomberg со ссылкой на информированные источники. Согласно антимонопольному законодательству США, «второй запрос» представляет собой процедуру сбора информации в рамках расследования FTC слияний и поглощений, которые могут иметь антиконкурентные последствия. Подобное расследование может продолжаться больше года, что ставит под сомнение возможность закрытия сделки в этом году, как планировали компании. Впрочем, FTC, а также SoftBank с Ampere Computing не ответили на запрос Bloomberg по поводу расследования, так что официального подтверждения этой информации пока нет. SoftBank сообщила о приобретении Ampere в марте 2025 года. Было объявлено, что после закрытия сделки Ampere продолжит работу в качестве дочерней компании SoftBank, сохранив свое название и штаб-квартиру в Санта-Кларе (Калифорния), в то время как её ведущие инвесторы Carlyle и Oracle продадут свои доли. В случае реализации этой сделки, SoftBank станет владельцем Ampere, а не только Arm Holdings и Graphcore. Все эти компании являются ключевыми игроками в сфере ИИ, отметил ресурс Engadget. Видимо, поэтому FTC рассматривает сделку как потенциальную угрозу конкуренции на ИИ-рынке и нарушение антимонопольного законодательства. Попытка SoftBank продать в 2020 году Arm компании NVIDIA в конечном итоге была отклонена регулирующими органами США и Великобритании по аналогичным причинам. В свою очередь, Arm сейчас находится в процессе лицензионного разбирательства с Qualcomm, которая подала антимонопольные иски в Европейскую комиссию, FTC и регулятору Южной Кореи в конце прошлого года. Qualcomm утверждает, что Arm наносит ущерб конкуренции, ограничивая доступ к своим технологиям после сохранения принципа открытости в течение более 20 лет. |

|