Материалы по тегу: финансы

|

14.06.2025 [17:04], Владимир Мироненко

Scale AI получила от Meta✴ более $14 млрд, но потеряла гендиректора и рискует лишиться крупных контрактов с Gooogle, Microsoft, OpenAI и xAIИИ-стартап Scale AI, занимающийся подготовкой, оценкой и разметкой данных для обучения ИИ-моделей, объявил о крупной инвестиционной сделке с Meta✴, по результатм которой его рыночная стоимость превысила $29 млрд. Сделка существенно расширит коммерческие отношения Scale и Meta✴. Также её условиями предусмотрен переход гендиректора Scale AI Александра Ванга (Alexandr Wang) и ещё ряда сотрудников в Meta✴. Вместо Ванга, который останется в совете директоров стартапа, временно исполняющим обязанности гендиректора Scale AI назначен Джейсон Дроги (Jason Droege), директор по стратегии, имеющий «20-летний опыт создания и руководства знаковыми технологическими компаниями, включая Uber Eats и Axon». Представитель Scale AI уточнил в интервью ресурсу CNBC, что Meta✴ вложит в компанию $14,3 млрд, в результате чего получит в ней 49-% долю акций, но без права голоса. «Мы углубим совместную работу по созданию данных для ИИ-моделей, а Александр Ванг присоединится к Meta✴ для работы над нашими усилиями по созданию суперинтеллекта», — рассказал представитель Meta✴. Переманивая Ванга, который не имея опыта в R&D, сумел с нуля создать крупный бизнес в сфере ИИ, гендиректор Meta✴ Марк Цукерберг (Mark Zuckerberg) делает ставку на его организаторские способности, полагая, что укрепить позиции Meta✴ в сфере ИИ под силу опытному бизнес-лидеру, больше похожему на Сэма Альтмана (Sam Altman), чем на учёных, стоящих у руля большинства конкурирующих ИИ-лабораторий, пишет Reuters. Инвестиции в Scale AI станут вторыми по величине в истории Meta✴ после приобретения WhatsApp за $19 млрд. Однако сделка может оказаться не совсем выгодной для Scale AI, предупреждает Reuters, поскольку многие компании, являющиеся клиентами Scale AI, могут отказаться от дальнейшего сотрудничества из-за опасений по поводу того, что Ванг, оставаясь в совете директоров стартапа, будет предоставлять Meta✴ внутреннюю информацию о приоритетах конкурентов. Представитель Scale AI заверил, что инвестиции Meta✴ и переход Ванга не повлияют на клиентов стартапа, и что Meta✴ не будет иметь доступа к его какой-либо деловой информации или данным. Тем не менее, по словам источников Reuters, Google, один их крупнейших клиентов Scale AI, планирует разорвать отношения со стартапом. Источники сообщили, что Google планировала потратить $200 млн только в этом году на услуги Scale AI по подгтовке и разметке данных людьми. После объявления о сделке поисковый гигант уже провёл переговоры с несколькими конкурентами Scale AI. Scale AI получила в 2024 году размере $870 млн, из них около около $150 млн от Google, утверждают источники. По их словам, другие крупные клиенты, включая Microsoft, OpenAI и xAI, тоже планируют отказаться от услуг Scale AI. Официальных подтверждений этой информации пока не поступало. А финансовый директор OpenAI заявил в пятницу, что компания, которой источники тоже приписывают намерение отказаться от услуг Scale AI, продолжит работать со стартапом, как с одним из своих многочисленных поставщиков данных.

14.06.2025 [00:52], Владимир Мироненко

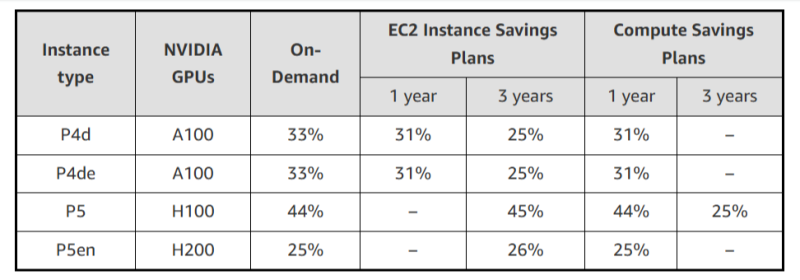

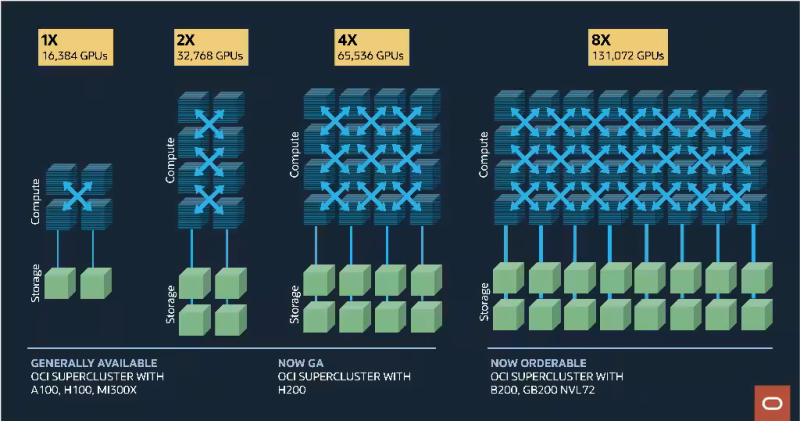

Oracle пообещала построить больше облачных ЦОД, чем все конкуренты вместе взятыеАмериканская корпорация Oracle сообщила финансовые результаты IV квартала и всего 2025 финансового года, закончившегося 31 мая 2025 года. Выручка выросла на 11 % в годовом исчислении в IV квартале до $15,9 млрд при консенсус-прогнозе аналитиков, опрошенных LSEG, в размере $15,59 млрд. После публикации квартального отчёта акции Oracle выросли в четверг на 14 % до $201,38, впервые превысив отметку в $200, сообщило агентство Reuters. Чистая прибыль (GAAP) выросла до $3,43 млрд или $1,19 на разводнённую акцию с $3,14 млрд или $1,11 на разводнённую акцию годом ранее. Скорректированная чистая прибыль (Non-GAAP) за квартал равняется $4,88 млрд или $1,70 на разводнённую акцию, что выше консенсус-прогноза от LSEG в размере $1,64 на разводнённую акцию. В I квартале 2026 финансового года Oracle ожидает получить скорректированную прибыль (Non-GAAP) на акцию в размере $1,46–1,50 при росте выручки в диапазоне от 12 до 14 %. Аналитики, опрошенные LSEG, ожидают $1,48 скорректированной прибыли на акцию и $14,96 млрд выручки, что подразумевает рост год к году на 12,4 %. Выручка за IV финансовый квартал от облачных сервисов и поддержки лицензий выросла на 14 % до $11,7 млрд (74 % всей выручки), превысив консенсус-прогноз аналитиков, опрошенных StreetAccount, в размере $11,59 млрд. Выручка от лицензирования облачных и локальных продуктов увеличилась на 8 % до $2,01 млрд, превысив консенсус-прогноз StreetAccount в размере $1,82 млрд. Также увеличились, хотя и незначительно, продажи оборудования — на 1 % до $850 млн, но сократилась выручка от сервисов — на 2 % до $1,35 млрд. Между тем компания заявила, что её оставшиеся обязательства по исполнению (RPO), отражающие объём невыполненных работ, выросли на 41 % до $138 млрд.

Источник изображения: NVIDIA Что касается итогов за 2025 финансовый год, то выручка Oracle увеличилась на 8 % до $57,4 млрд. Доходы от облачных сервисов и поддержки лицензий выросли на 12 % до $44,02 млрд, выручка от лицензирования облачных и локальных продуктов выросла на 2 % до $5,20 млрд. Чистая прибыль (GAAP) за год составила $12,44 млрд или $4,34 на разводнённую акцию, а скорректированная чистая прибыль (Non-GAAP) — $17,28 млрд или $6,03 на разводнённую акцию. Генеральный директор Oracle Сафра Кац (Safra Catz) сообщила, что выручка от облачной инфраструктуры должна увеличиться в 2026 финансовом году более чем на 70 % (уже сейчас рост +52 % в отчётном квартале). Компания прогнозирует более $67 млрд выручки в 2026 финансовом году, что превышает консенсус-прогноз аналитиков от LSEG в размере $65,18 млрд. По словам Кац, компания намерена увеличить целевой показатель выручки в размере $104 млрд, установленный ею в сентябре прошлого года на 2029 финансовый год.

Источник изображения: Oracle Также гендиректор Oracle отметила, что капитальные затраты в 2025 финансовом году превысили $21 млрд по сравнению с менее чем $7 млрд в 2024 финансовом году, и в 2026 году должны превысить $25 млрд. «Мы делаем многое, чтобы снизить наши капитальные затраты, — сообщил председатель и технический директор Oracle Ларри Эллисон (Larry Ellison). — Но даже если мы это сделаем, капитальные затраты вырастут, потому что спрос сейчас кажется почти ненасытным». «Я никогда не видел ничего даже отдалённо похожего», — добавил он. Эллисон сообщил, что в настоящее время у компании 23 действующих ЦОД MultiCloud и ещё 47 будут построены в течение следующих 12 месяцев. «Мы ожидаем, что трёхзначный рост выручки MultiCloud продолжится в 2026 финансовом году. Выручка от Oracle Cloud@Customer выросла на 104 % по сравнению с прошлым годом. У нас 29 действующих выделенных ЦОД Oracle Cloud@Customer, и ещё 30 будут построены в 2026 финансовом году. Общий доход от Oracle Cloud Infrastructure вырос на 62 % в IV квартале», — рассказал технический директор. Он добавил, что доход от баз данных MultiCloud в облаках Amazon, Google и Azure вырос на 115 % по сравнению с предыдущим кварталом. Он также сообщил, что недавно Oracle получила заказ от неназванного клиента на всю доступную облачную ёмкость. «Мы никогда раньше не получали такого заказа, — цитирует Эллисона ресурс SiliconANGLE. — Мы сделали всё возможное, чтобы предоставить им необходимую ёмкость». Однако позже он отметил, что китайский интернет-ретейлер Temu, принадлежащий PDD Holdings, согласился перенести большой объём рабочих нагрузок в облачную инфраструктуру Oracle. Эллисон отметил, что сделка с Temu не имеет ничего общего с ИИ, чтобы продемонстрировать, что Oracle преуспевает по нескольким направлениям, включая её флагманскую базу данных, пишет The Register. Напомним, что Oracle сотрудничает с OpenAI, SoftBank Group и базирующейся в Абу-Даби MGX в проекте Stargate, в рамках которого, как ожидается, будет израсходовано в течение следующих пяти лет более $500 млрд на создание инфраструктуры ИИ ЦОД. Примечательно, что Сафра Кац оговорилась, что формально совместное предприятие Stargate всё ещё не создано. В частности, Softbank отложила инвестиции из-за новых пошлин США. Поэтому есть вероятность, что последние сделки Oracle в сфере ЦОД фактически также окажутся связаны со Stargate. В любом случае Stargate позволит частично оправдать рост капитальных расходов Oracle. Сам же Эллисон пообещал построить больше облачных ЦОД, чем все конкуренты вместе взятые.

11.06.2025 [11:20], Руслан Авдеев

AWS инвестирует $20 млрд в ИИ ЦОД в Пенсильвании и ещё $10 млрд — в Северной КаролинеAmazon Web Services (AWS) объявила о крупнейших в своей истории инвестициях в дата-центры в Северной Каролине и Пенсильвании — $10 млрд и $20 млрд соответственно. По данным The Next Platform, в первом штате строительство будут вести в округе Ричмонд (Richmond), во втором, как сообщает Datacenter Dynamics, в городках Салем (Salem Township) и Фолл (Falls Township). Так, в Ричмонде на территории технопарка Energy Way компания AWS получила контроль над участком площадью около 325 га, рядом с газовой электростанцией Duke Energy Smith Energy Complex на 2,2 ГВт. В рамках проекта построят до 20 зданий площадью общей площадью около 790 тыс. м2. Для сравнения — самый плотный кластер ЦОД в округах Лаудон (Laudon) и Принс-Уильям (Prince William) в Вирджинии насчитывает около 12 млн м2 на участке порядка 2,6 км2. На постоянной основе дата-центры будут обеспечивать около 500 рабочих мест. Ранее у AWS не было крупных дата-центров в Северной Каролине, хотя компания вложила здесь $12 млрд в логистическую инфраструктуру. Запад Северной Каролины уже давно привлёк внимание индустрии ЦОД благодаря обилию ресурсов, от электроэнергии до воды и земли. Именно поэтому инвестиции IT-гигантов начались здесь ещё с 2007 года: Google, Apple, Meta✴ и Microsoft вложили здесь $1,2 млрд, $1 млрд, $750 млн и $1 млрд соответственно. Хотя Microsoft приостановила здесь реализацию проектов весной 2025 года, официально их никто не отменял. В AWS рассчитывают, что значительная часть нового кластера будет использоваться для ИИ-нагрузок. По мнению экспертов, если $5 млрд из общего бюджета в $10 млрд уйдут на вычислительное оборудование, на эти средства можно будет внедрить 106 800 ускорителей NVIDIA Blackwell B200 или же 220–330 тыс. ускорителей Trainium2 (зависит от стоимости продукта). Также AWS направит $20 млрд на расширение ИИ-инфраструктуры в Пенсильвании. В Салеме и Фолле построят «инновационные кампусы», но рассматриваются и другие округа штата. По словам местных властей, речь идёт о крупнейших в истории штата частных инвестициях. Как утверждают в Amazon, компания с 2010 года вложила более $26 млрд в местную инфраструктуру, выплаты сотрудникам и др. Строительство в Салеме рассматривалось с начала 2024 года. Компания приобрела кампус ЦОД Talen Energy и более 485 га. В мае AWS успешно резонировала почти 650 га в этом районе для т.н. Special Data Center Overlay District. Всего планируется построить 15 зданий дата-центров в течение следующих десяти лет. Компания надеялась запитать кампус напрямую от АЭС Susquehanna и увеличить мощность дата-центров, но проект был заблокирован регуляторами. В ноябре 2024 года наблюдательный совет Фолла одобрил соглашение о неразглашении для предложенного проекта ЦОД в ТЦ Keystone Trade Center в Моррисвилле (Morrisville), недалеко от Филадельфии (Пенсильвания). Неизвестно, идёт ли речь о проекте AWS — но компания часто заключает подобные соглашения о своих стройках. Также AWS инвестировала в возобновляемую энергетику штата, в т. ч. в 12 солнечных электростанций и солнечные мощности на территории объектов. В числе прочих инвестиций Amazon в последние месяцы — $5 млрд для расширения инфраструктуры на Тайване, а также $4 млрд — в Чили. Облачный регион в этой стране должен заработать к концу 2026 года.

11.06.2025 [09:11], Владимир Мироненко

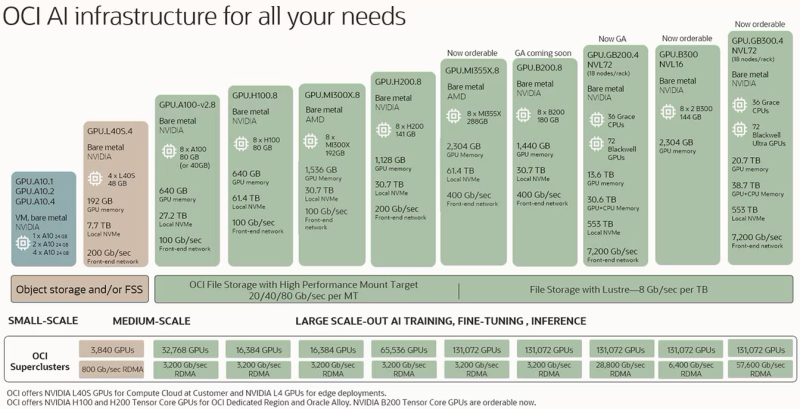

AWS резко снизила стоимость EC2-инстансов с ускорителями NVIDIA, но только для старых моделейAWS объявила об очередном снижении тарифов на GPU-инстансы, которое, по словам компании, стало регулярной практикой благодаря активной работе над снижением расходов. Впрочем, в период острого дефицита вычислительных мощностей в последние год-два, когда использование ускорителей даже для внутренних нужд было резко ограничено, компания наверняка заработала достаточно, чтобы неоднократно окупить закупку и обслуживание соответствующего «железа». На прошлой неделе была снижена до 45 % стоимость использования инстансов EC2 на базе ускорителей NVIDIA, включая семейства P4 (P4d и P4de на базе A100) и P5 (P5 и P5en на базе H100 и H200 соответственно). Снижение стоимости тарифов On-Demand и Savings Plan распространяется на все регионы, где доступны эти инстансы. На On-Demand — с 1 июня, на Savings Plan — после 4 июня. Savings Plans предлагает гибкую модель ценообразования с низкими ценами на использование вычислений в обмен на обязательство по постоянному объёму использования (измеряется в $/час) в течение 1 года или 3 лет. AWS предлагает два типа Savings Plans:

Чтобы обеспечить повышенную доступность по сниженным ценам, AWS предоставляет масштабируемую ёмкость в рамках тарифа On-Demand для:

Также теперь AWS предлагает инстансы Amazon EC2 P6-B200 в рамках тарифа Savings Plan для поддержки крупномасштабных развёртываний, которые стали доступны 15 мая 2025 года при запуске только через EC2 Capacity Blocks для машинного обучения. Инстансы EC2 P6-B200 на базе ускорителей NVIDIA Blackwell обеспечивают обработку широкого спектра рабочих нагрузок, но особенно хорошо подходят для крупномасштабного распределённого обучения и ИИ-инференса, отметила AWS.

10.06.2025 [17:45], Руслан Авдеев

Великобритания потратит £1 млрд на развитие ИИ-инфраструктуру: Nscale развернёт 10 тыс. ускорителей NVIDIA, а Nebius — ещё 4 тыс.Британское правительство объявило о намерении потратить £1 млрд ($1,36 млрд) на масштабирование национальных вычислительных мощностей «в 20 раз», сообщает Datacenter Dynamics со ссылкой на премьер-министра Кира Стармера (Keir Starmer). Участвовать в развитии ИИ на острове намерены и другие компании, в том числе Nebius. Никаких деталей о том, как будут тратиться средства, не сообщалось. Ранее цель двадцатикратного прироста ставилась на 2030 год. Дополнительно Стармер пообещал оптимизировать нормативную базу для получения разрешений на строительство ЦОД в Великобритании, анонсировав «технологическую неделю» в стране вместе с главой NVIDIA Дженсеном Хуангом (Jensen Huang). По словам чиновника, это означает, что Великобритания может стать «производителем» ИИ, а не только «потребителем», в том числе страна сможет предоставлять больше ИИ-услуг в государственном секторе. Министр пообещал ускорить строительство крупных ИИ-лабораторий и дата-центров. Специальный законопроект Planning and Infrastructure Bill, упрощающий многие процедуры в этой сфере, уже ожидает рассмотрения британскими парламентариями. Он способен «изменить правила игры».

Истчоник изображения: Benjamin Davies/unsplash.com Одновременно с докладом Стармера NVIDIA объявила, что будет инвестировать в страну и заключила сделки с облачным провайдером Nscale для внедрения 10 тыс. ускорителей Blackwell к концу 2026 года, Nebius может рассчитывать на 4 тыс. ускорителей, причём речь идёт о B300. NVIDIA — один из участников группы UK Sovereign AI Industry Forum, в число основателей которой также входят Babcock, BAE Systems, BT, National Grid и Standard Chartered. По мнению Хуанга, Великобритания находится в идеальных условиях для развития ИИ. Возможность строительства в стране мощных ИИ-суперкомпьютеров будет привлекать всё больше стартапов. Он отметил, что нация имеет богатую историю создания стартапов и добавил, что условия идеальны для «взлёта», пока не хватает лишь суверенной ИИ-инфраструктуры. В Соединённом Королевстве уже обозначили намерение превратиться в «ИИ-сверхдержаву». Правда, пока непонятно, хватит ли на это энергии.

09.06.2025 [12:52], Руслан Авдеев

AWS запустила свой первый облачный регион на Тайване и намерена вложить $5 млрд в инфраструктуру островаAmazon Web Services (AWS) запустила на Тайване новый облачный регион. AWS Asia Pacific в Тайбэе (Taipei) — первый регион компании на острове и 15-й — в Азиатско-Тихоокеанском географическом регионе, сообщает Datacenter Dynamics. Reuters добавляет, что AWS потратит $5 млрд на развитие нового региона, чтобы поддержать строительство ЦОД и сетей. АWS анонсировала регион в июне 2024 года, отметив, что инвестирует в Тайвань «миллиарды долларов» в следующие 15 лет. AWS официально присутствует на Тайване с 2014 года, когда был открыт филиал AWS в Тайбэе. В том же году компания запустила в регионе локацию для периферийных вычислений Amazon CloudFront, вторая заработала в 2018 году. В том же году запущены две локации AWS Direct Connect, а в 2020 году заработали два AWS Outposts. В 2022 года в Тайбэе заработала специальная зона Local Zones. С запуском нового облачного региона AWS развернула на Тайване третью локацию AWS Direct Connect. Точка Direct Connect находится в дата-центре Chief Telecom HD около тайваньской столицы. По данным AWS, клиенты, подключающие свои сети к AWS на новой площадке, получают частный прямой доступ к всем публичным облачным регионам AWS Regions кроме тех, что находятся на территории материкового Китая. Локация обеспечивает выделенные каналы связи 10/100 Гбит/с. Среди первых клиентов нового региона — Gamania Group, Chunghwa Telecom, Cathay Financial Holdings. Как заявляет партнёр AWS, компания Nextlink Technology, инвестиции IT-гиганта в местную инфраструктуру помогут цифровой трансформации тайваньских компаний, ускорят развитие различных отраслей. В компании заявили, что намерены сотрудничать с AWS для дальнейшей помощи корпорациям, желающим воспользоваться преимуществами региона AWS Asia Pacific. Это локальное преимущество поможет удовлетворить потребности клиентов в локализации данных, низкой задержке доступа и высокой производительности. Google также располагает собственным регионом на острове. Гиперскейлер приобрёл 15 га в уезде Чжанхуа (Changhua County) в 2011 году, построил свой первый ЦОД в 2013 году и запустил облачный регион Google Cloud Platform (GCP) в 2014 году. В 2019 году компания объявила, что будет строить вторую площадку в городе Тайнань (Tainan). Microsoft анонсировала планы создания облачного региона Taipei Azure в 2020 году, но запуск всё ещё планируется «скоро». Ранее облачным регионом на Тайване управляла китайская Alibaba, но в 2022 году проект был свёрнут. В текущем году AWS уже запустила новые облачные регионы в Таиланде и Мексике, а в мае объявила, что намерена инвестировать $4 млрд в регион ЦОД в Чили.

08.06.2025 [23:35], Владимир Мироненко

Marvell получила рекордную выручку и рассчитывает на дальнейшее успешное сотрудничество с гиперскейлерамиАмериканская компания Marvell Technology, специализирующаяся на производстве процессоров, микроконтроллеров и телекоммуникационных решений, сообщила результаты I квартала 2026 финансового года, завершившегося 3 мая 2025 года, отметив рекордную выручку в размере $1,89 млрд, что на 63 % больше год к году и на $20 млн превысило собственный прогноз в средней точке диапазона. Также показатель превысил консенсус-прогноз аналитиков, опрошенных LSEG, в размере $1,88 млрд, пишет Reuters. Чистая прибыль компании (GAAP) составила за I квартал 2026 финансового года $177,9 млн, или $0,20 на разводненную акцию, тогда как годом ранее у неё были убытки в размере $215,6 млн или $0,25 на разводнённую акцию. Скорректированная прибыль (Non-GAAP) равняется $540,0 млн или $0,62 на разводнённую акцию.

Источник изображений: Microsoft Выручка сегмента решений для ЦОД, на который приходится 76 % от общего дохода компании, составила $1,44 млрд, увеличившись год к году на 76 % во многом благодаря сделкам по разработке ИИ-ускорителей AWS Trainium и Microsoft Maia. По словам Мэтта Мерфи (Matt Murphy), председателя и гендиректора Marvell Technology, программа по разработке XPU для крупного американского клиента-гиперскейлера продвигается успешно, она стала ключевым источником дохода для бизнеса, связанного с заказами. Broadcom уже разрабатывает ИИ-ускорители для трёх крупных клиентов и обсуждает разработку с ещё четырьмя потенциальными клиентами. «Как я упоминал в прошлом квартале, мы активно сотрудничаем с этим заказчиком в разработке следующего поколения чипов, и я хочу сообщить, что теперь мы обеспечили производство 3-нм пластин и усовершенствованной упаковки и планируем начать производство в 2026 году. В то же время наша команда архитекторов работает с заказчиком, чтобы поддержать подгтовку следующего поколения», — сообщил Мерфи. Речь идёт об AWS, и Мерфи имеет в виду находящийся в производстве Trainium 2, платформу для Trainium 3 и спецификации для будущего Trainium 4, пояснил ресурс The Next Platform. Мерфи добавил, что проект по созданию ИИ-ускорителя следующего поколения, разработанного для другого американского гиперскейлера, по всей видимости, чипа Maia 100 для Microsoft, «продолжает успешно развиваться» и что компания уже сотрудничает с тем же заказчиком в разработке следующего ИИ XPU с предположительным названием Maia 200. 17 июня Marvell планирует провести мероприятие, на котором, возможно, предоставит более подробную информацию о текущих разработках и о своих планах по дальнейшему развитию этого бизнеса. В сегменте корпоративных сетевых продуктов, включая коммутаторы Prestera и Innovium, и сетевые интерфейсные платы, выручка выросла на 16 % до $177,5 млн, в сегменте операторских инфраструктур — на 93 % до $138,4 млн. В потребительском сегменте продажи выросли год к году на 50 % до $61,1 млн, но упали последовательно на 29 %, что связано с сезонными изменениями в спросе. Сегмент решений для автомобильной сферы и промышленной отрасли принёс $75,7 млн, что на 12 % меньше, чем в предыдущем квартале и на 2 % меньше, чем годом ранее. В текущем, II квартале 2026 финансового года Marvell ожидает получить выручку в размере $2,0 млрд ± 5 % по сравнению со средней оценкой аналитиков в $1,98 млрд согласно данным опроса аналитиков компанией LSEG. Прогнозируемая прибыль (GAAP) на разводнённую акцию равна $0,21 ± $0,05, ожидаемая скорректированная прибыль (Non-GAAP) на разводнённую акцию — $0,67 ± $0,05.

07.06.2025 [23:11], Владимир Мироненко

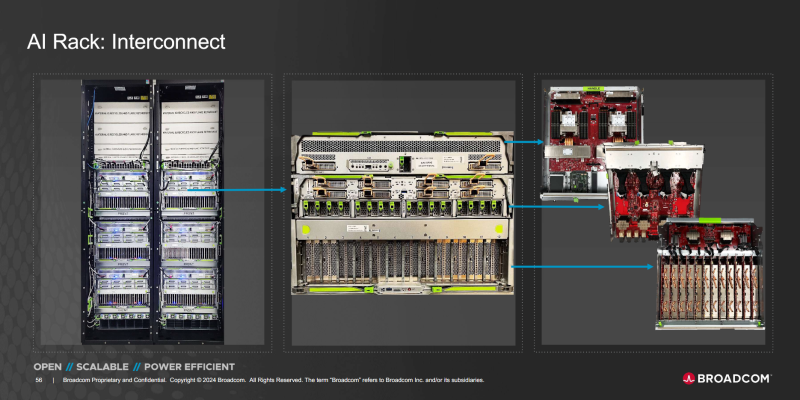

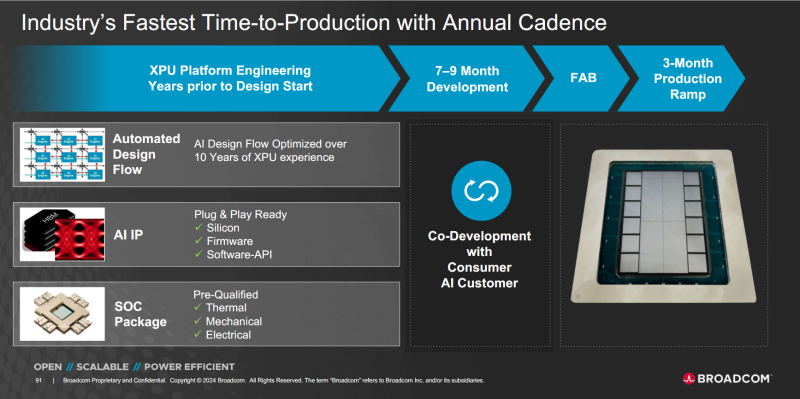

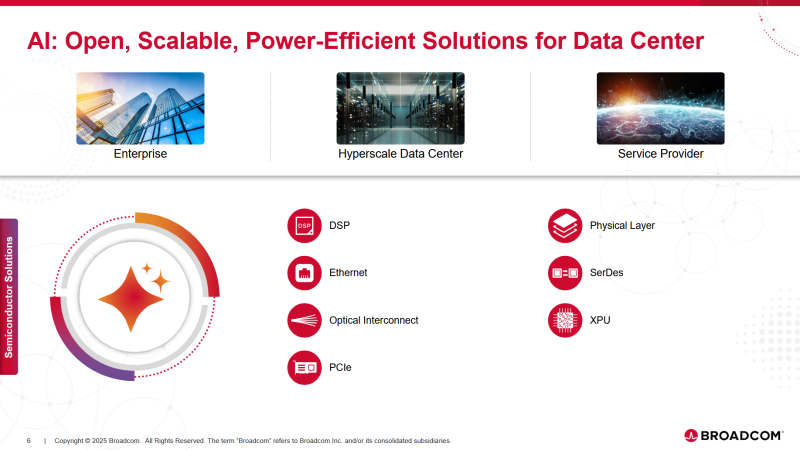

Акции Broadcom упали из-за слабого прогноза, несмотря рост прибыли и выручкиBroadcom опубликовала финансовые результаты II квартала 2025 финансового года, завершившегося 4 мая. Несмотря на успешные итоги квартала, превысившие прогнозы аналитиков Уолл-стрит, акции компании упали на 4 % на расширенных торгах из-за слабого прогноза на III финансовый квартал после роста примерно на 12 % в этом году и более чем двукратного роста в прошлом, пишет Reuters. Прогноз на текущий квартал не впечатлил инвесторов, которые ожидали существенного роста, обусловленного достижениями в области ИИ. Выручка Broadcom во II финансовом квартале выросла год к году на 20 % до $15,00 млрд, превысив прогноз аналитиков, опрошенных LSEG, в размере $14,99 млрд. Скорректированная чистая прибыль (Non-GAAP) составила $1,58 на разводнённую акцию, что выше прошлогоднего показателя на $0,48 и немного больше прогноза аналитиков от LSEG — на $0,02. Чистая прибыль (GAAP) за II финансовый квартал выросла на 134 % до $4,97 млрд или $1,03 на разводнённую акцию с $2,12 млрд или $0,44 на разводнённую акцию годом ранее. Скорректированный показатель EBITDA увеличился до $10,00 млрд с $7,43 млрд в прошлом году (рост год к году — 35 %), составив 67 % выручки. Выручка от ИИ-решений выросла год к году во II финансовом квартале на 46 % $4,4 млрд, что обусловлено устойчивым спросом на сетевые решения для ИИ, сообщил Хок Тан (Hock Tan), президент и гендиректор Broadcom. По его словам, в текущем квартале компания ожидает увеличить выручку от ИИ-решений до $5,1 млрд, что означает рост в течение десяти кварталов подряд. Тан заявил, что компания по-прежнему успешно сотрудничает с тремя крупными клиентами в разработке кастомных ИИ-ускорителей, а также ведёт работу в этом направлении с ещё четырьмя потенциальными клиентами. Он отметил, что партнёры «непоколебимы» в своих планах инвестировать в ИИ-инфраструктуру. Группа полупроводниковых решений Semiconductor solutions принесла Broadcom на 17 % больше выручки, составившей $8,41 млрд (56 % всей выручки), превысив прогноз аналитиков, опрошенных StreetAccount, в размере $8,34 млрд. Разработчики ПО (Infrastructure software), включая VMware, получили выручку в размере $6,60 млрд (рост 25 %), превзойдя оценку StreetAccount. Broadcom заявила, что ожидает получить в III финансовом квартале около $15,8 млрд выручки, что на 21 % больше, чем за аналогичный период предыдущего года, против $15,7 млрд, прогнозируемых аналитиками Уолл-стрит.

05.06.2025 [16:20], Владимир Мироненко

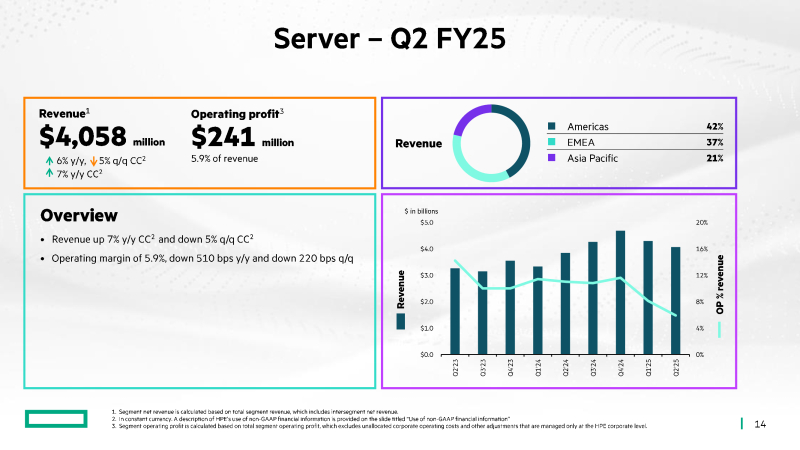

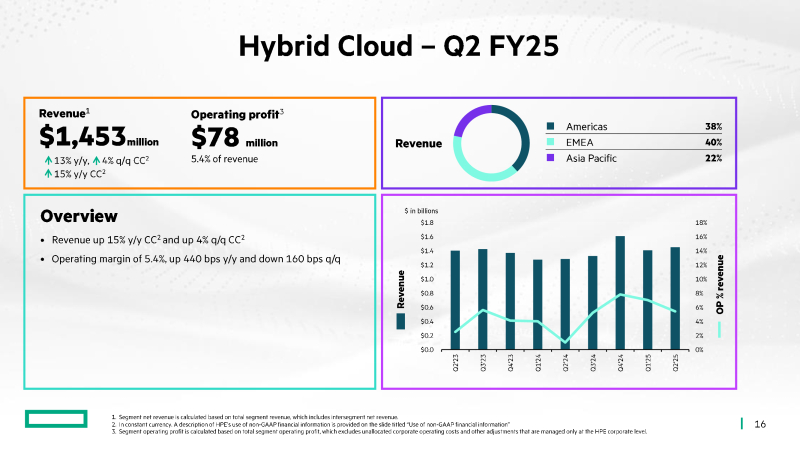

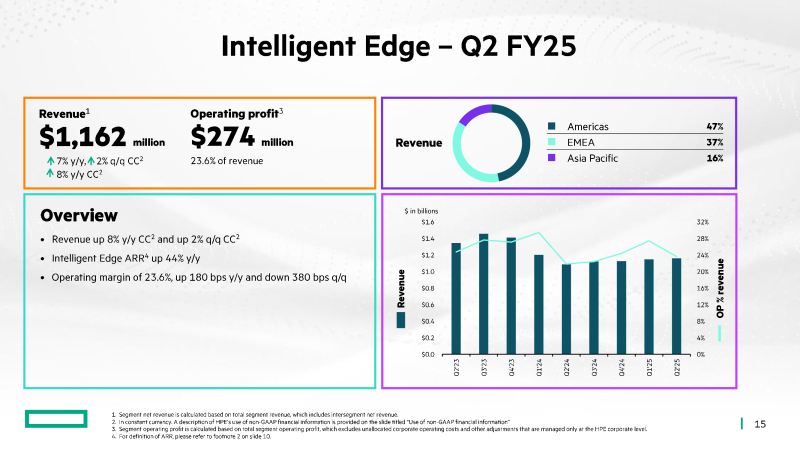

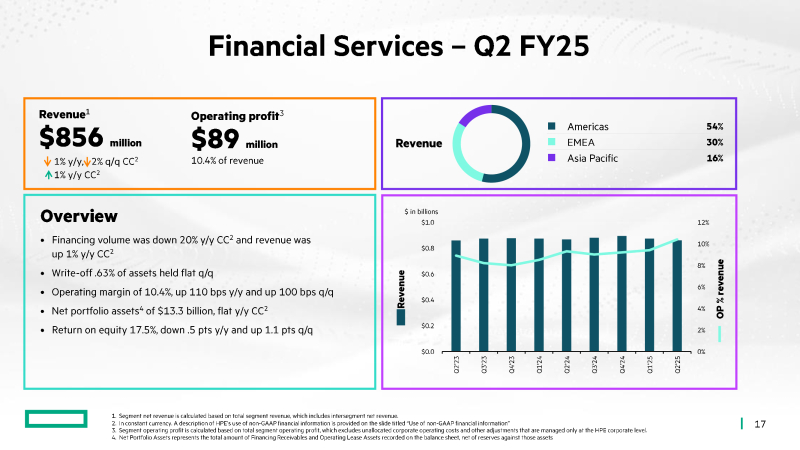

HPE подготовила запасной план на случай блокировки сделки с JuniperГенеральный директор Hewlett Packard Enterprise (HPE) Антонио Нери (Antonio Neri) сохраняет оптимизм по поводу возможности одобрения американскими регулирующими органами сделки по приобретению Juniper Networks, но вместе с тем признался, что в компании обсуждали резервный план на случай их отказа, пишет The Register. В январе этого года Министерство юстиции США подало в суд, чтобы заблокировать сделку HPE и Juniper, поскольку по мнению ведомства слияние двух компаний несёт угрозу конкуренции на рынке WLAN и в итоге приведёт к росту цен для потребителей. Ранее Нери прогнозировал, что суд в июле одобрит сделку, и она будет закрыта к концу календарного 2025 года. В ходе отчёта за II квартал 2025 финансового года, завершившийся 30 апреля, Нери повторил этот прогноз, отметив, что самый быстрый способ увеличить стоимость акций компании — завершить сделку. «Но мы также рассмотрели и изучили ряд других вариантов на случай, если сделка с Juniper не состоится», — сказал он, назвав «возврат капитала и другие работы с портфолио» в качестве альтернатив. «Но мы не будем обсуждать их, пока не увидим результат сделки с Juniper, — добавил Нери. — И мы после судебного разбирательства надеемся получить этот результат и начать интеграцию активов». Нери сообщил, что во II финансовом квартале выручка выросла на 5,9 % в годовом исчислении до $7,63 млрд, что привело к росту стоимости акций компании примерно на 5 % в ходе внебиржевых торгов, несмотря на чистый убыток (GAAP) в размере $1,05 млрд или 82 цента на акцию, который объясняется обесцениванием гудвилла на $1,36 млрд, связанным с пересчетом ставок дисконтирования в её гибридном облачном подразделении. HPE пятый квартал подряд отчитывается о росте выручки в годовом исчислении. Годом ранее у HPE была чистая прибыль (GAAP) в размере $314 млн или 24 цента на акцию. Скорректированная прибыль (non-GAAP) на акцию составила 38 центов, тогда как средний прогноз аналитиков составлял 38 центов на акцию при выручке в $7,46 млрд. Выручка от продажи серверов выросла на 6 % до $4,06 млрд. При этом выручка от ИИ-систем составила $1,0 млрд при среднем прогнозе аналитиков в размере $798 млн. Портфель невыполненных заказов по поставке ИИ-серверов равен $3,2 млрд. Выручка сегмента гибридного облака HPE, включающего СХД и часть серверного бизнеса, на который также приходится HPE GreenLake, увеличилась год к году на 13 % до $1,45 млрд. Количество клиентов платформы HPE GreenLake составляет 42 тыс. Выручка сегмента Intelligent Edge, отвечающего, в частности, за продажи IoT-продукции и сетевой бизнес Aruba, выросла на 7 % год к году до $1,16 млрд. Доход компании от финансовых услуг упал на 1,3 % до $856 млн. Нери выразил оптимизм по поводу стека виртуализации HPE VM Essentials, предлагаемого в качестве альтернативы для пользователей VMware, недовольных изменениями лицензирования Broadcom. «Мы можем снизить стоимость виртуализации для клиентов на 90 %», — заявил он, отметив высокий интерес клиентов к VM Essentials. Прогноз HPE на III финансовый квартал по выручке составляет от $8,2 до $8,5 млрд, по скорректированной разводнённой прибыли на акцию — от $0,40 до $0,45. Аналитики, опрошенные FactSet, прогнозируют скорректированную прибыль в размере $0,41 на акцию при продажах в размере $8,22 млрд. Финансовый директор Мари Майерс (Marie Myers) сообщила об улучшении бизнес-среды. По её словам, в начале последнего квартала макроэкономическая неопределённость и опасения по поводу торговых войн давили на спрос, но с тех пор настроения улучшились. Несмотря на это, HPE снизила верхнюю границу своего годового прогноза продаж из-за непредсказуемого характера сделок, связанных с ИИ. В то же время компания повысила нижнюю границу своего прогноза прибыли благодаря освобождению от пошлин своих продуктов. По словам Майерс, многие из продуктов HPE подпадают под соглашение США, Мексики и Канады (United States-Mexico-Canada Agreement, USMCA). В результате компания прогнозирует, что пошлины вызовут снижение скорректированной прибыли на акцию на 4 цента за год, что меньше предыдущего прогноза в 7 центов. Финансовый директор также отметила, что исключения USMCA позволяют HPE не так активно задействовать некоторые из запланированных мер по смягчению последствий введения пошлин, таких как реструктуризация цепочек поставок и повышение цен. HPE ожидает получить в текущем финансовом году скорректированную прибыль на акцию в размере $1,78–$1,90 по сравнению с предыдущим прогнозом в размере $1,70–$1,90. Компания снизила верхнюю границу своего прогноза продаж, теперь ожидая рост выручки на 7–9 % по сравнению с предыдущим прогнозом в размере 7–11 %.

05.06.2025 [12:06], Руслан Авдеев

Кувейтский фонд благосостояния присоединился к $30-млрд ИИ-проекту Microsoft, BlackRock и MGXФонд национального благосостояния Кувейта примет участие в инициативе AI Infrastructure Partnership (AIP) стоимостью $30 млрд, предусматривающей финансирование ИИ-инфраструктуры по всему миру. Богатая страна Персидского залива стремится диверсифицировать доходы и готова вкладывать нефтедоллары в развивающийся IT-сектор, сообщает Bloomberg. В марте Microsoft, BlackRock и MGX из Абу-Даби подключили к участию в инициативе xAI и NVIDIA. Фонд Kuwait Investment Authority (KIA) станет первым финансовым якорным партнёром AI Infrastructure Partnership, не входящим в число её основателей. Финансовые обязательства пока не раскрываются. Это первая крупная инвестиция фонда объёмом $1 трлн в развитие искусственного интеллекта. Компании Персидского залива уже активно вкладывают средства в новые технологии: MGX основана Mubadala Investment из Абу-Даби, довольно давно вкладывающей средства в ЦОД и IT и продолжает сотрудничать с ней, а Государственный инвестиционный фонд Саудовской Аравии недавно основал ИИ-компанию Humain, заключившую сделки с крупными игроками, включая NVIDIA.

Источник изображения: Ahmad Mohammed/unsplash.com BlackRock и Microsoft, а также MGX и Global Infrastructure Partners объявили о партнерстве в недалёком прошлом. Компании заявляли, что намерены привлечь $30 млрд частного акционерного капитала, хотя сроки не назывались, в конечном итоге ожидалось, что они привлекут до $100 млрд инвестиций. Консорциум также сотрудничает с NextEra Energy и GE Vernova. KIA — один из крупнейших суверенных фондов в мире и второй по величине на Ближнем востоке. Сейчас он играет центральную роль в диверсификации национальной экономики, осуществляя инвестиции в порты, аэропорты и энергетические сети по всему миру. |

|