Материалы по тегу: сделка

|

03.02.2025 [22:03], Владимир Мироненко

SoftBank Group и OpenAI объединились для продвижения ИИ-сервисов среди японских корпоративных клиентовЯпонский холдинг SoftBank Group и американский ИИ-стартап OpenAI объявили о создании совместного предприятия под названием SB OpenAI для разработки и предложения сервисов ИИ корпоративному сектору в Японии. Компании получат одинаковую долю в уставном капитале нового предприятия. Как отметил Bloomberg, это будет один самых масштабных проектов по продаже разработок в сфере ИИ быстрорастущего американского стартапа бизнес-заказчикам за пределами США. Свою деятельность совместное предприятие будет осуществлять под началом телекоммуникационного подразделения холдинга SoftBank Corp., которое наймёт 1000 специалистов из персонала SoftBank для продвижения продуктов OpenAI в широком спектре отраслей — от автомобильной индустрии до розничной торговли. Сообщается, что входящие в состав SoftBank Group компании, включая аффилированные с холдингом PayPay и LY Corp., а также Arm Holdings будут совместно платить $3 млрд в год за использование ИИ-технологий OpenAI. На прошедшей в понедельник в Токио пресс-конференции с участием гендиректора SoftBank Group Масаёси Сона (Masayoshi Son) и главы OpenAI Сэма Альтмана (Sam Altman), на которой было объявлено о новом СП. К ним присоединились гендиректор Arm Holdings Рене Хаас (Rene Haas) и Дзюнъити Миякава (Junichi Miyakaw), руководитель телекоммуникационного подразделения SoftBank. В прошлом Сон неоднократно критиковал японские компании за недостаточно быстрое внедрение ИИ, сравнивая тех, кто отказывается использовать ИИ, с золотыми рыбками, неспособными обрабатывать такую информацию, как устная речь. Arm и SoftBank занимают центральное место в реализации планов Сона по расширению присутствия на глобальном рынке ИИ: архитектура чипов Arm интегрирована с ускорителями NVIDIA, в то время как SoftBank имеет тесные партнёрские отношения с компаниями по всему корпоративному сектору Японии. SoftBank является третьим по величине оператором беспроводной связи Японии. Он сотрудничает с Microsoft в продвижении сервисов OpenAI в стране, а также работает над собственным чат-ботом с поддержкой японского языка.

31.01.2025 [09:17], Сергей Карасёв

Власти США намерены заблокировать поглощение Juniper компанией HPE за $14 млрдМинистерство юстиции США, по сообщению The Register, направило в суд исковое заявление с требованием заблокировать сделку по поглощению компанией HPE производителя сетевого оборудования Juniper Networks. Ведомство считает, что слияние приведёт к ухудшению конкуренции. HPE сообщила о заключении соглашения по приобретению Juniper Networks — одного из главных конкурентов Cisco Systems — в начале 2024 года. Стоимость сделки должна составить $14 млрд: акционеры Juniper Networks получат $40 за каждую ценную бумагу. Слияние планировалось завершить в конце 2024 календарного года или в начале 2025-го. Однако ожидаемое крупное поглощение вызвало неоднозначную реакцию со стороны регулирующих органов различных стран. Тогда как Европейская комиссия объявила о безоговорочном одобрении сделки, у антимонопольного Управления по конкуренции и рынкам Великобритании (CMA) возникли вопросы. Американский Минюст также выразил озабоченность возможными рисками монополизации рынка. А держатели ценных бумаг Juniper Networks даже подали иск на эту компанию, заявляя, что сделка является попыткой «обогащения руководителей и директоров компании за счёт её акционеров».

Источник изображения: HPE Как теперь сообщается, Министерство юстиции США направило иск в Северный окружной суд Калифорнии. Ведомство заявляет, что слияние HPE и Juniper Networks негативно отразится на рынке сетевого оборудования, приведёт к сокращению выбора продукции и повышению цен для потребителей. Регулятор обеспокоен консолидацией в сегменте беспроводных локальных сетей (WLAN), где названные компании являются одними из ведущих игроков. В иске говорится, что в случае слияния HPE и Cisco будут сообща контролировать более 70 % сегмента корпоративных WLAN. Минюст также подчёркивает, что конкуренция со стороны Juniper Networks неоднократно вынуждала HPE идти на специальные маркетинговые меры. В частности, в 2023 году две компании конкурировали за контракты WLAN от «крупной системы здравоохранения» и «крупной группы исследовательских университетов». В обоих случаях HPE предлагала скидки. Утверждается, что слияние является стратегическим шагом по устранению ключевого конкурента на рынке WLAN, который подрывал прибыль HPE. В свою очередь, участники сделки не согласны с выводами министерства. Компании говорят, что аргументы ведомства «оторваны от реалий рынка», а слияние на самом деле будет «способствовать конкуренции». HPE и Juniper Networks утверждают, что сделка не помешает другим поставщикам WLAN-оборудования вести свою деятельность. «Мы считаем, что анализ слияния, проведённый Министерством юстиции, в корне ошибочен, и мы разочарованы решением ведомства подать иск с целью блокировки сделки. Мы намерены доказать, что объединение компаний будет способствовать инновациям и предоставит клиентам больше выбора», — сказано в совместном заявлении HPE и Juniper Networks.

28.01.2025 [15:50], Руслан Авдеев

Blackstone купит газовую электростанцию в аллее дата-центровПодразделение Blackstone Energy Transition Partners, занимающееся инвестициями в энергетику, купит 774-МВт электростанцию Potomac Energy Center, работающую на природном газе, у Ares Management. Электростанция расположена в округе Лаудон (Вирджиния), где находится т.н. «аллея дата-центров», сообщает Reuters. В прошлом году Blackstone и EQT объявили о создании совместного предприятия с капиталом $3,5 млрд для строительства газопровода. Финансовая сторона проекта не разглашалась, но источники сообщают, что стоимость сделки составит $1 млрд. Северная Вирджиния является крупнейшим в мире рынком дата-центров, превосходящим по ёмкости все прочие, включая, например, рынок Китая. Вероятно, это и стало одним из факторов, повлиявших на решение о покупке. По данным пресс-службы Blackstone, вблизи электростанции находится порядка 130 дата-центров. По данным представителя Energy Transition Partners, речь идёт об уникальной возможности — не только из-за чрезвычайно удачного местоположения электростанции рядом с огромным парком ЦОД, но и из-за высокой эффективности электростанции. Кроме того, это относительно новый объект — электростанция была введена в коммерческую эксплуатацию в 2017 году. Рост числа и масштаба ИИ-проектов ведёт к стремительному росту спроса и на энергию для дата-центров. Активы, связанные с энергетикой, включая газовые электростанции, стали невероятно востребованными среди инвесторов. Они очень важны для ЦОД, которым требуется круглосуточное стабильное электроснабжение. Так, Constellation Energy объявила о покупке Calpine Energy за $26,6 млрд (если учитывать компенсацию за долги компании). Calpine — крупнейший в США производитель электричества из природного газа и геотермальных источников (79 объектов, более 2,7 ГВт). Впрочем, как сообщает Datacenter Dynamics, эксперты не исключают того, что рост ЦОД в Северной Вирджинии когда-нибудь обгонит поставки электроэнергии. В прошлом году власти Вирджинии опубликовали отчёт, согласно которому для удовлетворения спроса ЦОД потребуется запускать по газовой электростанции мощностью 1,5 ГВт каждые два года в течение 15 лет. Ранее предсказывалось, что рост рынка ЦОД подстегнёт спрос на природный газ в США. Blackstone приобрела несколько ЦОД за последние 12 месяцев. В сентябре 2024 года она купила австралийскую компанию AirTrunk за $16,1 млрд — это одна из крупнейших сделок на рынке. Облачная ИИ-компания CoreWeave в мае 2024 года объявила о получении в долг от инвестиционных компаний, включая Blackstone, $7,5 млрд. Пока в портфолио Blackstone имеются ЦОД на $70 млрд, в перспективе оно, вероятно, расширится ещё на $100 млрд.

24.01.2025 [15:23], Руслан Авдеев

Microsoft и OpenAI останутся партнёрами до 2030 годаКомпания Microsoft объявила о новом этапе сотрудничества с OpenAI. В числе прочего пресс-служба IT-гиганта упомянула о взаимодействии в рамках проекта Stargate. По данным Microsoft, партнёрство, развивавшееся с 2019 года, перешло в новую фазу. Не исключено, что публичное заявление компании — ответ на волну слухов, появившихся после изменения политики использования OpenAI облачных ресурсов. Многие буквально уверены, что Редмонд теряет хватку и упускает OpenAI из сферы своего влияния. Возможно, поэтому компания сама спешит сообщить, что если раньше партнёрское соглашение об использовании облаков было эксклюзивным и OpenAI могла пользоваться только ресурсами Microsoft (в одном случае Oracle с оговорками), то теперь она сможет прибегать к помощи сторонних облачных провайдеров чаще. У Microsoft сохранится право «первого отказа» и сначала OpenAI по-прежнему должна обращаться за облачными ресурсами именно к ней, и лишь в случае их недоступности — к другим провайдерам. При этом Microsoft подчёркивает, что OpenAI недавно вновь обязалась использовать Azure в ещё больших масштабах для поддержки своих продуктов и обучения моделей. Также компания напоминает, что ключевые элементы партнёрского соглашения не изменятся до окончания договора в 2030 году. Гиперскейлер сохранит доступ к интеллектуальной собственности OpenAI, предполагается обмен выручкой в соответствии с существующими договорённостями и сохранятся эксклюзивные права Microsoft на API ИИ-стартапа. В частности, Microsoft сохраняет право использовать интеллектуальную собственность OpenAI, включая ИИ-модели, в продуктах вроде Copilot. API OpenAI будут эксклюзивно использоваться в облаке Azure и доступны посредством Azure OpenAI Service. Соглашение означает, что клиенты будут получать доступ к самым передовым моделям на платформе Microsoft напрямую от OpenAI. А выручкой компании будут обмениваться в двухстороннем порядке, это будет на руку обеим благодаря росту использования новых и уже существующих моделей. Наконец, Microsoft подчеркнула, что остаётся главным инвестором OpenAI, обеспечивая компанию средствами и облачными ресурсами для поддержки развития — одной из ключевых выгод самой Microsoft является поступательный рост стоимости ИИ-стартапа. Сейчас OpenAI участвует в многомиллиардном американском ИИ-проекте Stargate совместно с Oracle и SoftBank (помимо Microsoft), поэтому дополнительные ресурсы ей, безусловно, понадобятся.

24.01.2025 [14:29], Руслан Авдеев

Microsoft и Re.green четверть века будут восстанавливать бразильские лесаMicrosoft заключила очередное соглашение, призванное снизить негативное воздействие компании на окружающую среду. В течение 25 лет компания купит 3,5 млн углеродных кредитов у бразильского стартапа Re.green, занимающегося восстановлением лесов, сообщает Financial Times. Стоимость сделки не разглашается, но, по оценкам, она может составить около $200 млн. Re.green занимается восстановлением экосистем и биоразнообразия на истощённых землях. Компания выкупает бывшие сельскохозяйственные и скотоводческие угодья, на которых выращивает характерные для данной местности виды деревьев. Деятельность компании финансируется как за счёт продажи углеродных кредитов, так и благодаря производству на месте «сертифицированной» древесины лиственных пород. Утверждается, что это весьма благоприятные для экологии дела, способствующие восстановлению лесов благодаря экоустойчивому управлению всей производственной цепочкой.

Источник изображения: Tiago Fioreze/unsplash.com За последние 12 месяцев компании заключают уже вторую сделку. В мае прошлого года подписано соглашение об удалении из атмосферы углерода, предусматривающее продажу кредитов приблизительно на 3 млн т в течение 15 лет. По данным The Register, компания подтвердила, что сейчас фактически речь идёт о той же сделке, только цифры несколько изменились. В мае сообщалось, что благодаря сделке можно будет профинансировать восстановление более 16 тыс. га бывших пастбищ по всей Бразилии. Более половины участков уже приобретено, что позволит высадить не менее 10,7 млн саженцев деревьев. В 2024 году Microsoft подписано немало соглашений об удалении углерода из атмосферы. Компания покупала углеродные кредиты у бизнесов, внедряющих различные технологии устранения CO2 из атмосферы, в том числе прямой захват газа из выхлопов ТЭС, биологические методы, использование экобетона и технологию ускоренного выветривания горных пород, а также заключала соглашения об использовании атомной энергии. Правда, компанию обвинили в т.н. «зелёном камуфляже» — практике, с помощью которой только делается вид заботы о природе, тогда как на деле Microsoft имеет тесные связи с компаниями, занятыми добычей ископаемого топлива. Как сообщается заявлении, поданном в Комиссию по ценным бумагам и биржам США (SEC) некоммерческой группой As You Sow, Microsoft лицемерно позиционирует себя в качестве одного из «пионеров» в борьбе с климатическими изменениями, попутно рассматривая использование ископаемого топлива в качестве одной из самых значимых возможностей для развития ИИ и облака. Кроме того, по данным The Register, в недавнем отчёте, посвящённом обеспечению экоустойчивости, компания признала, что с 2020 года её выбросы парниковых газов выросли почти на 30 %, несмотря на стремление компании стать «углеродно-нейтральной» к 2030 году. В частности, причиной называется рост выбросов Scope 3, связанных со строительством и оснащением большего числа дата-центров, для удовлетворения спроса в облачных сервисах, особенно для развития ИИ.

22.01.2025 [17:54], Руслан Авдеев

Microsoft разрешила OpenAI пользоваться облаками конкурентовMicrosoft изменила многолетнее соглашение с компанией OpenAI — теперь ИИ-стартап сможет использовать для своих целей облачные сервисы не только сервисы Microsoft, но и других компаний. Исключительное право Microsoft на обеспечение стартапа облачными ресурсами предусматривалось прежним договором, который был пересмотрен, сообщает Bloomberg. Новое соглашение, действующее до 2030 года, оставляет Microsoft приоритетным поставщиком — ИИ-стартап при поиске вычислительных мощностей для обучения и эксплуатации ИИ-моделей первым делом должен обращаться именно к Microsoft. Ранее компания и вовсе являлась исключительным облачным провайдером для OpenAI, но обстоятельства изменились и в прошлом году она уже одобрила единовременное исключение из правил, позволив OpenAI воспользоваться мощностями Oracle, при этом оставаясь лишь посредником. Также объявлено, что теперь OpenAI сможет строить и собственные ЦОД. Пересмотр соглашения совпал с анонсом проекта Stargate, в рамках которого OpenAI, Softbank Group и Oracle создадут совместное предприятие по строительству в США гигаваттных ИИ ЦОД. Общий объём инвестиций может достичь $500 млрд. О сделке счёл нужным сообщить сам новый президент США Дональд Трамп (Donald Trump). Он же отменил ряд указов оставившего пост Джо Байдена (Joe Biden) и фактически снял многие экологические ограничения в интересах ИИ-проектов и промышленников.

Истчоник изображения: Growtika/unsplash.com Microsoft заявила, что внесёт вклад в технологии совместного предприятия, но не намерена инвестировать в него деньги. Также компания заявила, что OpenAI недавно снова выразила приверженность договорённости использовать Microsoft Azure для поддержки своих продуктов. По данным Bloomberg, ближайший соратник Трампа Илон Маск (Elon Musk) пытается свести с OpenAI собственные счёты, заявив в недавнем судебном иске, что Федеральная комиссия по торговле США (FTC) не напрасно заинтересовалась инвестициями Microsoft в OpenAI в размере $13 млрд и что соглашение между компаниями «неконкурентное». Мультимиллиардер пытается заблокировать реструктуризацию OpenAI, не давая компании окончательно превратиться из формально некоммерческой структуры в полноценный бизнес. Впрочем, здесь интересы Маска и Трампа, вероятно, расходятся, поскольку проект Stargate трудно назвать некоммерческим. 10 января Министерство юстиции присоединилось к FTC и поддержало позицию Маска, заявившего, что советы директоров Microsoft и OpenAI взаимосвязаны и в них сидят одни и те же люди. Маск был одним из сооснователей OpenAI, но позже покинуть компанию и теперь развивает собственный амбициозный проект xAI. OpenAI, сотрудничающая с Microsoft, Oracle и SoftBank является для него серьёзнейшим конкурентом.

20.01.2025 [13:32], Руслан Авдеев

Exa Infrastructure за бесценок купила ирландского оператора подводных интернет-кабелей Aqua CommsКомпания EXA Infrastructure приобрела оператора подводных кабелей Aqua Comms. Объявлено о подписании обязывающего соглашения о покупке у D9 (Digital 9 Infrastructure), сообщает пресс-служба EXA. Компания, принадлежащая инвестиционной фирме I Squared Capital, пока не раскрывает подробных условий. Блог Subsea Cables & Internet Infrastructure сообщает, что речь идёт о сделке стоимостью $54 млн. D9 приобрела Aqua Comms в 2021 году, но теперь сворачивает свою деятельность. Базирующаяся в Ирландии Aqua Comms управляет подводными кабельными системами и предоставляет услуги облачным сервисам, операторам связи и др. Она владеет и управляет кабелями America Europe Connect-1 (AEC-1), America Europe Connect-2 (AEC-2), CeltixConnect-1 (CC-1) и CeltixConnect-2 (CC-2), а также входит в консорциум, распоряжающийся кабельной системой Amitié (AEC-3). EXA Infrastructure управляет более 150 тыс. км цифровой инфраструктуры в 37 странах, в т.ч. кабельными станциями. В EXA заявляют, что сделка, как ожидается, будет закрыта приблизительно в течении 12 месяцев. Финансовыми консультантами EXA выступают Akur Capital и RBC Capital Markets, а Paul, Weiss, Rifkind, Wharton & Garrison — юридическими консультантами. Goldman Sachs и Shoosmiths выполняют соответствующие роли для D9. D9 успела проработать всего четыре года. В марте 2021 года инвестиционная компания Triple Point с помощью D9 привлекла £300 млн ($365 млн) через IPO, планируя приобрести ряд компаний, работающих с цифровой инфраструктурой. В феврале 2024 года D9 объявила о решении свернуть деятельность и продать активы. В октябре инвестиционным менеджером для надзора за прекращением деятельности компании была назначена InfraRed Capital Partners, к тому времени D9 уже продала исландского оператора HPC ЦОД Verne. Как утверждает Subsea Cables & Internet Infrastructure, сделка весьма невыгодна для владельцев Aqua Comms, поскольку предложенная сумма не компенсирует в полной мере даже стоимости строительства принадлежащих ей подводных кабелей. Кроме того, не исключено, что инвесторы уволят большую часть сотрудников. Утверждается, что ошибкой был, возможно, фокус на ирландской инфраструктуре. Расчёт, вероятно, был на крупных клиентов вроде Google, Amazon и Apple. Но техногиганты, на которых приходится до 80 % трафика страны, делают ставку на строительство собственных кабельных систем. Впрочем, при должном внимании к бизнесу не исключено получение прибыли и от этого актива.

20.01.2025 [10:20], Руслан Авдеев

KKR инвестирует в одного из крупнейших операторов ЦОД на Ближнем Востоке — Gulf Data HubKKR & Co. намерена приобрести долю в Gulf Data Hub, одном из крупнейших операторов дата-центров на Ближнем Востоке. Богатый ресурсами регион постепенно превращается для мировых фондов в площадку для инвестиций на фоне роста спроса на инфраструктуру ЦОД, сообщает Bloomberg. Финансовые детали пока не раскрываются, но компании объявили о необходимости потратить $5 млрд на развитие инфраструктуры в регионе и по всему миру. В прошлом году KKR заявляла, что рост спроса на дата-центры для ИИ и облачных вычислений придаст импульс расходам в соответствующем секторе — до $250 млрд ежегодно. KKR и её конкуренты Blackstone и Brookfield Asset Management агрессивно накачивают деньгами рынок ЦОД. Gulf Data Hub, основанная в 2012 году, имеет штаб-квартиру в Дубае. Компания владеет семью ЦОД в стране, а также соседней Саудовской Аравии. Новые площадки планируется построить и в других странах Персидского залива. Сделка с KKR стала одной из крупных международных инвестиций в бизнесы ОАЭ. Ранее KKR, имеющая офисы в Дубае и Эр-Рияде, инвестировала в нефтепроводы и авиакомпании. Благодаря огромным энергетическим резервам и большим запасом средств Персидский залив становится всё более привлекательным регионом для инвестиций. Доступ региона к дешёвой энергии и его расположение на «перекрёстке» континентов считаются дополнительными преимуществами, а ОАЭ и Саудовская Аравия соревнуются за право стать главным региональным ИИ-хабом. По словам KKR, сегодня Ближний Восток является одним из самых привлекательных регионов для инвестиций «вдолгую». В 2008 году KKR сформировала отдельную команду для инвестиций в инфраструктурные объекты. Портфолио соответствующих проектов компании к осени прошлого года достигло порядка $77 млрд. KKR потратила $29 млрд в ходе 22 инвестиций в ЦОД, ВОЛС и сопутствующие бизнесы. Ещё $15 млрд было потрачено на энергетику и коммунальные компании.

18.01.2025 [22:31], Владимир Мироненко

CoreWeave поставит IBM ИИ-суперкомпьютер на базе NVIDIA GB200 NVL72 для обучения моделей GraniteCoreWeave и IBM заключили соглашение о сотрудничестве, в рамках которого стартап поставит IBM один из первых своих ИИ-суперкомпьютеров на базе NVIDIA GB200 NVL72 с интерконнектом Quantum-2 InfiniBand. В качестве хранилища будет использоваться высокопроизводительная All-Flash СХД IBM Storage Scale System. IBM будет использовать облачную платформу CoreWeave для обучения семейства больших языковых моделей (LLM) Granite. Сообщается, что облачная платформа CoreWeave специально создана для обеспечения ведущей в отрасли производительности, надёжности и отказоустойчивости с безопасностью корпоративного уровня. Фирменный набор ПО и облачные сервисы предоставляют инструменты, необходимые для управления самой сложной и масштабной ИИ-инфраструктурой. В рамках соглашения о сотрудничестве клиенты CoreWeave получат доступ к платформе IBM Storage. По словам вице-президента по ИИ в IBM Research, платформа CoreWeave позволит дополнить возможности IBM при разработке передовых, производительных и экономичных моделей для поддержки корпоративных приложений и ИИ-агентов. В свою очередь, IBM Storage Scale System расширяет возможности CoreWeave. «В рамках сотрудничества мы будем использовать этот суперкомпьютер для продвижения открытых технологий, таких как Kubernetes, которые будут поддерживать вычисления ИИ в гибридной облачной среде», — добавил представитель IBM. Вероятно, IBM не хватает собственных вычислительных ресурсов — в ноябре появилась информация о том, что компания готова арендовать у AWS ИИ-ускорители за почти полмиллиарда долларов.

18.01.2025 [00:23], Руслан Авдеев

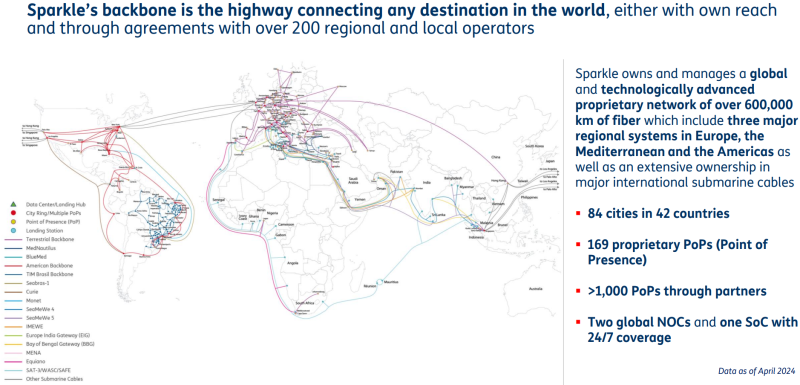

Sparkle и OEC переработают 22 тыс. км подводных кабелейПринадлежащее Telecom Italia (TIM) подразделение Sparkle, отвечающее за работу с подводными кабелями, подписало соглашение с компанией Oceanic Environmental Cables (OEC), в рамках которого планируется извлечь и переработать тысячи километров неиспользуемых подводных телеком-магистралей, сообщает пресс-служба Sparkle. Финансовые условия сделки не разглашаются. OEC специализируется на переработке и восстановлении списанной кабельной инфраструктуры. По данным Sparkle, соглашение позволит «сэкономить» более 35 тыс. тонн выбросов CO2 за счёт повторного использования материалов. Впрочем, возможности использования старых кабелей рады не все. В ноябре оператор AT&T почти со скандалом удалил со дна озера Тахо около 50 тонн кабеля в токсичной свинцовой оболочке. Выведенные из эксплуатации кабели Sparkle извлекут со дна и доставят OEC и её партнёрам. Там кабели разберут, разделят и очистят, а отдельные компоненты — оптоволокно, медь, сталь, алюминий и пластик HDPE/LDPE — переработают в высококачественные гранулы, которые можно использовать при производстве новых кабелей. В Sparkle подчеркнули, что гордятся своей ролью одного из первых операторов кабельной инфраструктуры, выступивших с инновационной инициативой, позволяющей снизить воздействие на окружающую среду. Сегодня компания управляет более 600 тыс. км кабелей, соединяющих страны Европы и Америки. Cейчас правительство Италии стремится перевести Sparkle в государственную собственность в рамках плана по получению контроля над стратегическим активами. Не так давно Франция занялась примерно тем же, выкупив Alcatel Submarine Networks у Nokia. Министерство экономики и финансов Италии (MEF) и компании Retelit, находящаяся под контролем фонда Asterion, предложили за Sparkle €700 млн ($724 млн), передаёт DataCenter Dynamics. |

|