Материалы по тегу: финансы

|

11.09.2025 [14:09], Сергей Карасёв

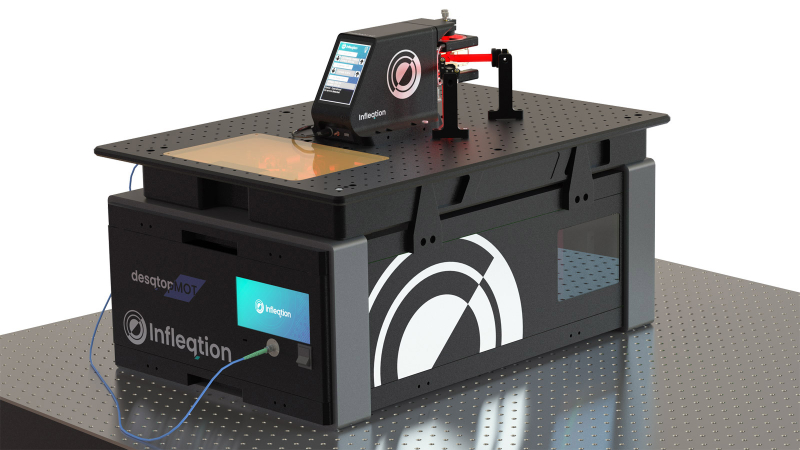

Разработчик квантовых технологий Infleqtion выйдет на биржуКомпания Infleqtion, занимающаяся разработкой квантовых систем, по сообщению Datacenter Dynamics, намерена выйти на биржу Nasdaq. Ожидается, что эта процедура принесёт более $540 млн, что позволит ускорить разработку продуктов и укрепить рыночное положение. Infleqtion была основана в 2007 году под именем ColdQuanta на базе Университета Колорадо (CU) в США. Она разрабатывает приборы и системы на основе квантовых технологий. Это, в частности, квантовые компьютеры Sqale, а также компактные оптические атомные часы Tiqker, которые можно использовать для позиционирования, навигации и синхронизации времени (PNT). Выход на биржу планируется осуществить посредством SPAC-сделки с Churchill Capital Corp X. По сути SPAC (Special-Purpose Acquisition Company) — это компания-пустышка, которая уже торгуется на бирже. Слияние с такой структурой позволяет ускорить и упростить процедуру выхода на биржу по сравнению с традиционным первичным публичным размещением акций (IPO). Советы директоров Infleqtion и Churchill Capital Corp X единогласно одобрили сделку. Предполагается, что она принесёт Infleqtion около $416 млн на трастовом счете Churchill Capital Corp X и более $125 млн в виде полностью подписанного договора PIPE (private investment in public equity, частные инвестиции в публичный капитал) от таких инвесторов, как Maverick Capital, Counterpoint Global (Morgan Stanley), Glynn Capital, BOKA Capital, LCP Quantum и др. После закрытия сделки объединенная компания продолжит работать под названием Infleqtion и, как ожидается, будет котироваться на бирже Nasdaq под тикером INFQ. Отмечается, что на сегодняшний день Infleqtion продала три квантовых компьютера и сотни квантовых датчиков. Выручка компании за двенадцать месяцев по состоянию на конец июня 2025 года составила около $29 млн. Infleqtion рассчитывает получить примерно $50 млн от готовящихся и уже оформленных заказов к концу 2025 года.

11.09.2025 [14:04], Сергей Карасёв

Стартап Mistral AI привлёк на развитие €1,7 млрд при участии ASMLФранцузская компания Mistral AI, специализирующаяся на технологиях ИИ и разработке больших языковых моделей (LLM), провела раунд финансирования Series C, в ходе которого на развитие привлечено €1,7 млрд. При этом стартап получил оценку на уровне €11,7 млрд. Mistral AI была основана в 2023 году. Она рассматривается в качестве европейского конкурента таким крупным американским компаниям в области ИИ, как OpenAI и Anthropic. В число разработок Mistral AI входит интеллектуальный чат-бот Le Chat. Кроме того, стартап вместе с NVIDIA представил большую языковую модель (LLM) Mistral NeMo 12B, которая насчитывает 12 млрд параметров и использует контекстное окно в 128 тыс. токенов. Эта модель предназначена для решения различных задач корпоративного уровня. Изначально Mistral AI использовала инфраструктуру Microsoft Azure и Google Cloud для обучения и запуска своих моделей ИИ, а впоследствии обратилась к услугам CoreWeave. Кроме того, Mistral AI управляет собственным облаком ИИ — Mistral Compute. В феврале нынешнего года компания объявила о размещении своего ИИ-кластера на площадке французского оператора модульных дата-центров Eclairion. Помимо этого, Mistral AI объявила об объединении усилий с инвестиционным банком Bpifrance, инвестиционным фондом ОАЭ MGX и NVIDIA для строительства ИИ ЦОД мощностью 1,4 ГВт в районе Парижа: этот объект планируется ввести в эксплуатацию к 2028 году. Раунд финансирования Series C возглавил нидерландский производитель литографического оборудования для микроэлектронной промышленности ASML. Кроме того, в инвестиционной программе приняли участие DST Global, Andreessen Horowitz, Bpifrance, General Catalyst, Index Ventures, Lightspeed и NVIDIA. Полученные средства стартап намерен направить на дальнейшее развитие передовых технологий ИИ для «решения критически важных и сложных технологических задач, стоящих перед стратегическими отраслями».

11.09.2025 [14:01], Сергей Карасёв

OpenAI заключила контракт стоимостью $300 млрд на покупку вычислительных мощностей у OracleКомпания OpenAI, по сообщению газеты The Wall Street Journal, заключила пятилетнее соглашение о приобретении вычислительных мощностей у Oracle для задач ИИ. Стоимость контракта составляет $300 млрд, что многократно превышает годовую выручку OpenAI, которая по итогам 2025-го ожидается на уровне $12,7 млрд. Сама Oracle на днях сообщила, что объём заказов (RPO) достиг почти $0,5 трлн. Стартап OpenAI в настоящее время использует облачную инфраструктуру Microsoft Azure, но этих ресурсов недостаточно для обслуживания масштабных ИИ-нагрузок. В сложившейся ситуации в марте нынешнего года OpenAI заключила соглашение по использованию облачной инфраструктуры CoreWeave: договор стоимостью $11,9 млрд подписан на пять лет. Позднее OpenAI заключила ещё одну сделку с CoreWeave — на $4 млрд. Вместе с тем OpenAI активно развивает партнёрские отношения с Oracle. В октябре прошлого года сообщалось, что ИИ-стартап намерен арендовать у Oracle кампус ЦОД мощностью 2 ГВт. Кроме того, OpenAI объявила о заключении соглашения с Oracle о строительстве дополнительных дата-центров мощностью 4,5 ГВт в США в рамках расширенного партнёрства, что является частью масштабного проекта Stargate. Сама Oracle рассчитывает найти для OpenAI 5 ГВт на обучение ИИ к концу 2026 года. Как отмечает The Wall Street Journal, контакт на $300 млрд между OpenAI и Oracle является одной из крупнейших сделок в истории облачных вычислений. Соглашение вступит в силу в 2027 году. По оценкам, речь идёт о мощностях на уровне 4,5 ГВт, что сопоставимо с суммарным потреблением энергии примерно 4 млн среднестатистических домохозяйств. Ресурс TechCrunch подчёркивает, что OpenAI остро нуждается в дополнительных вычислительных ресурсах, в связи с чем активно заключает партнёрские соглашения. Так, минувшим летом стартап подписал договор об использовании облачной платформы Google Cloud для обработки своих ИИ-нагрузок — несмотря на то, что Google является прямым конкурентом OpenAI в сфере ИИ. Предполагается, Google Cloud поможет в поддержании операций OpenAI в США, Великобритании, Нидерландах, Норвегии и Японии.

10.09.2025 [18:51], Владимир Мироненко

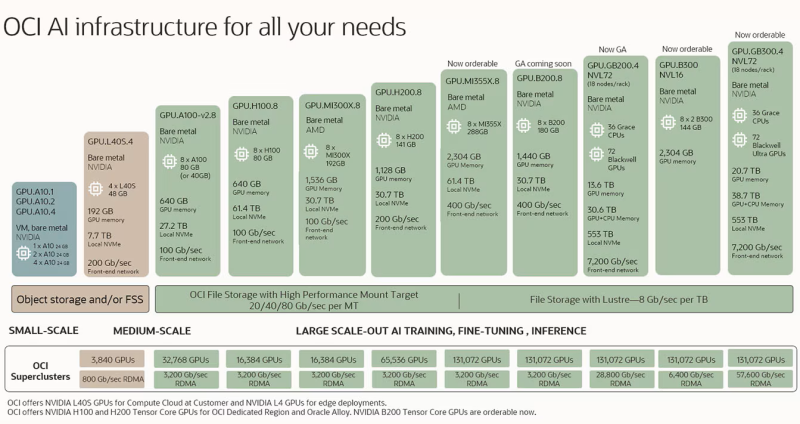

Новость о заказах на $0,5 трлн привела к рекордному за 26 лет росту акций OracleOracle сообщила финансовые результаты I квартала 2026 финансового года, закончившегося 31 августа 2025 года. Несмотря на то, что прибыль и выручка оказались ниже прогнозов Уолл-стрит, акции Oracle взлетели на 27 %, продемонстрировав самый большой однодневный рост за 26 лет (с июня 1999 года, согласно данным FactSet, приведенным SiliconANGLE), поскольку инвесторов впечатлил её прогноз по доходам от облачных технологий, сообщил CNBC. Основатель компании Ларри Эллисон (Larry Ellison) стал самым богатым человеком Земли — благодаря росту акций его доля в Oracle теперь оценивается в $393 млрд. Общая выручка за I квартал составила $14,93 млрд увеличившись год к году на 12 % при консенсус-прогнозе аналитиков, опрошенных LSEG, в размере $15,04 млрд. Скорректированная чистая прибыль (Non-GAAP) за квартал выросла на 8 % до $4,28 млрд или $1,47 на разводнённую акцию, что ниже консенсус-прогноза от LSEG в размере $1,48 на разводнённую акцию. Чистая прибыль (GAAP) осталась на прежнем уровне, составив $2,93 млрд, или $1,01 на акцию, по сравнению с $2,93 млрд, или $1,03 на акцию, за аналогичный квартал предыдущего финансового года. Выручка облачного сегмента составила 7,19 млрд, в том числе выручка от облачной инфраструктуры (OCI, IaaS) — $3,3 млрд (рост год к году на 55 %), выручка от облачных приложений — (OCA, SaaS) — $3,8 млрд (рост — 11 %). Выручка от разработки ПО равняется $5,72 млрд (снижение на 1 %). Продажи оборудования выросли на 2 % до $670 млн, сервисы принесли компании $1,35 млрд (рост — 7 %). Во II финансовом квартале Oracle ожидает общую скорректированную прибыль (Non-GAAP) на акцию в размере $1,61–1,65 при росте выручки на 14–16 %. Аналитики прогнозируют прибыль в размере $1,62 на акцию при выручке в $16,21 млрд, что предполагает рост на 15 %. Гендиректор Oracle Сафра Кац (Safra Catz) сообщила, что в отчётном квартале компания подписала четыре многомиллиардных контракта с тремя клиентами. В результате объём оставшихся обязательств по контрактам (RPO) вырос год к году на 359 % до $455 млрд. Она отметила, что спрос на инфраструктуру будет расти и дальше. «В ближайшие несколько месяцев мы ожидаем привлечения нескольких новых многомиллиардных клиентов, и RPO, вероятно, превысит полтриллиона долларов», — сообщила Кац.  По её словам, такой рост показателя RPO позволяет компании существенно пересмотреть свой долгосрочный прогноз выручки от облачной инфраструктуры в сторону повышения. Она сообщила, что выручка от OCI, как ожидается, достигнет $18 млрд в текущем финансовом году, затем вырастет до $32 млрд в 2027 финансовом году, до $73 млрд в 2028 финансовом году, до $114 млрд в 2029 финансовом году и до $144 млрд к 2030 финансовому году. Прогноз Evercore на 2029 год чуть меньше — $108 млрд выручки. Прогноз Oracle демонстрирует существенный рост её облачного бизнеса по сравнению с основными конкурентами. В июле корпорация Microsoft сообщила о выручке от Azure за 12 месяцев в размере $75 млрд, в то время как выручка AWS за тот же период составила около $112 млрд. Капитальные затраты Oracle в 2026 финансовом году составят около $35 млрд, что соответствует росту на 65 %, сообщила Кац. Однако затраты других игроков намного выше. По словам Дэйва Велланте (Dave Vellante), главного аналитика CUBE Research (SiliconANGLE Media), цифры свидетельствуют о том, что Oracle вошла в число гиперскейлеров. «Бизнес набирает обороты, поэтому инвесторы не будут обращать внимания на этот квартал», — отметил он. Аналитик Valoir Ребекка Веттеманн сообщила SiliconANGLE, что цифры отражают то, что огромные инвестиции Oracle в облачную инфраструктуру за последние несколько лет действительно начинают ей приносить дивиденды: «Рынок реагирует как на уверенность Oracle, так и на её квартальные отчёты». «Oracle прогнозирует рост прибыли в сфере инфраструктуры на годы вперёд, что действительно необычно для этой отрасли, особенно учитывая неопределённость относительно объёма и роста будущих рабочих ИИ-нагрузок, зависящих от облачной инфраструктуры», — добавила аналитик. Председатель и технический директор Oracle Ларри Эллисон (Larry Ellison) сообщил, что выручка от баз данных MultiCloud в облаках Amazon, Google и Azure в I финансовом квартале росла невероятными темпами — на 1529 %.«Мы ожидаем, что выручка от MultiCloud будет существенно расти каждый квартал в течение нескольких лет, поскольку мы предоставим ещё 37 ЦОД нашим трём партнёрам-гиперскейлерам, доведя их общее количество до 71», — завил он. В октябре корпорация представит облачный сервис Oracle AI Database, который позволит клиентам использовать выбранную ими LLM, включая Gemini, ChatGPT, Grok и т.д., непосредственно поверх Oracle Database для лёгкого доступа и анализа всей информации в базах данных. «Этот революционный облачный сервис позволит десяткам тысяч наших клиентов мгновенно раскрывать ценность своих данных, делая их легкодоступными для самых передовых ИИ-моделей. Oracle AI Cloud Infrastructure и Oracle MultiCloud AI Database внесут свой вклад в резкое увеличение спроса и потребления облачных услуг в течение следующих нескольких лет. ИИ меняет всё», — заявил Эллисон.

10.09.2025 [17:29], Сергей Карасёв

CoreWeave сформировала венчурное подразделение для поддержки проектов в области ИИПровайдер облачных услуг для ИИ-задач CoreWeave объявил о создании венчурного подразделения CoreWeave Ventures, которое займётся поддержкой компаний и основателей проектов в области искусственного интеллекта и перспективных вычислительных технологий. Отмечается, что на фоне стремительного развития ИИ спрос на специализированные инструменты и приложения, а также сопутствующую инфраструктуру продолжает расти. CoreWeave Ventures поможет ускорить вывод новых разработок на коммерческий рынок путём предоставления финансирования, технической экспертизы и вычислительных мощностей. Поддержку планируется оказывать по нескольким направлениям. Это, в частности, различные модели капиталовложений, которые помогут компаниям в разработке продуктов и масштабировании операций. Кроме того, CoreWeave будет предоставлять упрощённый доступ к своей облачной платформе, специально оптимизированной для ИИ-нагрузок. Компании также смогут воспользоваться средами тестирования для оценки реальных сценариев использования ИИ-решений. Дополнительно CoreWeave предоставит аналитику стратегий создания продуктов и их вывода на рынок на основе сотрудничества с сотнями предприятий и организаций в сфере ИИ. В целом, CoreWeave Ventures в обмен на акционерный капитал планирует обеспечивать поддержку на протяжении всего жизненного цикла проекта — от начала реализации до выхода на рынок. Новое венчурное подразделение уже сотрудничает с рядом компаний, включая разработчиков больших языковых моделей (LLM) и инфраструктурных решений. Отметим, что во II квартале текущего года CoreWeave получила $1,21 млрд выручки, что в три раза больше по сравнению с результатом годичной давности, когда показатель составлял $395,37 млн. При этом компания понесла чистые убытки в размере $290,51 млн против $323,02 млн во II четверти 2024 года. Более того, CoreWeave продолжает наращивать долги, хотя до конца 2026 года обязана вернуть кредиторам порядка $8 млрд.

09.09.2025 [23:00], Руслан Авдеев

Fermi America, стоящая за мегапроектом 11-ГВт ИИ ЦОД HyperGrid с питанием от АЭС, собралась на биржу

fermi america

hardware

ipo

westinghouse

аэс

ии

полезные ископаемые

сша

финансы

цод

электропитание

энергетика

Стоящая за проектом строительства 11-ГВт кампуса ИИ ЦОД HyperGrid в Амарилло (Техас) Fermi America подала заявку на IPO. Она намерена разместить обыкновенные акции на бирже Nasdaq Global Select Market, но их количество и ценовой диапазон пока не определены, сообщает пресс-служба компании. UBS Investment Bank, Cantor и Mizuho станут главными андеррайтерами, а Macquarie Capital, Stifel и Truist Securities — дополнительными. По данным Datacenter Dynamics, Fermi работает над Project Matador, в рамках которого и предполагается построить 11-ГВт кампус площадью 167 га. В проекте участвует объединение технических университетов штата (Texas Tech University System). Кампус построят на территории Техасского технологического университета (Texas Tech University, TTU). Сооснователем компании является бывший министр энергетики и бывший губернатор Техаса Рик Перри (Rick Perry). Ввод в эксплуатацию первой очереди на 1 ГВт запланирован на конец 2026 года, но само строительство ещё не начато. Fermi будет использовать локальные источники энергии, включая газовые, солнечные и ветряные электростанции. В июле компания приобрела более 600 МВт мощностей в рамках двух сделок — в том числе девять газовых генераторов, которые в 2026 помогут получть ЦОД до 1 ГВт. Впрочем, газовые турбины будут основным источником энергии лишь в краткосрочной перспективе — Fermi намерена разместить на площадке четыре PWR-реактора Westinghouse AP1000 поколения III+ c электрической мощностью около 1,1 ГВт. Fermi и Westinghouse подали регуляторам совместную заявку Combined Operating License Application (COLA), чтобы ускорить получение разрешений.

Источник изображения: Fermi America Параллельно Fermi подписала два других «атомных» соглашения — меморандумы о взаимопонимании с южнокорейскими Hyundai и Doosan Enerbility, поскольку есть риск не уложиться в сроки и бюджеты. Последний энергоблок AP1000 заработал в США в 2023 году, на семь лет позже запланированного. На АЭС ушло на $17 млрд больше запланированного, причём сама Westinghouse в процессе строительства прошла через банкротство. В сентябре Fermi успешно привлекла $100 млн в раунде финансирования серии C, который возглавила австралийская Macquarie Group. Последняя также открыла для Fermi кредитную линию на $250 млн. Это не первая компания, предложившая концепцию прямого питания ЦОД от АЭС. AWS потратила $650 млн, чтобы приобрести кампус около АЭС Susquehanna. Microsoft намерена возродить АЭС Three Mile Island, Мета✴ выкупила всю энергию АЭС Clinton Clean Energy Center на 20 лет вперёд, а Oracle объявила о намерении развернуть три SMR общей мощностью более 1 ГВт.

08.09.2025 [17:48], Владимир Мироненко

Microsoft предоставила скидки госагентствам США на более чем $6 млрд

microsoft

microsoft 365

microsoft azure

microsoft copilot

software

госзакупки

ии

облако

сделка

сша

финансы

Управление общих служб США (GSA) объявило о заключении соглашения с Microsoft в рамках новой политики закупок OneGov, введённой администрацией Дональда Трампа (Donald Trump) и призванной консолидировать ИТ-расходы через единый канал. Вместо того чтобы каждое ведомство заключало собственные контракты, OneGov предписывает им осуществлять закупки через GSA. Новое соглашение предусматривает значительные скидки на пакет облачных сервисов, который Microsoft предоставит агентствам США, включая Microsoft 365, Copilot, Azure, Dynamics 365, а также инструменты кибербезопасности и мониторинга, и даже семинары по внедрению, адаптации и оптимизации, что позволит сэкономить им $3,1 млрд в первый год. В частности, Microsoft 365 Copilot будет предоставляться бесплатно клиентам Microsoft G5 в течение до 12 месяцев с дополнительными скидками в последующие годы, что свидетельствует о намерении Microsoft сделать своего ИИ-помощника стандартным элементом правительственных рабочих процессов. Microsoft 365 G3 и G5 — планы лицензирования для государственных учреждений с различными уровнями безопасности и функциональности. G5 специально разработан для сред, требующих повышенной безопасности, и включает в себя дополнительные функции, такие как аналитика в режиме реального времени, защита от угроз, Power BI Pro и расширенные возможности корпоративной телефонии. Федеральные агентства могут воспользоваться всеми этими предложениями или любыми из них до сентября 2026 года, при этом скидки на некоторые продукты будут действовать до 36 месяцев. Чтобы получить право на льготы, агентства должны пройти процедуру GSA в рамках OneGov. Не все агентства имеют право на более низкие ставки. За полный трёхлетний период общая экономия правительственных агентств может превысить $6 млрд, что делает предоставляемые Microsoft скидки одними из самых крупных среди предоставленных компаниями правительству, отметил ресурс Windows Central. Генеральный директор Microsoft Сатья Наделла (Satya Nadella) лично участвовал в подписании соглашения, пообщавшись напрямую с Джошем Грюнбаумом (Josh Gruenbaum), главой Федеральной службы закупок (Federal Acquisition Service), что демонстрирует, насколько важна эта сделка для компании. Сделки с GSA в рамках OneGov заключил целый ряд компаний. Adobe предложила скидку 70 % на своё решение для безбумажного правительства, доступное до ноября 2025 года. Соглашение с Amazon предполагает предоставление всем агентствам облачных кредитов на сумму до $1 млрд на модернизацию их инфраструктуры, а также большую экономию в рамках прямых контрактов. В свою очередь, Google представила скидку 71 % на Google Workspace. В сфере ИИ скидки ещё более внушительные. Claude for Enterprise от Anthropic доступен для всех трёх ветвей власти всего за $1 на агентство, OpenAI предлагает ChatGPT Enterprise по такой же цене. Однако соглашение действует только один год. GSA контролирует около $110 млрд расходов на общие товары и услуги, предоставляемые многими агентствами, включая около $80 млрд расходов, связанных с ИТ. Годовой доход Microsoft от правительственных контрактов, вероятно, составляет несколько миллиардов долларов, сказал Грюнбаум, о чём сообщает CNBC. Вместе с тем некоторые эксперты считают продукты Microsoft угрозой национальной безопасности из-за многочисленных уязвимостей. Кроме того, компанию подозревали в антиконкурентном поведении ради сохранения правительственных контрактов.

08.09.2025 [08:47], Руслан Авдеев

Из грязи в князи: Fluidstack, в штате которой было всего 10 человек, получила многомиллиардный контракт на создание «атомного» ИИ-облака во ФранцииНе самый известный британский стартап Fluidstack в феврале этого года подписал соглашение с французскими властями о создании в стране ИИ-кластера на 1 ГВт, запитанного от французских АЭС. Fluidstack, в которой в 2024 году работало всего 10 штатных сотрудников, стала неожиданным для экспертов исполнителем проекта по созданию «атомного» ИИ ЦОД за $11,6 млрд для 500 тыс. ускорителей, сообщает Forbes. В июне Fluidstack заявила, что общий бюджет проекта французских ЦОД может превысить $46 млрд. Сделка — лишь часть пакета инвестиций в ИИ-инфраструктуру на $113 млрд, которые Макрон анонсировал в феврале. Многомиллиардные обязательства в соответствующей сфере взяли на себя канадский пенсионный фонд Brookfield, французский государственный инвестиционный банк BPIFrance и ИИ-фонд MGX из ОАЭ. Основанная в 2017 году Fluidstack потратила годы на освоения рынка ИИ. Сначала стартап буквально сводил вместе обладателей простаивающих ускорителей и клиентов с небольшими бюджетами. В 2022 году выручка компании составила $1,8 млн, тогда же был запущен ChatGPT. В 2023 году она выросла до $30 млн, а в 2024-м — до 66,2 млн. Правда, за тот же период финансовые показатели изменились с $1,72 млн прибыли до убытков в размере $735 тыс. В 2024 году около половины выручки пришлось на сделки с компаниями из США. Сообщалось о сделках с Meta✴, европейскими Mistral, Black Forest Labs и Poolside.

Источник изображения: Razvan Chisu/unspalsh.com После объявления о сделке с французским правительством компания создала подразделения для операций во Франции, Исландии, Норвегии, Аргентине и США. Fluidstack позиционируется как европейский конкурент американским «неооблакам» вроде CoreWeave или Lambda и традиционным облачным гигантам, включая Google, AWS, Microsoft и Oracle. Стартап всё ещё арендует помещения и ускорители у других компаний. В прошлом месяце заключена сделка с майнером TeraWulf на $3,2 млрд, связанная с арендой 360-МВт ИИ ЦОД в штате Нью-Йорк. Сделку поддержала Google, взявшая на себя обязательство финансово подстраховать Fluidstack и нарастившая долю в Terawulf. Уникальность сделки ещё и в том, что Google, по-видимому, впервые предложила развернуть фирменные ИИ-ускорители TPU не в собственном облаке. Для Fluidstack, публично сообщавшей о привлечении лишь $4,5 млн, это огромная сделка. Годовая отчётность показала, что стартап привлёк в ходе ранее не разглашавшегося раунда SAFE $24,7 млн, а также займы на $37,5 млн в 2024 году. Имена инвесторов и кредиторов не разглашаются. Также сообщалось, что компания ведёт переговоры о привлечении до $200 млн. Впрочем, сумма всё равно невелика в сравнении со средствами, которые привлекли другие игроки вроде CoreWeave, Nebius или Crusoe.

Источник изображения: Guille Álvarez/unsplash.com Для финансирования Fluidstack, похоже, обратилась не к венчурным капиталистам. В апреле она заключила соглашение с австралийским инвестиционным банком Macquarie и другими кредиторами, в рамках которой может получить до $10 млрд под залог ускорителей. CoreWeave первой прибегла к схеме финансирования, при которой ИИ-ускорители используются в качестве обеспечения по кредитам и могут быть изъяты кредитором, и получила суммарно около $8,1 млрд. CoreWeave стала своеобразным индикатором для всего сектора. В июне капитализация компании взлетела до $88 млрд, но сейчас её акции упали. Также усилились опасения инвесторов из-за покупки Core Scientific за $9 млрд, растущих убытков, непогашенной задолженности в размере $7,5 млрд и грядущих расходов на оборудование. Кроме того, более ¾ выручки компании принесли всего два клиента: Microsoft (в интересах OpenAI) и NVIDIA. Банк UBS рассчитал, что в 2025 году компании по всему миру потратят на ИИ-инфраструктуру $375 млрд. В начале сентября сообщалось, что Goldman Sachs допускает крах «пузыря» ИИ на фоне бума в сфере ЦОД. Исследование компании свидетельствует, что к 2027 году мощность ЦОД вырастет на 50 % благодаря спросу на ИИ, а энергопотребление сектора удвоится уже к 2030 году. При этом эксперты отмечают, что массовое внедрение ИИ может не оправдать ожиданий инвесторов.

07.09.2025 [13:29], Руслан Авдеев

OpenAI намерена потратить $115 млрд к 2029 годуOpenAI значительно увеличила прогноз затрат до 2029 года. Поскольку компания наращивает расходы на поддержку ИИ-проектов, общая сумма в этот период составит до $115 млрд, сообщает Reuters со ссылкой на данные The Information. Согласно новым данным, ожидаемые расходы увеличатся на $80 млрд. Согласно отчёту компании, OpenAI, ставшая одним из ключевых арендаторов ИИ-серверов в мире, рассчитывает потратить в текущем году более $8 млрд — приблизительно на $1,5 млрд больше, чем ожидалось ранее. В самой компании не отреагировали на вопросы журналистов. По данным The Information, в следующем году расходы вырастут до более чем $17 млрд, на $10 млрд выше, чем OpenAI рассчитывала ранее. В 2027 году будет потрачено $35 млрд, а в 2028 году — $45 млрд. Для того, чтобы обуздать растущие расходы, OpenAI разрабатывает собственные ИИ-чипы, а также оборудования для обеспечения работы своих решений. Ускоритель, разрабатываемый совместно с Broadcom, должен появиться в 2026 году. По словам Financial Times, OpenAI намерена использовать чип для обеспечения потребностей в вычислениях самой компании, без продажи его третьим лицам. Впрочем, Google, также создавшая ускорители TPU для собственных нужд, начала продвижение своих ускорителей на «внешнем» рынке. OpenAI углубила свои связи с Oracle в июле 2025 года, запланированная арендная мощность ЦОД составляет 4,5 ГВт в рамках инициативы Stargate. Проект предусматривает траты до $500 млрд и создание мощностей до 10 ГВт с участием SoftBank Group. В число поставщиков вычислительных мощностей добавили и Google Cloud.

07.09.2025 [01:30], Владимир Мироненко

NVIDIA потратит $1,5 млрд на аренду собственных ИИ-ускорителей у Lambda, в которую сама же и инвестировалаNVIDIA, являющаяся поставщиком и инвестором Lambda, стала её крупнейшим клиентом. Как сообщает ресурс The Information, компания заключила соглашения со стартапом на общую сумму $1,5 млрд, которая пойдёт на аренду серверов, оснащённых её собственными ускорителями. По данным источников The Information, NVIDIA заключила соглашение под кодовым названием Project Comet об аренде 10 тыс. ускорителей NVIDIA сроком на четыре года на сумму около $1,3 млрд, а также отдельную сделку на $200 млн на аренду еще 8 тыс. ускорителей NVIDIA (возможно, более низкого класса или более старых моделей). Похожую сделку по аренде собственных ускорителей NVIDIA ранее заключила с CoreWeave в которую до этого она же и инвестировала. Такие сделки относятся к разряду «циклических» финансовых соглашений, используемых NVIDIA для продвижения своих чипов и оказания помощи небольшим поставщикам облачных услуг в конкуренции с традиционными гиперскейлерами. В режиме «внутреннего круговорота» ИИ-рынка NVIDIA одновременно выступает поставщиком, инвестором и заказчиком, поддерживая несколько неооблаков. По неофициальным данным, точно такая же ситуация и у AMD с TensorWave. Эти циклические соглашения подчёркивают, насколько ограниченным стало предложение мощных ускорителей. Несмотря на то, что NVIDIA доминирует в разработке и производстве чипов, она предпочитает сотрудничать с более мелкими игроками, такими как Lambda и CoreWeave, чтобы обеспечить себе доступ к готовой ИИ-инфраструктуре. Бизнес-модель Lambda такая же, как у CoreWeave. Она включает в себя аренду площадей в ЦОД, развёртывание серверов, оснащённых ускорителями NVIDIA, с последующим предоставлением мощностей в аренду. Что примечательно, NVIDIA, подобно Amazon и Microsoft, будет использовать арендуемые у Lambda серверы для собственных исследований. Контракты с Amazon и Microsoft принесли Lambda во II квартале почти $114 млн дохода. Как сообщает futunn.com, Lambda ожидает, что её выручка от облачных технологий превысит $1 млрд к 2026 году и $20 млрд к 2030 году и надеется на контракты с крупными разработчиками в сфере ИИ, такими как OpenAI, Google, Anthropic и xAI. Lambda также ожидает, что к 2030 году её мощности достигнут почти 3 ГВт, тогда как во II квартале она составляла всего 47 МВт. К этому моменту компания рассчитывает получить в своё распоряжение 1 млн ускорителей NVIDIA. Сейчас Lambda готовится к выходу на биржу, что упростит расширение деятельность за счёт заёмного финансирования. С Lambda связана и ещё одна необычная сделка — в прошлом году Supermicro, которая является одним из ключевых поставщиков Lambda, впервые арендовала дата-центр и тут же сдала его в субаренду Lambda. По словам экспертов, NVIDIA высоко оценивает сотрудничество с Lambda из-за нескольких факторов, один из которых заключается в том, что Lambda привлекает всё больше клиентов к переходу на её ускорители. Например, недавно Lambda подписала годовое соглашение со стартапом Midjourney, которое позволило ему перейти от ИИ-чипов Google TPU к ускорителям NVIDIA Blackwell. При этом Google, по слухам, тоже предлагает неооблаками свои фирменные ускорители. |

|