Материалы по тегу: сделка

|

11.09.2025 [14:01], Сергей Карасёв

OpenAI заключила контракт стоимостью $300 млрд на покупку вычислительных мощностей у OracleКомпания OpenAI, по сообщению газеты The Wall Street Journal, заключила пятилетнее соглашение о приобретении вычислительных мощностей у Oracle для задач ИИ. Стоимость контракта составляет $300 млрд, что многократно превышает годовую выручку OpenAI, которая по итогам 2025-го ожидается на уровне $12,7 млрд. Сама Oracle на днях сообщила, что объём заказов (RPO) достиг почти $0,5 трлн. Стартап OpenAI в настоящее время использует облачную инфраструктуру Microsoft Azure, но этих ресурсов недостаточно для обслуживания масштабных ИИ-нагрузок. В сложившейся ситуации в марте нынешнего года OpenAI заключила соглашение по использованию облачной инфраструктуры CoreWeave: договор стоимостью $11,9 млрд подписан на пять лет. Позднее OpenAI заключила ещё одну сделку с CoreWeave — на $4 млрд. Вместе с тем OpenAI активно развивает партнёрские отношения с Oracle. В октябре прошлого года сообщалось, что ИИ-стартап намерен арендовать у Oracle кампус ЦОД мощностью 2 ГВт. Кроме того, OpenAI объявила о заключении соглашения с Oracle о строительстве дополнительных дата-центров мощностью 4,5 ГВт в США в рамках расширенного партнёрства, что является частью масштабного проекта Stargate. Сама Oracle рассчитывает найти для OpenAI 5 ГВт на обучение ИИ к концу 2026 года. Как отмечает The Wall Street Journal, контакт на $300 млрд между OpenAI и Oracle является одной из крупнейших сделок в истории облачных вычислений. Соглашение вступит в силу в 2027 году. По оценкам, речь идёт о мощностях на уровне 4,5 ГВт, что сопоставимо с суммарным потреблением энергии примерно 4 млн среднестатистических домохозяйств. Ресурс TechCrunch подчёркивает, что OpenAI остро нуждается в дополнительных вычислительных ресурсах, в связи с чем активно заключает партнёрские соглашения. Так, минувшим летом стартап подписал договор об использовании облачной платформы Google Cloud для обработки своих ИИ-нагрузок — несмотря на то, что Google является прямым конкурентом OpenAI в сфере ИИ. Предполагается, Google Cloud поможет в поддержании операций OpenAI в США, Великобритании, Нидерландах, Норвегии и Японии.

10.09.2025 [12:52], Руслан Авдеев

Microsoft уменьшит зависимость от OpenAI, подключив ИИ Anthropic к Office 365Компания Microsoft намерена снизить зависимость от давнего партнёра в лице OpenAI, прибегнув к помощи стартапа Anthropic. В частности, его технологии будут применяться в приложениях Office 365 для реализации новых функций наряду с решениями OpenAI, сообщает TechCrunch со ссылкой на данные источников The Information. Использование конкурентного ИИ в Word, Excel, Outlook и PowerPoint положит конец монополии OpenAI в этой сфере. Ранее Microsoft фактически зависела от разработчика ChatGPT для обеспечения ИИ-функций в своём офисном пакете. Попытки Microsoft диверсифицировать партнёрство в сфере ИИ происходят на фоне растущих разногласий с OpenAI, реализующей собственные инфраструктурные проекты. Кроме того, компания является потенциальным конкурентом LinkedIn, социальная сеть почти десять лет принадлежит Microsoft. Сделка с Anthropic состоялась на фоне переговоров с OpenAI об обновлении соглашения, которое, вероятно, позволит IT-гиганту получать доступ к новейшим технологиям OpenAI и в будущем, даже после реструктуризации последней в коммерческую компанию. Впрочем, по данным The Information, в Microsoft считают, что новейшие модели Anthropic, включая Claude Sonnet 4, фактически лучше решений OpenAI по ряду параметров, например — при создании презентаций PowerPoint.

Источник изображения: BoliviaInteligente/unsplash.com Это не первый эпизод расширения ИИ-сотрудничества Microsoft. Хотя модели OpenAI предлагаются «по умолчанию», через GitHub Copilot можно получить доступ и к моделям Grok (xAI) и Claude (Anthropic). Также компания не так давно представила и собственные модели — MAI-Voice-1 и MAI-1-preview. OpenAI може стремится выйти из сферы влияния Microsoft. На прошлой неделе компания запустила платформу для поиска работы, способную конкурировать с LinkedIn, а СМИ сообщают, что OpenAI намерена наладить выпуск собственных ИИ-чипов совместно с Broadcom в 2026 году. Другими словами, компания сможет обучать и запускать ИИ-модели на собственном оборудовании, не полагаясь на ресурсы Microsoft Azure. Впрочем, по словам представителя Microsoft, OpenAI продолжит быть партнёром компании в области передовых ИИ-моделей, и техногигант по-прежнему привержен долгосрочному сотрудничеству.

10.09.2025 [09:46], Руслан Авдеев

Data4 получит от французских АЭС 40 МВт для своих ЦОДНа фоне неослабевающего спроса на электричество для дата-центров европейский оператор ЦОД Data4 заключил с государственной компания Électricité de France (EDF) 12-летний контракт на поставку с 2026 года 40 МВт от французских АЭС, сообщает The Register. Это первый в стране долговременный договор Nuclear Production Allocation Contract (CAPN), позволяющий получать энергию по цене, не зависящей от волатильности рынков. Он дополнит имеющиеся долгосрочные соглашения о закупке солнечной и ветряной энергии (PPA) Data4 управляет дата-центрами во Франции, Испании, Польше, Германии и Греции. По расчётам экспертов, она владеет не менее 1,5 ГВт мощностей. Заключение контракта CAPN — часть более широкой стратегии Data4 по интеграции во все свои операции низкоуглеродной и возобновляемой энергии с повышением устойчивости эксплуатации ЦОД. Многие компании в Европе и за её пределами уже начали требовать от поставщиков энергии данные об экоустойчивости в рамках локальных нормативов, вроде европейской директивы CSRD. В Data4 сообщают, что в сочетании с PPA новый контракт гарантирует экоустойчивый, надёжный и постоянный доступ к «низкоуглеродной» энергии по контролируемой цене. Франция может считаться идеальной страной для подобного соглашения, поскольку порядка 70 % электричества здесь вырабатывается именно АЭС. Кроме того, как заявляют в EDF, инициатива полностью соответствует обязательствам государственной корпорации по поддержке развития ЦОД и обеспечению энергетического и промышленного суверенитета страны.

Источник изображения: Jametlene Reskp/unsplash.com Ранее EDF предложила операторам дата-центров доступ к собственным землям для строительства новых кампусов ЦОД с «благоприятными условиями» для подключения к электросетям, что позволит ускорить ввод проектов в эксплуатацию на несколько лет. EDF также выступила в числе партнёров строительства гигантского ИИ ЦОД близ Парижа. Комплекс мощностью 1,4 ГВт — проект совместного предприятия NVIDIA, Mistral AI, Французского национального инвестиционного банка и инвестиционного фонда MGX из ОАЭ. Кроме того, от АЭС запитают и 1-ГВт кампус Fluidstack. АЭС сегодня рассматриваются, как способ удовлетворить растущие энергетические потребности индустрии ЦОД. По мнению некоторых экспертов, ядерная энергетика будет поддерживать мировой энергетический баланс ещё долгие годы, но масштабные инвестиции в эту отрасль не решают ключевой проблемы — на строительство АЭС уходит много времени, а потребности ИИ в электричестве растут уже сейчас. В марте 2025 года сообщалось, что Amazon, Meta✴ и Google совместно с крупнейшими мировыми компаниями и банками помогут утроить мощность АЭС во всём мире уже к 2050 году.

09.09.2025 [12:21], Сергей Карасёв

Microsoft потратит почти $20 млрд на аренду ИИ-инфраструктуру у NebiusКорпорация Microsoft, по сообщению Datacenter Dynamics, подписала пятилетнее соглашение на использование вычислительной инфраструктуры компании Nebius (бывшая материнская структура «Яндекса»). Речь идёт об аренде серверов на основе GPU для ресурсоёмких нагрузок ИИ. Nebius, напомним, занимается созданием ИИ-инфраструктуры с использованием ускорителей NVIDIA. У компании, в частности, есть площадки в Финляндии и во Франции. Кроме того, в конце 2024 году Nebius объявила о формировании своего первого вычислительного ИИ-кластера на территории США: система развёрнута на базе дата-центра Patmos в Канзас-Сити (штат Миссури). По условиям заключённого договора, Microsoft с конца текущего года начнёт использовать вычислительные мощности нового дата-центра Nebius в Вайнленде (Vineland) на территории Нью-Джерси (США). Этот объект имеет мощность 300 МВт с перспективой наращивания ещё на 400 МВт.

Источник изображения: Nebius Стоимость контракта между Microsoft и Nebius составляет $17,4 млрд на пять лет. Причём, по условиям соглашения, сумма может быть увеличена до $19,4 млрд — если корпорации Microsoft потребуются дополнительные услуги и (или) мощности. После анонса сделки стоимость акций Nebius подскочила примерно на 60 %. Предполагается, что сотрудничество с Microsoft поможет Nebius значительно расширить бизнес. При этом для выполнения условий контракта Nebius планирует в ближайшее время привлечь заёмные средства. Нужно отметить, что Microsoft также арендует вычислительные мощности у CoreWeave: на эти цели редмондский гигант потратит почти $10 млрд в период с 2023-го по 2030 год. В 2024 году на долю Microsoft пришлось около 62 % выручки CoreWeave, которая достигла $1,9 млрд.

08.09.2025 [17:48], Владимир Мироненко

Microsoft предоставила скидки госагентствам США на более чем $6 млрд

microsoft

microsoft 365

microsoft azure

microsoft copilot

software

госзакупки

ии

облако

сделка

сша

финансы

Управление общих служб США (GSA) объявило о заключении соглашения с Microsoft в рамках новой политики закупок OneGov, введённой администрацией Дональда Трампа (Donald Trump) и призванной консолидировать ИТ-расходы через единый канал. Вместо того чтобы каждое ведомство заключало собственные контракты, OneGov предписывает им осуществлять закупки через GSA. Новое соглашение предусматривает значительные скидки на пакет облачных сервисов, который Microsoft предоставит агентствам США, включая Microsoft 365, Copilot, Azure, Dynamics 365, а также инструменты кибербезопасности и мониторинга, и даже семинары по внедрению, адаптации и оптимизации, что позволит сэкономить им $3,1 млрд в первый год. В частности, Microsoft 365 Copilot будет предоставляться бесплатно клиентам Microsoft G5 в течение до 12 месяцев с дополнительными скидками в последующие годы, что свидетельствует о намерении Microsoft сделать своего ИИ-помощника стандартным элементом правительственных рабочих процессов. Microsoft 365 G3 и G5 — планы лицензирования для государственных учреждений с различными уровнями безопасности и функциональности. G5 специально разработан для сред, требующих повышенной безопасности, и включает в себя дополнительные функции, такие как аналитика в режиме реального времени, защита от угроз, Power BI Pro и расширенные возможности корпоративной телефонии. Федеральные агентства могут воспользоваться всеми этими предложениями или любыми из них до сентября 2026 года, при этом скидки на некоторые продукты будут действовать до 36 месяцев. Чтобы получить право на льготы, агентства должны пройти процедуру GSA в рамках OneGov. Не все агентства имеют право на более низкие ставки. За полный трёхлетний период общая экономия правительственных агентств может превысить $6 млрд, что делает предоставляемые Microsoft скидки одними из самых крупных среди предоставленных компаниями правительству, отметил ресурс Windows Central. Генеральный директор Microsoft Сатья Наделла (Satya Nadella) лично участвовал в подписании соглашения, пообщавшись напрямую с Джошем Грюнбаумом (Josh Gruenbaum), главой Федеральной службы закупок (Federal Acquisition Service), что демонстрирует, насколько важна эта сделка для компании. Сделки с GSA в рамках OneGov заключил целый ряд компаний. Adobe предложила скидку 70 % на своё решение для безбумажного правительства, доступное до ноября 2025 года. Соглашение с Amazon предполагает предоставление всем агентствам облачных кредитов на сумму до $1 млрд на модернизацию их инфраструктуры, а также большую экономию в рамках прямых контрактов. В свою очередь, Google представила скидку 71 % на Google Workspace. В сфере ИИ скидки ещё более внушительные. Claude for Enterprise от Anthropic доступен для всех трёх ветвей власти всего за $1 на агентство, OpenAI предлагает ChatGPT Enterprise по такой же цене. Однако соглашение действует только один год. GSA контролирует около $110 млрд расходов на общие товары и услуги, предоставляемые многими агентствами, включая около $80 млрд расходов, связанных с ИТ. Годовой доход Microsoft от правительственных контрактов, вероятно, составляет несколько миллиардов долларов, сказал Грюнбаум, о чём сообщает CNBC. Вместе с тем некоторые эксперты считают продукты Microsoft угрозой национальной безопасности из-за многочисленных уязвимостей. Кроме того, компанию подозревали в антиконкурентном поведении ради сохранения правительственных контрактов.

08.09.2025 [08:47], Руслан Авдеев

Из грязи в князи: Fluidstack, в штате которой было всего 10 человек, получила многомиллиардный контракт на создание «атомного» ИИ-облака во ФранцииНе самый известный британский стартап Fluidstack в феврале этого года подписал соглашение с французскими властями о создании в стране ИИ-кластера на 1 ГВт, запитанного от французских АЭС. Fluidstack, в которой в 2024 году работало всего 10 штатных сотрудников, стала неожиданным для экспертов исполнителем проекта по созданию «атомного» ИИ ЦОД за $11,6 млрд для 500 тыс. ускорителей, сообщает Forbes. В июне Fluidstack заявила, что общий бюджет проекта французских ЦОД может превысить $46 млрд. Сделка — лишь часть пакета инвестиций в ИИ-инфраструктуру на $113 млрд, которые Макрон анонсировал в феврале. Многомиллиардные обязательства в соответствующей сфере взяли на себя канадский пенсионный фонд Brookfield, французский государственный инвестиционный банк BPIFrance и ИИ-фонд MGX из ОАЭ. Основанная в 2017 году Fluidstack потратила годы на освоения рынка ИИ. Сначала стартап буквально сводил вместе обладателей простаивающих ускорителей и клиентов с небольшими бюджетами. В 2022 году выручка компании составила $1,8 млн, тогда же был запущен ChatGPT. В 2023 году она выросла до $30 млн, а в 2024-м — до 66,2 млн. Правда, за тот же период финансовые показатели изменились с $1,72 млн прибыли до убытков в размере $735 тыс. В 2024 году около половины выручки пришлось на сделки с компаниями из США. Сообщалось о сделках с Meta✴, европейскими Mistral, Black Forest Labs и Poolside.

Источник изображения: Razvan Chisu/unspalsh.com После объявления о сделке с французским правительством компания создала подразделения для операций во Франции, Исландии, Норвегии, Аргентине и США. Fluidstack позиционируется как европейский конкурент американским «неооблакам» вроде CoreWeave или Lambda и традиционным облачным гигантам, включая Google, AWS, Microsoft и Oracle. Стартап всё ещё арендует помещения и ускорители у других компаний. В прошлом месяце заключена сделка с майнером TeraWulf на $3,2 млрд, связанная с арендой 360-МВт ИИ ЦОД в штате Нью-Йорк. Сделку поддержала Google, взявшая на себя обязательство финансово подстраховать Fluidstack и нарастившая долю в Terawulf. Уникальность сделки ещё и в том, что Google, по-видимому, впервые предложила развернуть фирменные ИИ-ускорители TPU не в собственном облаке. Для Fluidstack, публично сообщавшей о привлечении лишь $4,5 млн, это огромная сделка. Годовая отчётность показала, что стартап привлёк в ходе ранее не разглашавшегося раунда SAFE $24,7 млн, а также займы на $37,5 млн в 2024 году. Имена инвесторов и кредиторов не разглашаются. Также сообщалось, что компания ведёт переговоры о привлечении до $200 млн. Впрочем, сумма всё равно невелика в сравнении со средствами, которые привлекли другие игроки вроде CoreWeave, Nebius или Crusoe.

Источник изображения: Guille Álvarez/unsplash.com Для финансирования Fluidstack, похоже, обратилась не к венчурным капиталистам. В апреле она заключила соглашение с австралийским инвестиционным банком Macquarie и другими кредиторами, в рамках которой может получить до $10 млрд под залог ускорителей. CoreWeave первой прибегла к схеме финансирования, при которой ИИ-ускорители используются в качестве обеспечения по кредитам и могут быть изъяты кредитором, и получила суммарно около $8,1 млрд. CoreWeave стала своеобразным индикатором для всего сектора. В июне капитализация компании взлетела до $88 млрд, но сейчас её акции упали. Также усилились опасения инвесторов из-за покупки Core Scientific за $9 млрд, растущих убытков, непогашенной задолженности в размере $7,5 млрд и грядущих расходов на оборудование. Кроме того, более ¾ выручки компании принесли всего два клиента: Microsoft (в интересах OpenAI) и NVIDIA. Банк UBS рассчитал, что в 2025 году компании по всему миру потратят на ИИ-инфраструктуру $375 млрд. В начале сентября сообщалось, что Goldman Sachs допускает крах «пузыря» ИИ на фоне бума в сфере ЦОД. Исследование компании свидетельствует, что к 2027 году мощность ЦОД вырастет на 50 % благодаря спросу на ИИ, а энергопотребление сектора удвоится уже к 2030 году. При этом эксперты отмечают, что массовое внедрение ИИ может не оправдать ожиданий инвесторов.

07.09.2025 [01:30], Владимир Мироненко

NVIDIA потратит $1,5 млрд на аренду собственных ИИ-ускорителей у Lambda, в которую сама же и инвестировалаNVIDIA, являющаяся поставщиком и инвестором Lambda, стала её крупнейшим клиентом. Как сообщает ресурс The Information, компания заключила соглашения со стартапом на общую сумму $1,5 млрд, которая пойдёт на аренду серверов, оснащённых её собственными ускорителями. По данным источников The Information, NVIDIA заключила соглашение под кодовым названием Project Comet об аренде 10 тыс. ускорителей NVIDIA сроком на четыре года на сумму около $1,3 млрд, а также отдельную сделку на $200 млн на аренду еще 8 тыс. ускорителей NVIDIA (возможно, более низкого класса или более старых моделей). Похожую сделку по аренде собственных ускорителей NVIDIA ранее заключила с CoreWeave в которую до этого она же и инвестировала. Такие сделки относятся к разряду «циклических» финансовых соглашений, используемых NVIDIA для продвижения своих чипов и оказания помощи небольшим поставщикам облачных услуг в конкуренции с традиционными гиперскейлерами. В режиме «внутреннего круговорота» ИИ-рынка NVIDIA одновременно выступает поставщиком, инвестором и заказчиком, поддерживая несколько неооблаков. По неофициальным данным, точно такая же ситуация и у AMD с TensorWave. Эти циклические соглашения подчёркивают, насколько ограниченным стало предложение мощных ускорителей. Несмотря на то, что NVIDIA доминирует в разработке и производстве чипов, она предпочитает сотрудничать с более мелкими игроками, такими как Lambda и CoreWeave, чтобы обеспечить себе доступ к готовой ИИ-инфраструктуре. Бизнес-модель Lambda такая же, как у CoreWeave. Она включает в себя аренду площадей в ЦОД, развёртывание серверов, оснащённых ускорителями NVIDIA, с последующим предоставлением мощностей в аренду. Что примечательно, NVIDIA, подобно Amazon и Microsoft, будет использовать арендуемые у Lambda серверы для собственных исследований. Контракты с Amazon и Microsoft принесли Lambda во II квартале почти $114 млн дохода. Как сообщает futunn.com, Lambda ожидает, что её выручка от облачных технологий превысит $1 млрд к 2026 году и $20 млрд к 2030 году и надеется на контракты с крупными разработчиками в сфере ИИ, такими как OpenAI, Google, Anthropic и xAI. Lambda также ожидает, что к 2030 году её мощности достигнут почти 3 ГВт, тогда как во II квартале она составляла всего 47 МВт. К этому моменту компания рассчитывает получить в своё распоряжение 1 млн ускорителей NVIDIA. Сейчас Lambda готовится к выходу на биржу, что упростит расширение деятельность за счёт заёмного финансирования. С Lambda связана и ещё одна необычная сделка — в прошлом году Supermicro, которая является одним из ключевых поставщиков Lambda, впервые арендовала дата-центр и тут же сдала его в субаренду Lambda. По словам экспертов, NVIDIA высоко оценивает сотрудничество с Lambda из-за нескольких факторов, один из которых заключается в том, что Lambda привлекает всё больше клиентов к переходу на её ускорители. Например, недавно Lambda подписала годовое соглашение со стартапом Midjourney, которое позволило ему перейти от ИИ-чипов Google TPU к ускорителям NVIDIA Blackwell. При этом Google, по слухам, тоже предлагает неооблаками свои фирменные ускорители.

04.09.2025 [14:47], Руслан Авдеев

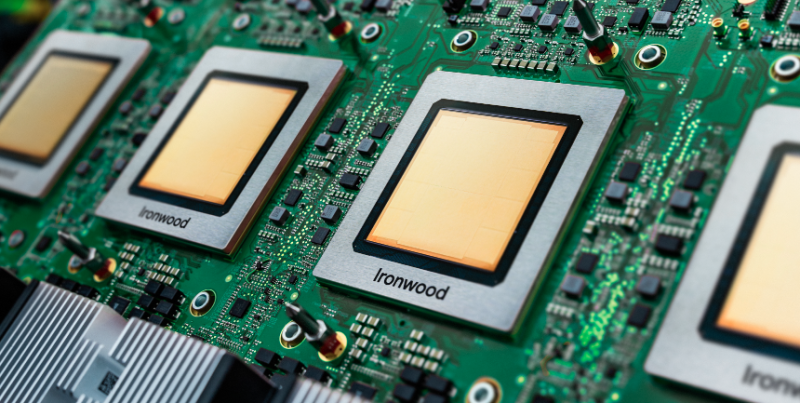

Google бросила вызов NVIDIA, предложив малым облачным провайдерам собственные ИИ-ускорители TPUПо последним данным, Google обратилась к небольшим облачным провайдерам, обычно сдающим в аренду чипы NVIDIA, с необычным предложением — сдавать в аренду её собственные ИИ-ускорители TPU, ранее доступные только в облаке самой Google, сообщает Trendforce со ссылкой на The Information. Это может привести к прямой конкуренции с NVIDIA. Сообщается, что Google уже заключила соглашение как минимум с одним поставщиком облачных сервисов — лондонской Fluidstack. Предполагается разместить TPU в нью-йоркском дата-центре последней. Fluidstack предложены льготы для расширения бизнеса за счёт TPU. Если компания не сможет покрыть расходы на аренду ЦОД в Нью-Йорке, Google обещает предоставить поддержку в объёме до $3,2 млрд. Как утверждается в отчёте, Google ориентируется на молодые компании, в основном на поставщиков облачных услуг, активных пользователей ускорителей NVIDIA. Сообщается, что она уже пыталась заключить аналогичные договоры с другими поставщиками, в настоящее время отдающими предпочтение NVIDIA — включая такие перспективные компании как Crusoe, которая строит ЦОД для OpenAI. Также возможно сотрудничество с CoreWeave, сдающей оборудование NVIDIA в аренду Microsoft (в основном для OpenAI) и также имеющей прямой контракт с OpenAI.

Источник изображения: Google Google довольно давно работает над созданием ИИ-ускорителей. По данным источников The Information, компания рассматривала возможности расширения связанного с TPU бизнеса, чтобы увеличить выручку и снизить зависимость от чипов NVIDIA. По оценкам Morningstar, совокупную стоимость бизнеса TPU и подразделения DeepMind составляет приблизительно $900 млрд. Отмечается, что вышедшие в декабре 2024 года TPU Trillium шестого поколения, весьма востребованы, ожидается и рост спроса на седьмое поколение ускорителей — TPU Ironwood. Это первая модель, разработанная для масштабного инференса. Ранее Google в основном применяла TPU для собственных проектов. Однако некоторое время назад доступность TPU для внешних заказчиков в рамках Google Cloud стала намного выше. Эти чипы использует, например, Apple. Впрочем, и она теперь хочет получить ускорители NVIDIA.

27.08.2025 [08:58], Руслан Авдеев

Южнокорейские энергетики помогут AWS и X-energy развернуть в США сеть малых модульных реакторов для ИИ ЦОДAmazon (AWS) и разработчик малых модульных реакторов (SMR) X-energy заключили соглашения о партнёрстве с южнокорейскими Korea Hydro & Nuclear Power и Doosan Enerbility с целью развёртывания в США более 5 ГВт атомных мощностей на базе SMR Xe-100 к 2039 году — в первую очередь для удовлетворения потребностей ЦОД в электричестве, сообщает Datacenter Dynamics. Компании намерены привлечь до $50 млрд государственных и частных инвестиций для постройки Xe-100 и расширения цепочек поставок. В X-energy заявляют, что партнёрство объединяет южнокорейские энергетические и атомные технологии с передовыми реакторными и топливными технологиями X-energy, чтобы решить «историческую» энергетическую задачу, ускорив вывод Xe-100 на рынок. Утверждается, что сотрудничество США и Южной Кореи в этом секторе жизненно важно для сохранения лидерства США в гонке за ИИ. Соглашение будет способствовать более тесному сотрудничеству между ядерными секторами Южной Кореи и США, с опорой на существующие отношения X-energy. В частности, предусмотрено сотрудничество в сфере проектирования реакторов, развития цепочек поставок, планирования строительных проектов, в сфере инвестиционных стратегий и долгосрочной эксплуатации реакторов для комбинации атомных и ИИ-проектов. В AWS подчёркивают, что потребности ИИ ЦОД в электроэнергии растут, поэтому новое партнёрство позволит развить инновационные безуглеродные решения и технологии в этой сфере, что поможет получить США более 5 ГВт новых генерирующих мощностей.

Источник изображения: X-energy Xe-100 представляет собой высокотемпературный газовый реактор, использующий топливные элементы размером с бильярдный шар, каждый из которых содержит тысячи фрагментов уранового топлива. Реактор будет вырабатывать 80 МВт электрической и 200 МВт тепловой энергии. В феврале X-energy завершила раунд финансирования серии C-1, аккумулировав $700 млн. Средства потратят на завершение проектирования и лицензирования SMR, строительство первой очереди завода по производству топлива TRISO-X в США, а также на проекты, в которых предполагается использовать SMR X-energy. В прошлом году Amazon уже объявила о партнёрстве с X-energy и инвестициях в стартап. В рамках соглашения с Amazon будет поставлено четыре SMR консорциуму государственных коммунальных предприятий Energy Northwest. Ожидается, что реакторы станут генерировать порядка 320 МВт на начальном этапе, но с возможностью увеличения общей мощности до 960 МВт. Ввод в эксплуатацию первых мощностей запланирован на начало 2030-х гг. На днях также стало известно, что американская TerraPower поможет SK Group сформировать в Южной Корее экосистему малых модульных реакторов. Ранее в августе поддерживаемая Google компания Kairos Power подписала соглашение о покупке 50 МВт электроэнергии с Tennessee Valley Authority (TVA) для поставок электричества в дата-центры Google. А Equinix подписала три крупных соглашения с передовыми разработчиками атомных реакторов на поставку до 774 МВт электроэнергии. Кроме того, за последний год Data4, Oracle, Switch и Endeavour также подписали соглашения с разработчиками SMR.

26.08.2025 [13:47], Руслан Авдеев

Crusoe расширит ИИ-мощности в исландском ЦОД atNorth ICE02Crusoe Energy и atNorth объявили о расширении мощностей Crusoe Cloud на 24 МВт в ЦОД ICE02 в Исландии. Дата-центр принадлежит atNorth и работает на «чистой» энергии. Новый проект должен удовлетворить растущий спрос на услуги Crusoe Cloud в Европе и Северной Америке, сообщает пресс-служба Crusoe. Для поддержки новой инициативы Crusoe получила от инвестиционной группы Victory Park Capital (VPC) кредитную линию на $175 млн. Расширение предусматривает использование современных решений NVIDIA, в том числе GB200 NVL72, а также внедрение СЖО. Дата-центр atNorth ICE02 на 100 % снабжается геотермальной энергией и энергией ГЭС. По словам Crusoe, расширения мощностей позволит ускорить удовлетворение «невероятного» спроса на Crusoe Cloud. atNorth сообщает, что в компании рады успехам Crusoe, достигнутым в обслуживании клиентов с использованием её исландского ЦОД. Расширение ICE02 — ключевой этап стратегии развития Crusoe в Европе, реализация которой стартовала в декабре 2023 года. Площадка предлагает доступ к телеком-сетям с низкими задержками и подключение по нескольким подводным кабелям — доступ к ресурсам получат не только европейские клиенты, но и компании из Северной Америки. Расширение регионального присутствия компании также включает и ввод в эксплуатацию недавно анонсированного ЦОД в Норвегии.

Источник изображения: Crusoe Crusoe Cloud представляет собой масштабируемую платформу для выполнения ИИ-задач нового поколения. Crusoe Cloud считается экономичным решением, позволяющим разработчикам и иным IT-специалистам сосредоточиться на инновациях, не уделяя лишнего внимания инфраструктуре. В марте сообщалось, что Crusoe окончательно избавилась от криптобизнеса для концентрации усилий на ИИ-проектах. Тогда же компания привлекла $225 млн на закупку чипов NVIDIA для развития облачной ИИ-инфраструктуры. Компания является одним из ключевых подрядчиков проекта OpenAI Stargate, но попутно развивает и собственное ИИ-облако. |

|