Материалы по тегу: реструктуризация

|

01.11.2023 [22:53], Владимир Мироненко

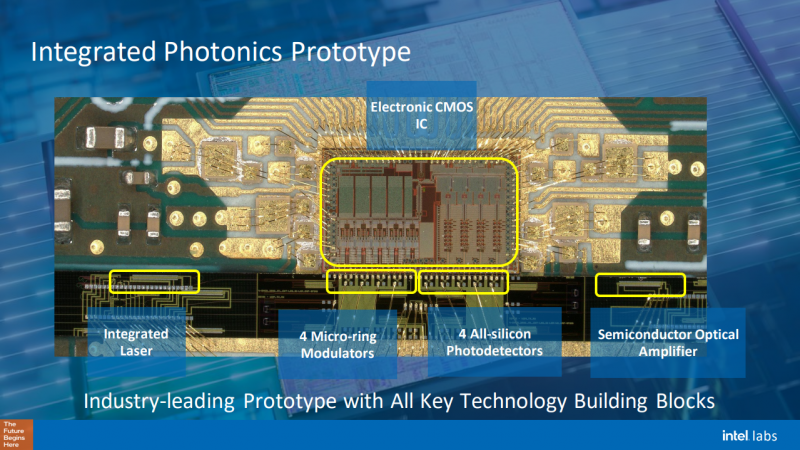

Intel продала производство оптических трансиверов компании JabilАмериканская компания Jabil Inc., занимающаяся контрактным проектированием и производством электроники, объявила о покупке у Intel подразделения по производству оптических трансиверов на основе кремниевой фотоники. Для Jabil эта сделка означает расширение присутствия на рынке комплектующих для ЦОД, а для Intel это очередной шаг по оптимизации портфолио путём избавления от непрофильных направлений. Jabil продолжит выпуск нынешних серий подключаемых оптических трансиверов Intel, а также будет заниматься разработкой трансиверов следующих поколений. Сумма сделки не раскрывается. По словам Мэтта Кроули (Matt Crowley), старшего вице-президента по облачной и корпоративной инфраструктуре Jabil, сделка позволит компании «расширить своё присутствие в цепочке создания стоимости ЦОД». Он добавил, что новое производство поможет Jabil лучше удовлетворять потребности клиентов, включая гиперскейлеров, облака следующего поколения и ЦОД для ИИ. Jabil планирует поставлять компаниям улучшенные оптические сетевые решения, предлагая полные возможности фотоники, включая проектирование компонентов, сборку систем и оптимизированное управление цепочкой поставок. «Мы рассчитываем на тесное сотрудничество с Jabil, нашими клиентами и поставщиками, чтобы обеспечить плавный переход, поскольку Intel переключает свое внимание на компоненты кремниевой фотоники для существующих рынков и новых приложений», — заявил Сафроаду Йебоа-Аманква (Safroadu Yeboah-Amankwah), старший вице-президент и директор по стратегии Intel. Под руководством Пэта Гелсингера (Pat Gelsinger) Intel последовательно проводит реструктуризацию. Компания уже продала, закрыла или отделила следующие направления бизнеса: Optane и NAND, производство серверов и NUC, коммутаторы и Pathfinder for RISC-V, IMS Nanofabrication и PSG (FPGA Altera), а также ASIC для майнинга. Стоит отметить, что в области кремниевой фотоники Intel была одним из пионеров и лидером в некоторых сегментах.

24.10.2023 [14:35], Руслан Авдеев

Готовая к банкротству Cyxtera Technologies желает продать свои ЦОД Brookfield Infrastructure PartnersCyxtera Technologies Inc. ведёт активные переговоры о продаже компании Brookfield Infrastructure Partners значительной доли своих дата-центров. При этом, как сообщает Bloomberg, сама компания готовится к банкротству в соответствии с процедурой, предусмотренной главой 11 Кодекса США о банкротстве. Cyxtera доступны два возможных способа урегулировать сложившуюся ситуацию — рекапитализация компании с переходам контроля над ней к кредиторам или её продажа. Компания основана в 2017 году после того, как бизнес CenturyLink, связанный с ЦОД и колокейшн-сервисами, объединили с подразделением Medina Capital, занимавшимся обеспечением кибербезопасности и аналитикой. В 2021 году Cyxtera объединилась со SPAC-компанией, в результате сформированный бизнес оценили в $3,4 млрд.

Источник изображения: Cyxtera Cyxtera управляет более чем 60 площадками ЦОД мощностью свыше 245 МВт в десятках стран, но основная часть активов находится в аренде, а не в собственности. В июне она обратилась в суд с заявлением о банкротстве, будучи не в состоянии выполнять свои обязательства. Пока переговоры о продаже ЦОД не завершились и не исключено, что Cxytera и Brookfield вовсе не договорятся о сделке. Впрочем, Brookfield Infrastructure Partners активно вкладывается в сегмент ЦОД — не так давно она приобрела европейские компании Data4 и Compass Datacenters LLC, а также владеет Dawn Acquisitions LLC, ведущей дела под брендом Evoque Data Center Solutions. Компания проявила интерес и к некоторым активам Cxytera. До подачи заявления о банкротстве Cyxtera вела переговоры с кредиторами в надежде найти способ погасить долг в размере почти $870 млн в следующем году. На 6 ноября намечены слушания по утверждению плана банкротства.

24.10.2023 [13:05], Сергей Карасёв

Акции французского разработчика суперкомпьютеров Atos достигли минимума за 20 лет на фоне предложения национализировать компаниюСтоимость ценных бумаг французской корпорации Atos, по сообщению Reuters, 23 октября 2023 года снизилась до минимума за более чем 20 лет. Причина — возможная национализация компании, которая находится в бедственном финансовом положении и предпринимает отчаянные попытки оптимизировать бизнес. В 2022 году Atos объявила о планах по реструктуризации с разделением на две независимые публичные компании. Весной нынешнего года корпорация создала бренд Eviden, под которым предоставляются различные IT-услуги. Вторым подразделением является Tech Foundations, которое отвечает за дата-центры и хостинг.

Источник изображения: Atos В августе 2023-го стало известно, что структура EP Equity Investment (EPEI), контролируемая чешским миллиардером Даниэлем Кретинским (Daniel Křetínský), намерена выкупить подразделение Tech Foundations за $2 млрд. Однако французские законодатели считают, что такая сделка может создать угрозу национальной безопасности. Поэтому депутаты двух партий внесли поправки в законопроект о бюджете Франции на 2024 год, предусматривающие получение временного государственного контроля над Atos: «Мы не можем позволить иностранной структуре взять под контроль деятельность компании Atos, которая абсолютно необходима для нашей национальной независимости». Критики утверждают, что сделка с EPI может привести к тому, что французские суперкомпьютеры, произведённые Atos, перейдут под контроль иностранной компании. Кроме того, существует обеспокоенность по поводу контракта Atos на обработку данных для Олимпийских игр 2024 года в Париже. Между тем предлагаемая национализация компании потребует значительных финансовых затрат, которые могут достичь €500 млн.

27.01.2023 [23:32], Владимир Мироненко

На фоне колоссальных потерь прибыли Intel отказалась от развития коммутаторов и по-тихому закрыла программу Pathfinder для RISC-VКомпания Intel опубликовала итоги работы в IV квартале 2022 года, окончившемся 31 декабря и принёсшем ей значительные убытки. Выручка компании составила $14,04 млрд, что на 32 % ниже результата за аналогичный период предыдущего года, а также меньше прогноза аналитиков. Intel завершила квартал с чистыми убытками в размере $661 млн (GAAP), в то время как годом ранее её квартальная прибыль составила $4,62 млрд. В IV квартале группа клиентских решений Intel Client Computing Group (CCG) принесла доход в размере $6,63 млрд, что на 36 % ниже результата IV квартала 2021 года. Как сообщает Intel, падение спроса на ПК в основном коснулось потребительского и образовательного рынков, и клиенты решили сократить запасы на складах. По данным Gartner, рынок ПК за отчётный период сократился сильнее, чем в любом другом квартале, с тех пор как компания начала проводить мониторинг отрасли в 1990-х годах.

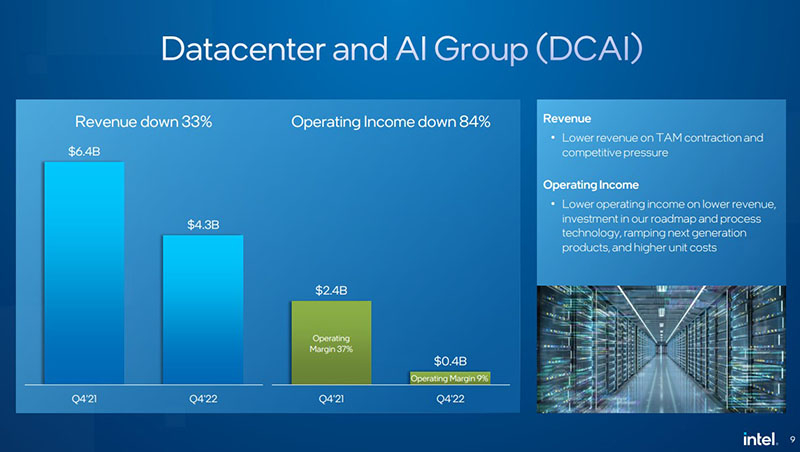

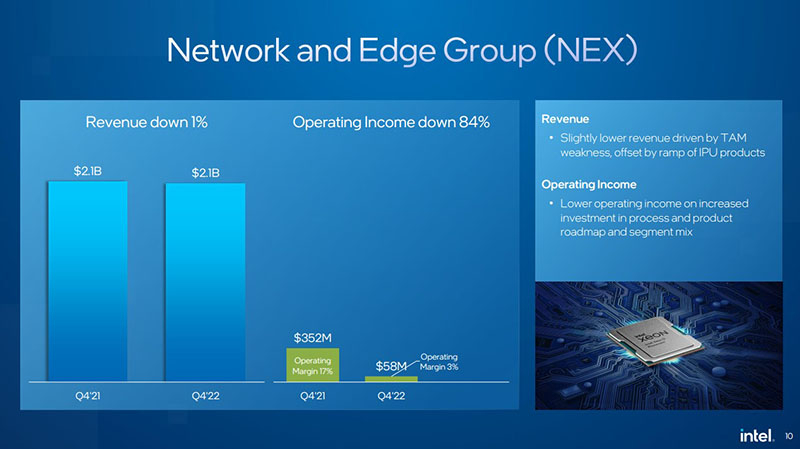

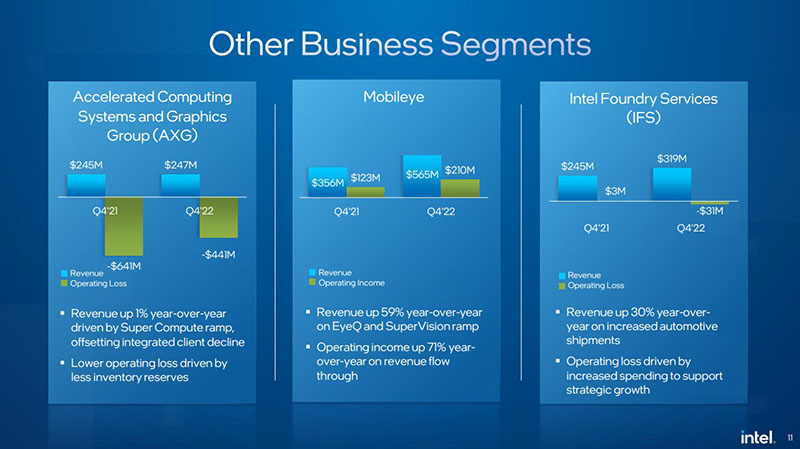

Источник изображений: Intel Группа Datacenter and AI Group (DCAI), которая отвечает за решения для ЦОД и платформы ИИ, принесло компании за квартал доход в размере $4,3 млрд, что на 33 % меньше прошлогоднего, но все же больше прогноза аналитиков. Intel объяснила результат давлением со стороны конкурентов и сокращением размера рынка. Как отметил ресурс The Register, несмотря на запуск в начале этого месяца чипов Xeon Sapphire Rapids (это первые новые CPU для ЦОД от Intel почти за два года), они только сейчас начали поступать к клиентам, включая Dell, Google Cloud, HPE, Lenovo, NVIDIA, Supermicro. То есть Intel вряд ли получит достаточно большую выручку от их реализации в этом квартале. Заодно компания решила не строить лабораторию по развитию решений для ЦОД. Всё это сыграет на руку AMD.  Группа Network and Edge Group (NEX), специализирующаяся на сетевых продуктах и периферийных вычислениях, тоже продемонстрировало признаки замедления спроса в IV квартале. Выручка группы снизилась на 1 % в годовом исчислении (до $2,1 млрд), что означает отход от тенденции к росту, о котором она сообщала в предыдущие кварталы. Впрочем, у группы в финансовом году отмечен рост дохода на 11 %. Тем не менее, компания решила фактически избавиться от бизнеса по производству коммутаторов, хотя всего несколько лет назад она инвестировала в это направление и купила Barefoot Networks. Intel сохранит поддержку текущих решений Tofino, но в дальнейшем сосредоточится на развитии IPU. При этом нельзя не отметить, что коммутаторы являлись важной частью будущей экосистемы IPU/DPU.  Положительным моментом для Intel в IV квартале 2022 года является то, что более мелкие подразделения компании показали рост. Выручка подразделения Accelerated Computing Systems and Graphics (AXG), занимающегося разработкой ускорителей, увеличило выручку на 1 % до $247 млн, а также сократило операционные убытки. Подразделение Mobileye, поставщик решений для автономного вождения, которое недавно провело IPO, принесло компании $565 млн, что больше прошлогоднего результата на 59 %. У подразделения Intel Foundry Services выручка в IV квартале выросла на 30 % до $319 млн. При этом компания без объявления закрыла программу Pathfinder for RISC-V. Кроме того, в 2022 году Intel отказалась от развития 3D XPoint/Optane.  Если говорить о результатах за год, то общая выручка Intel снизилась на 20 % (до $63,1 млрд), это привело к падению чистой прибыли на 60 % (до $8 млрд). В частности, выручка группы DCAI упала на 15 % (до $19,2 млрд), группа NEX принесла компании $8,9 млрд, что на 11 % меньше, чем в предыдущем году. Клиентская группа CCG сократила выручку в годовом исчислении на 23 % (до $31,7 млрд). Согласно прогнозу Intel, в I квартале 2023 года выручка будет примерно на 40 % ниже, чем в I квартале 2022 года, в пределах от $10 до $11,5 млрд. Валовая прибыль Intel будет находиться на уровне 39 %.

15.04.2021 [15:39], Владимир Мироненко

Dell объявила о выделении VMware в отдельную компанию, но их сотрудничеству это не помешаетDell Technologies объявила о планируемом отделении VMware. В результате сделки появятся две отдельные компании, которые продолжат совместно разрабатывать решения для клиентов в рамках заключённого коммерческого соглашения. Во владении Dell сейчас находится 80,6-% доля в VMware, при этом разница в рыночной оценке стоимости обеих компаний велика, и она не в пользу Dell. Ожидается, что данная сделка будет завершена в четвёртом квартале 2021 года при соблюдении определённых условий, включая получение положительного судебного решения Налогового управления США с заключением о том, что сделка будет квалифицирована как не облагаемая федеральным подоходным налогом для акционеров Dell Technologies. Более простым вариантом была бы прямая продажа акций VMware, но в этом случае Dell будет вынуждена выплатить многомиллиардные отчисления государству. После всестороннего анализа возможных стратегических вариантов стороны определили, что выделение VMware упростит структуру капитала и создаст дополнительную долгосрочную стоимость. При закрытии сделки VMware распределит специальные денежные дивиденды в размере $11,5–12 млрд среди всех акционеров VMware, включая саму Dell Technologies. Исходя из того, что в настоящее время Dell Technologies владеет 80,6 % акций VMware, она получит примерно $9,3–9,7 млрд. Компания намерена использовать полученные средства для выплаты долга, что обеспечит ей высокие инвестиционные рейтинги.  При закрытии сделки акционеры Dell Technologies получат примерно 0,44 акции VMware за каждую принадлежащую им акцию Dell Technologies, исходя из количества акций, находящихся в обращении сегодня. VMware перейдёт от многоклассовой к одноклассовой структуре акций, в то время как структура акций Dell Technologies останется прежней. Сообщается, что Dell Technologies и VMware заключат коммерческое соглашение, которое сохранит уникальные и дифференцированные подходы компаний к совместной разработке критически важных решений и согласованию продаж и маркетинговой деятельности. VMware продолжит использовать финансовые сервисы Dell Financial Services для поддержки клиентов в проведении цифровой трансформации. После завершения выделения Майкл Делл (Michael Dell) останется председателем и главным исполнительным директором Dell Technologies, а также председателем совета директоров VMware. Зейн Роу (Zane Rowe) останется временным генеральным директором VMware, а совет директоров VMware оставят без изменений. Dell Technologies в будущем сосредоточится на:

08.10.2020 [21:26], Владимир Мироненко

IBM разделится на две компании и сосредоточится на создании гибридного облака стоимостью $1 трлнКомпания IBM, изначально сделавшая себе имя благодаря выпуску корпоративного оборудования, делает ещё один шаг в сторону от этого наследия, углубляясь в мир облачных сервисов. Сегодня компания объявила о решении выделить подразделение управляемых инфраструктурных услуг в отдельную публичную компанию с годовой выручкой в $19 млрд, чтобы сосредоточиться на новых возможностях гибридных облачных приложений и искусственного интеллекта. Как сообщил генеральный директор IBM Арвинд Кришна (Arvind Krishna), процесс создания новой компании с условным названием NewCo (новая компания) будет завершён к концу 2021 года. У неё будет 90 тыс. сотрудников, 4600 крупных корпоративных клиентов в 115 странах, портфель заказов в размере $60 млрд, «и более чем в два раза больше, чем у ближайшего конкурента» присутствие в области инфраструктурных услуг.

Gleb Garanich/Reuters В число конкурентов новой компании входят BMC и Microsoft. Остающийся у IBM после выделения новой компании бизнес в настоящее время приносит её около $59 млрд годового дохода. Услуги инфраструктуры включают в себя ряд управляемых сервисов, основанных на устоявшейся инфраструктуре и связанной с ней цифровой трансформации. Они включают в себя, в том числе тестирование и сборку, а также разработку продуктов и лабораторные сервисы. Этот шаг является значительным сдвигом для компании и подчеркивает большие изменения в том, как ИТ-инфраструктура предприятия развивалась и, похоже, продолжит меняться в будущем. IBM делает ставку на то, что устаревшая инфраструктура и ее обслуживание, продолжая приносить чистую прибыль, не будут расти, как это было в прошлом, и по мере того, как компания продолжит модернизацию или «цифровую трансформацию», она будет всё больше обращаться к внешней инфраструктуре и использованию облачных сервисов как для ведения своего бизнеса, так и для создания сервисов, взаимодействующих с потребителями. Объявление было сделано через год после того, как IBM приобрела компанию Red Hat, предлагающую ПО с открытым исходным кодом, за $34 млрд, рассчитывая перевести большую часть своего бизнеса в облачные сервисы. «Я очень рад предстоящему пути и огромной ценности, которую мы создадим, если две компании будут сосредоточены на том, что у них получается лучше всего, — отметил в своем заявлении Арвинд Кришна. — Это принесёт пользу нашим клиентам, сотрудникам и акционерам и выведет IBM и NewCo на траекторию улучшенного роста». «IBM сосредоточена на возможности создания гибридного облака стоимостью $1 трлн, — сказал Кришна. — Потребности клиентов в покупке приложений и инфраструктурных услуг разнятся, в то время как внедрение нашей гибридной облачной платформы ускоряется. Сейчас подходящее время для создания двух лидирующих на рынке компаний, сосредоточенных на том, что у них получается лучше всего. IBM сосредоточится на своей открытой гибридной облачной платформе и возможностях ИИ. NewCo будет более гибко проектировать, управлять и модернизировать инфраструктуру самых важных организаций мира. Обе компании будут двигаться по траектории улучшенного роста с большей способностью сотрудничать и использовать новые возможности, создавая ценность для клиентов и акционеров».

04.04.2017 [13:34], Сергей Юртайкин

HPE отделила подразделение IT-услугКорпорация Hewlett Packard Enterprise (HPE) закрыла сделку по передаче бизнеса в области корпоративных IT-услуг конкурирующей компании Computer Sciences. В результате слияния подразделения HPE Enterprise Services, специализирующегося на услугах консалтинга, аутсорсинга и системной интеграции, с Computer Sciences появилась компания DXC Technology. HPE оценивает свои доход от сделки в $13,5 млрд. Сюда входят стоимость доли HPE в новой компании, дивиденды для акционеров и переданные DXC долги и другие обязательства. Объединение HPE Enterprise Services и Computer Sciences было анонсировано в мае 2016 года. Тогда сообщалось, что сделка создаст поставщика IT-услуг с годовой выручкой в $26 млрд, а оставшийся у HPE бизнес (продажа серверов, систем хранения данных, сетевого оборудования, облачных инфраструктур и др. ) будет приносить компании доход в $33 млрд. В совет директоров DXC Technology вошла генеральный директор HPE Мег Уитмен (Meg Whitman). Компании планируют тесно сотрудничать друг с другом. При этом HPE обещает сохранить и развивать созданное недавно подразделение технических услуг Pointnext. После закрытия сделки с Computer Sciences компания HPE понизила прогноз по доходам. К примеру, по итогам текущего финансового года вендор ожидает прибыль на уровне 27–37 центов на акцию, тогда как прежде предсказывал 60–70 центов. |

|