Материалы по тегу: ipo

|

07.10.2025 [13:25], Руслан Авдеев

Парадокс Ферми: Fermi America бывшего министра энергетики США успешно дебютировала на бирже, хотя пока не построила ни одного ИИ ЦОДКомпания Fermi America, стоящая за проектом 11-ГВт кампуса HyperGrid (Project Matador) в техасском Амарилло (Amarillo), дебютировала на бирже Nasdaq. Теперь её стоимость оценивается почти в $15 млрд, сообщает Datacenter Dynamics, хотя ни одного обещанного ИИ ЦОД она пока не построила. Выход на биржу оказался намного успешнее прогнозов — акции Fermi на старте торгов оказались на 19 % дороже ожидаемого, в результате капитализация достигла $14,8 млрд. Сама компания рассчитывала добиться рыночной оценки в $13,6 млрд. Акции начали торговаться по $25, на $4 выше цены размещения $21, а в пике доходили до почти $37. Впрочем, сейчас диапазон составляет $28–$28. Всего в рамках IPO компания бывшего министра энергетики США Рика Перри (Rick Perry) привлекла $682,5 млн. Средства, полученные в результате IPO, Fermi намерена использовать совместно с уже имеющимися активами для роста бизнеса, в т.ч. расширения штата сотрудников и повышения финансовой гибкости в рамках запланированного проекта ЦОД. В сентябре она уже привлекла $100 млн в рамках раунда C, возглавленного Macquarie Group. Также Fermi получила от Macquarie кредитную линию на $250 млн, на момент закрытия сделки $100 млн из которых уже были освоены.

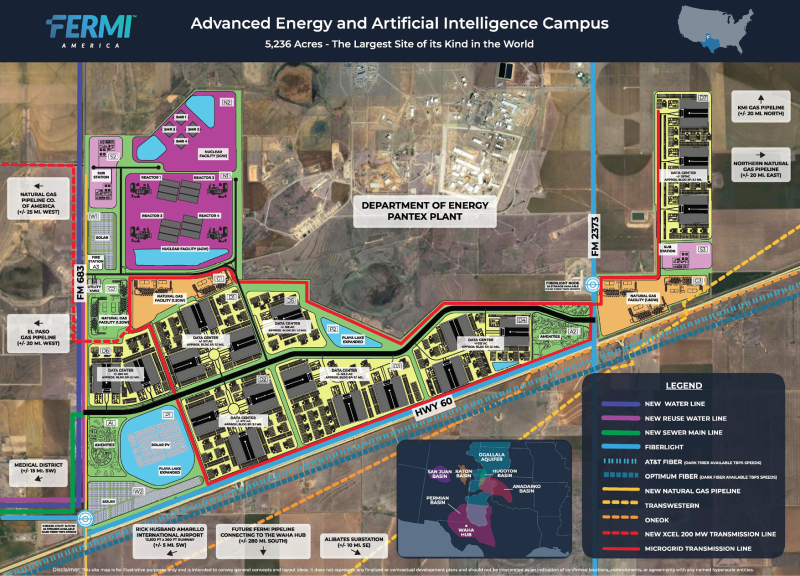

Источник изображения: U.S. Securities and Exchange Comission Сейчас компания занимается реализацией Project Matador совместно с Техасским технологическим университетом, на территории которого и намерены разместить гигантский кампус ЦОД. Площадь должна составить 16,7 га, кампус обеспечит мощность до 11 ГВт. Энергия будет поставляться из локальных источников (в т.ч. планируется использовать природный газ, солнечную, ветряную и ядерную энергию). Fermi уже подписаны несколько соглашений в области энергетики. Недавно компания подписала с Siemens соглашение о намерениях, предусматривающее поставку газовых турбин мощностью до 1,1 ГВт для обеспечения объекта электричеством. В июле 2025 года компания приобрела мощности по генерации электроэнергии на природном газе в рамках двух отдельных соглашений. В том числе речь шла о покупке девяти газовых турбин, которые могут дать 1 ГВт уже в 2026 году. Первые объекты суммарной мощностью 1 ГВт должны заработать к концу 2026 года. Хотя предполагается, что в краткосрочной перспективе главным источником энергии для Fermi станет газовая генерация, компания подписала соглашения и с несколькими поставщиками атомной энергии. Ранее в этом году Fermi объявляла о намерении установить четыре реактора Westinghouse AP1000 поколения III+ с выходной мощностью около 1,1 ГВт. Fermi подписала и два других соглашения, тоже связанных с «ядерными» амбициями. Речь идёт о меморандумах о взаимопонимании с южнокорейскими Hyundai и Doosan Enerbility, предполагающих размещение реакторов на территории кампуса.

06.10.2025 [14:41], Руслан Авдеев

Разработчик царь-ускорителей Cerebras Systems отозвал заявку на IPOCerebras Systems решила отозвать заявку о выходе на публичные торги — информация об IPO компании впервые появилась около года назад. Оператор ЦОД и разработчик ИИ-чипов сообщил, что документы об IPO ещё не были одобрены регуляторами, сообщает Bloomberg. Всего несколько дней назад компания закрыла раунд финансирования G на $1,1 млрд, что подняло её стоимость до $8,1 млрд. На тот момент руководство заявляло, что привлечённые средства никак не скажутся на планах выхода на публичные торги. Сообщалось, что они будет потрачены на расширение технологического портфолио, включая разработку ИИ-ускорителей, упаковку, создание ИИ-суперкомпьютеров и др. Раунд финансирования Cerebras стал последним в череде инвестиций в технологическую индустрию, которая тратит миллиарды на новую ИИ-инфраструктуру, призванную преобразить мировую экономику. В последние недели на рынке IPO в США наблюдается оживление. В частности, успешно дебютировали технологические компании Netskope и Figure Technology Solutions, акции которых выросли более чем на 20 % от цены размещения.

Источник изображения: Cerebras Cerebras подала заявку о выходе на IPO в сентябре 2024 года, но выход на биржу так и не состоялся. Это связывается с позицией американских регуляторов, занявшихся расследованием инвестиций G42 из Абу-Даби на $335 млн. 87 % выручки Cerebras за первые шесть месяцев 2024 года поступили от G42, а строящиеся в США дата-центры предназначены для использования именно компанией из ОАЭ, имеющей связи с Китаем. Впрочем, в марте Cerebras объявила, что разрешила все спорные вопросы с регулятором CFIUS. Последний раунд финансирования возглавили Fidelity Management & Research и Atreides Management. В числе инвесторов — Tiger Global, Valor Equity Partners и венчурный капиталист 1789 Capital, также приняли участие и прежние инвесторы, включая Altimeter Capital Management and Benchmark. На днях Cerebras запустила новый ЦОД в Оклахома-Сити (Oklahoma City, Оклахома) при сотрудничестве со Scale Datacenters. Также компания имеет действующие кластеры для инференса в Санта-Кларе (Santa Clara) и Стоктоне (Stockton) в Калифорнии (последний в плавучем ЦОД Nautilus), а также в Далласе (Dallas, Техса). Также компания создаёт кластеры в Миннеаполисе (Миннесота), Монреале (Канада) на объекте Bit Digital, а также в некоторых локациях на Среднем Западе США и в Европе. Компания внедрила оборудование в Эдинбургском университете (University of Edinburgh), Сандийскийх национальных лабораториях (Sandia National Labs), в лабораториях Лос-Аламоса (Los Alamos Labs), на мощностях G42/Core42 и др.

11.09.2025 [14:09], Сергей Карасёв

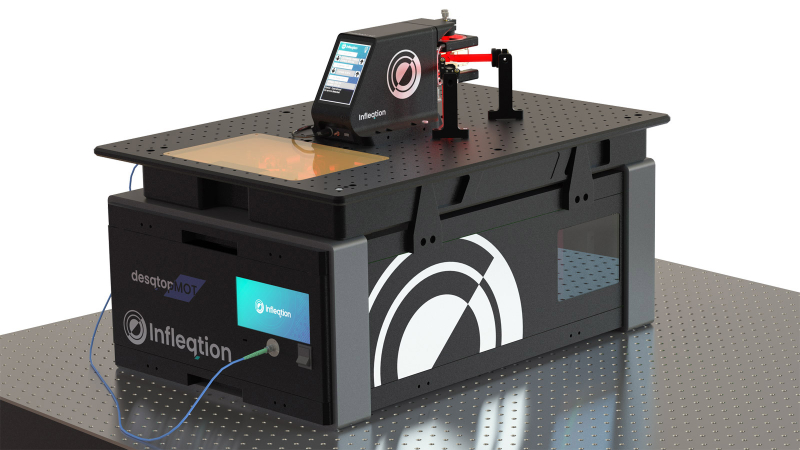

Разработчик квантовых технологий Infleqtion выйдет на биржуКомпания Infleqtion, занимающаяся разработкой квантовых систем, по сообщению Datacenter Dynamics, намерена выйти на биржу Nasdaq. Ожидается, что эта процедура принесёт более $540 млн, что позволит ускорить разработку продуктов и укрепить рыночное положение. Infleqtion была основана в 2007 году под именем ColdQuanta на базе Университета Колорадо (CU) в США. Она разрабатывает приборы и системы на основе квантовых технологий. Это, в частности, квантовые компьютеры Sqale, а также компактные оптические атомные часы Tiqker, которые можно использовать для позиционирования, навигации и синхронизации времени (PNT). Выход на биржу планируется осуществить посредством SPAC-сделки с Churchill Capital Corp X. По сути SPAC (Special-Purpose Acquisition Company) — это компания-пустышка, которая уже торгуется на бирже. Слияние с такой структурой позволяет ускорить и упростить процедуру выхода на биржу по сравнению с традиционным первичным публичным размещением акций (IPO). Советы директоров Infleqtion и Churchill Capital Corp X единогласно одобрили сделку. Предполагается, что она принесёт Infleqtion около $416 млн на трастовом счете Churchill Capital Corp X и более $125 млн в виде полностью подписанного договора PIPE (private investment in public equity, частные инвестиции в публичный капитал) от таких инвесторов, как Maverick Capital, Counterpoint Global (Morgan Stanley), Glynn Capital, BOKA Capital, LCP Quantum и др. После закрытия сделки объединенная компания продолжит работать под названием Infleqtion и, как ожидается, будет котироваться на бирже Nasdaq под тикером INFQ. Отмечается, что на сегодняшний день Infleqtion продала три квантовых компьютера и сотни квантовых датчиков. Выручка компании за двенадцать месяцев по состоянию на конец июня 2025 года составила около $29 млн. Infleqtion рассчитывает получить примерно $50 млн от готовящихся и уже оформленных заказов к концу 2025 года.

09.09.2025 [23:00], Руслан Авдеев

Fermi America, стоящая за мегапроектом 11-ГВт ИИ ЦОД HyperGrid с питанием от АЭС, собралась на биржу

fermi america

hardware

ipo

westinghouse

аэс

ии

полезные ископаемые

сша

финансы

цод

электропитание

энергетика

Стоящая за проектом строительства 11-ГВт кампуса ИИ ЦОД HyperGrid в Амарилло (Техас) Fermi America подала заявку на IPO. Она намерена разместить обыкновенные акции на бирже Nasdaq Global Select Market, но их количество и ценовой диапазон пока не определены, сообщает пресс-служба компании. UBS Investment Bank, Cantor и Mizuho станут главными андеррайтерами, а Macquarie Capital, Stifel и Truist Securities — дополнительными. По данным Datacenter Dynamics, Fermi работает над Project Matador, в рамках которого и предполагается построить 11-ГВт кампус площадью 167 га. В проекте участвует объединение технических университетов штата (Texas Tech University System). Кампус построят на территории Техасского технологического университета (Texas Tech University, TTU). Сооснователем компании является бывший министр энергетики и бывший губернатор Техаса Рик Перри (Rick Perry). Ввод в эксплуатацию первой очереди на 1 ГВт запланирован на конец 2026 года, но само строительство ещё не начато. Fermi будет использовать локальные источники энергии, включая газовые, солнечные и ветряные электростанции. В июле компания приобрела более 600 МВт мощностей в рамках двух сделок — в том числе девять газовых генераторов, которые в 2026 помогут получть ЦОД до 1 ГВт. Впрочем, газовые турбины будут основным источником энергии лишь в краткосрочной перспективе — Fermi намерена разместить на площадке четыре PWR-реактора Westinghouse AP1000 поколения III+ c электрической мощностью около 1,1 ГВт. Fermi и Westinghouse подали регуляторам совместную заявку Combined Operating License Application (COLA), чтобы ускорить получение разрешений.

Источник изображения: Fermi America Параллельно Fermi подписала два других «атомных» соглашения — меморандумы о взаимопонимании с южнокорейскими Hyundai и Doosan Enerbility, поскольку есть риск не уложиться в сроки и бюджеты. Последний энергоблок AP1000 заработал в США в 2023 году, на семь лет позже запланированного. На АЭС ушло на $17 млрд больше запланированного, причём сама Westinghouse в процессе строительства прошла через банкротство. В сентябре Fermi успешно привлекла $100 млн в раунде финансирования серии C, который возглавила австралийская Macquarie Group. Последняя также открыла для Fermi кредитную линию на $250 млн. Это не первая компания, предложившая концепцию прямого питания ЦОД от АЭС. AWS потратила $650 млн, чтобы приобрести кампус около АЭС Susquehanna. Microsoft намерена возродить АЭС Three Mile Island, Мета✴ выкупила всю энергию АЭС Clinton Clean Energy Center на 20 лет вперёд, а Oracle объявила о намерении развернуть три SMR общей мощностью более 1 ГВт.

06.08.2025 [16:30], Руслан Авдеев

Cerebras Systems может привлечь частное финансирование на $1 млрд, это способно привести к задержке IPOРазрабатывающая гигантские микросхемы компания Cerebras Systems намерена привлечь до $1 млрд частных инвестиций. Это может привести к отсрочке ранее запланированного выхода компании на IPO, сообщает The Information. По сведениям издания, обсуждение дополнительного финансирования продолжается. Если новые меры по привлечению средств будут реализованы, это, вероятно, отсрочит публичное размещение акций Cerebras, которое изначально было запланировано на конец года. В 2024 году компания подала заявку на IPO в Комиссию по ценным бумагам и биржам США (SEC). Цена акций и ожидаемая рыночная капитализация не раскрывались. Тем не менее, компания до сих пор не вышла на биржу, поскольку оказалась под пристальным вниманием регуляторов и спецслужб из-за своих клиентов. На момент подачи заявки 87 % выручки компании за I полугодие 2024 года приходились на компанию G42 из ОАЭ, со штаб-квартирой в Абу-Даби (Abu Dhabi).

Источник изображения: UX Indonesia/unspalsh.com Отмечалось, что соотношение выручки с 2023 года не изменилось. В июле того же года компании анонсировали инвестиции G42 на $900 млн в ИИ-платформу в США на базе суперчипов Cerebras. Кроме того, в марте G42 планировала приобрести более 22 млн акций Cerebras в ходе IPO, однако по запросу регулятора компания изменила условия соглашения: теперь G42 может купить только неголосующие акции. При этом Cerebras и G42 уже открыли дата-центры в Калифорнии, Техасе и Миннесоте. Со временем появилась информация, что выход Cerebras на IPO откладывается из-за нехватки чиновников и подозрениях в тайных связях G42 с Китаем. Ещё в конце 2024 года сообщалось, что США опасаются, что Китай получит доступ к ИИ-суперчипам при посредничестве ОАЭ.

03.04.2025 [12:50], Руслан Авдеев

Ближневосточный след: Cerebras Systems развеяла сомнения регулятора CFIUS в благонадёжности перед выходом на IPOCerebras Systems, разрабатывающая ИИ-ускорители, объявила о решении основных проблем с Комитетом США по иностранным инвестициям (CFIUS) перед выходом на IPO. Главным предметом беспокойства CFIUS стала связь американского стартапа с компанией G42 из ОАЭ, сообщает The Register. На G42, согласно поданным данным о доходах, пришлось более 87 % выручки Cerebras в I половине 2024 года. При этом с середины 2023 года экспорт ИИ-ускорителей в страны Ближнего Востока строго регулируется США. От разработчиков чипов из США требуется получение экспортных лицензий для продажи товаров в регионе. В результате G42 финансировала строительство ИИ-суперкомпьютеров на основе чипов Cerebras на территории США, а общая сумма проектов составила порядка $900 млн. Компания планировала получать к ним удалённый доступ. В рамках IPO G42 также собиралась купить 22 млн акций Cerebras, что, вероятно, вызвало настороженность CFIUS. Ранее G42 уже привлекала внимание американских властей, опасающихся, что закупающая большие объёмы ускорителей на Ближнем Востоке компания может работать на Китай. В результате G42 была вынуждена разорвать связи с рядом партнёров, включая Huawei, рассчитывая «умиротворить» американских регуляторов и устранить препятствия для сотрудничества с Cerebras и Microsoft.

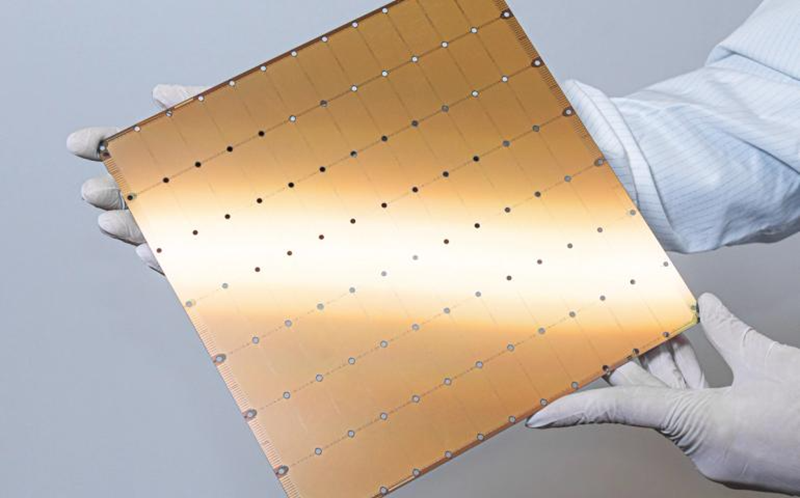

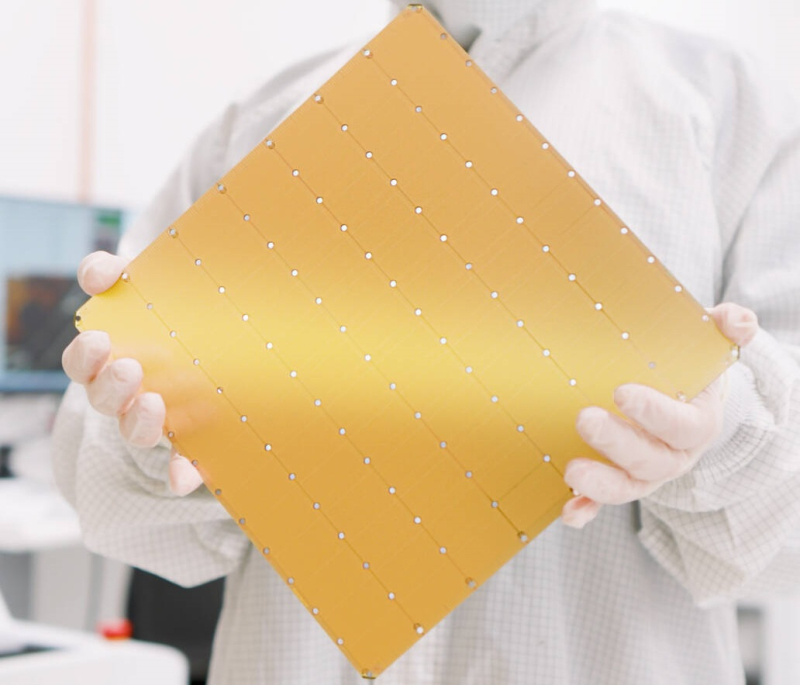

Источник изображения: Nimisha Mekala/unsplash.com В Cerebras заявили, что компания развеяла опасения CFIUS, внеся поправки в соглашение с G42 — последняя сможет приобретать только «неголосующие» акции, поэтому дальнейшая проверка, вероятно, не потребуется. Впрочем, стороны пока не дают дополнительных комментариев. Тем не менее, руководство Cerebras отметило в одной из социальных сетей, что при тесном сотрудничестве с G42 удалось достичь урегулирования с CFIUS. Новости появились менее чем через неделю после того, как ведущие СМИ сообщили, что дебют Cerebras на фондовом рынке был отложен из-за ожидания новых ключевых назначений в администрации США. Условия IPO пока не разглашаются, но ранее сообщалось, что компания намерена привлечь до $1 млрд, а её капитализация составит $7–8 млрд. G42 останется одним из ключевых клиентов Cerebras, но стартап очевидно ориентирован на диверсификацию клиентской базы благодаря платформе «инференс как сервис» и создание масштабной инфраструктуры в США, Канаде и Франции. К концу 2025 года стартап пообещал развернуть более тысячи ускорителей в шести новых ЦОД. Хотя на первый взгляд это не так много в сравнении сотнями тысяч ускорителей, внедряемых xAI и другими компаниями, стоит отметить, что чипы Cerebras размером с целую кремниевую пластину способны обеспечивать производительность до 125 Пфлопс (FP16) — приблизительно в 62 раза выше, чем у моделей серии NVIDIA H100, применяемых для создания суперкомпьютера Colossus с Мемфисе (Теннесси).

28.03.2025 [09:48], Сергей Карасёв

CoreWeave привлекла $1,5 млрд в ходе IPO — значительно меньше, чем планировалаКомпания CoreWeave, предоставляющая облачные услуги для ИИ-задач, провела первичное публичное размещение акций (IPO) при участии Morgan Stanley, JPMorgan Chase & Co. и Goldman Sachs Group. Торги ценными бумагами на бирже Nasdaq начались 28 марта 2025 года под тикером CRWV. Изначально предполагалось, что CoreWeave продаст до 49 млн акций по цене $47–$55 за каждую, что позволило бы привлечь до $2,7 млрд. При этом рыночная капитализация компании могла составить $26 млрд. Однако по результатом IPO реализовано только 37,5 млн бумаг по $40 за штуку: в сумме это дало $1,5 млрд. Таким образом, получено примерно на 45 % меньше средств, чем планировалось. В итоге предварительная капитализация оказалась на уровне $19 млрд, причём NVIDIA купила акций на $250 млн, передаёт SiliconAngle. Ранее NVIDIA неоднократно поддерживала CoreWeave и сама пользуется услугами последней. В 2024 году более трёх четвертей выручки CoreWeave получила благодаря сотрудничеству с двумя крупнейшими клиентами. Одним из них стала корпорация Microsoft, которая обеспечила 62 % от общего годового дохода CoreWeave. Кроме того, соглашение по использованию облачной инфраструктуры CoreWeave заключила компания OpenAI: контракт стоимостью $11,9 млрд подписан на пять лет. Однако, как отмечает Bloomberg, нынешняя бизнес-модель CoreWeave с большой концентрацией выручки от обслуживания единичных заказчиков в сочетании с возросшими показателями задолженности и расходов вызвала у некоторых аналитиков вопросы относительно устойчивости компании. Более того, подчёркивается, что CoreWeave имеет существенные недостатки в своем внутреннем контроле над финансовой отчётностью. В частности, упомянута нехватка квалифицированных специалистов на соответствующих должностях. Всё это могло негативно отразиться на ходе IPO. CoreWeave была основана в 2017 году и изначально занималась майнингом криптовалют. Затем компания переориентировалась на вычисления общего назначения и хостинг проектов генеративного ИИ, а впоследствии начала предоставлять специализированные облачные ИИ-решения. На сегодняшний день CoreWeave располагает 250 тыс. ИИ-ускорителей NVIDIA более чем в 30 дата-центрах по всему миру. В число инвесторов входят Magnetar Capital, Coatue Management, Jane Street, JPMorgan Asset Management, Fidelity и Lykos Global Management.

26.03.2025 [12:22], Руслан Авдеев

Выход Cerebras на IPO откладывается из-за нехватки чиновников и подозрениях в тайных связях с Китаем ключевого инвестора компанииАмериканский производитель ИИ-ускорителей Cerebras Systems вынужден отложить выход на биржу. IPO задерживается, поскольку компания пока не получила одобрение со стороны одного из американских регуляторов — Комитета по иностранным инвестициям в США (CFIUS), сообщает Reuters. По информации издания, ссылающегося на пять независимых анонимных источников, руководство Cerebras ждёт завершения рассмотрения заявки, а также назначения новых ключевых чиновников. Без разрешения регулятора IPO невозможно, поскольку среди инвесторов — компания G42 из Абу-Даби (ОАЭ), специализирующаяся на облачных технологиях и ИИ. Ранее американские власти уже уделяли внимание этому инвестору из-за его предполагаемых связей с китайским бизнесом. Cerebras неоднократно заявляла, что её решения не просто превосходят по многим характеристикам ускорители NVIDIA, но и являются более экономически эффективными. Впрочем, именно это сыграло против неё. Технологии Cerebras и их значение для национальной безопасности США стали причиной того, что процесс IPO оказался под вопросом или, как минимум, в центре пристального внимания регуляторов. Главной причиной задержки называется отсутствие действующего помощника министра финансов США по вопросам инвестиционной безопасности, который обычно курирует работу CFIUS. Хотя у сотрудников организации есть определённые полномочия для принятия решений, сделку с G42 сочли «политически рискованной». Источники Reuters предполагают, что чиновники решили не торопиться, дожидаясь назначения человека, готового взять на себя ответственность за окончательное решение. Ранее ожидалось, что инвестициям G42 дадут зелёный свет ещё до конца 2024 года, хотя IPO было решено отложить.

Источник изображения: Cerebras В преддверии возможных сложностей Cerebras и G42 заранее внесли поправки в документы для CFIUS, подчеркнув, что G42 получит лишь акции без права голоса. В теории это должно было упростить одобрение сделки. Однако проблема не решилась: в сентябре 2024 года стороны запросили отмену рассмотрения заявки, но окончательное решение в CFIUS пока так и не вынесли. Как сообщает Silicon Angle, ситуацию усугубляет инициатива администрации нового президента США Дональда Трампа (Donald Trump), активно поддерживаемая Илоном Маском (Elon Musk), по сокращению государственных расходов. В рамках нового плана численность сотрудников различных ведомств, включая CFIUS, уменьшится, что замедлит процесс рассмотрения заявок на сделки. Однако, хотя нынешняя оппозиция пытается возложить ответственность на новую администрацию, G42 стала «проблемным» партнёром намного. Так, в апреле 2024 года Microsoft вложила в G42 средства в объёме $1,5 млрд, из-за чего у властей возник ряд вопросов, касающихся возможных связей арабской компании с Китаем. Пока неизвестно, сколько времени потребуется для урегулирования ситуации, но в Cerebras уверены, что сделку в конечном счёте одобрят и компания возобновит подготовку к выходу на IPO.

21.03.2025 [15:48], Руслан Авдеев

Оценка капитализации CoreWeave прямо перед IPO снизилась до $26 млрдОператор ИИ-облака CoreWeave Inc. завершил подачу заявки для IPO. Она намерена продать 49 млн акций по цене $47–$55 за каждую — всего на сумму почти $2,7 млрд. Допускается, что капитализация компании составит $26 млрд, сообщает Silicon Angle, хотя ранее говорилось о $35 млрд. Компания выбрала Morgan Stanley, Goldman Sachs и JPMorgan посредниками для выхода на биржу Nasdaq она выйдет под тикером CRWV. Сегодня CoreWeave располагает 250 тыс. ИИ-ускорителей NVIDIA в 32 дата-центрах по всему миру. Компания одной из первых предложила доступ к NVIDIA Blackwell, во многом благодаря поддержке самой NVIDIA. Представители оператора заявляют, что платформа обеспечивает лучшую производительность, чем ключевые публичные облака. Согласно документации для IPO, в облаке CoreWeave можно обучить модель Llama 3.1, использовав на 3,1 млн меньше часов работы ускорителей, чем в облаке неназванных конкурентов. Также компания обещает значительно ускорить смежные задачи вроде подготовки к обучению ИИ-моделей. Кроме того, CoreWeave разработала несколько кастомных программных инструментов для своей платформы. Функциональность инструментария и наличие огромных вычислительных мощностей помогли компании заключить контракты с ключевыми IT-бизнесами, включая OpenAI, Meta✴, IBM и Microsoft. Выручка компании в 2024 году взлетела на 737 % (годом ранее и вовсе на 1346 %), превысив $1,92 млрд. При этом около 77 % выручки 2024 году принесли Microsoft и NVIDIA. Продажи стремительно выросли после триумфального дебюта ChatGPT.

Источник изображения: CoreWeave CoreWeave активно тратит средства для сохранения лидирующих позиций, не считаясь с убытками — вплоть до покупки ускорителей в кредит под залог уже имеющихся ускорителей. В заявке CoreWeave указала, что намерена сохранить рост выручки, расширяя международное присутствие. Компания также намерена обеспечить специальные предложения для сегментов вроде банковского сектора, где ожидается рост спроса на ИИ. Также компания намерена улучшить финансовые показатели, изменив сами принципы строительства ЦОД. Пока большинство площадок компания просто арендует, но в заявке на IPO утверждается, что она «может инвестировать» в приобретение дата-центров в собственность. Представители оператора надеются, что это позволит получить больше контроля и снизить издержки на инфраструктуру. Это поможет компании эффективнее добиваться прибыльности бизнеса.

04.03.2025 [17:14], Руслан Авдеев

CoreWeave, закупившая более 250 тыс. ИИ-ускорителей NVIDIA, подала заявку на IPO — капитализация компании может превысить $35 млрдПровайдер облачной инфраструктуры CoreWeave готов выйти на IPO и привлечь средства на фоне ненасытного спроса инвесторов буквально на любые продукты, связанные с ИИ, сообщает Silicon Angle. Компания уже выполнила подготовительные «бумажные» работы, связанные со взаимодействием с Комиссией по ценным бумагами и биржам США (SEC). Планируется выход на биржу Nasdaq под тикером CRWV. Первичное размещение будет проведено под руководством Morgan Stanley, также участие примут JPMorgan Chase и Goldman Sachs. Хотя CoreWeave нельзя назвать самым узнаваемым именем на рынке ИИ, компания оказала значимое влияние на индустрию, обеспечивая бизнесам облачный доступ к дефицитным ИИ-ускорителям NVIDIA H100 и H200. Компания уже распоряжается обширной сетью дата-центров, раскинутой от Северной Америки до Европы. В ходе раунда финансирования осенью 2024 года компания заявляла, что располагает 14 ЦОД и планирует увеличит их число до 28 к концу года. До конца 2025 года она планирует развернуть ещё 10 дата-центров. Ранее компания даже попыталась купить своего партнёра по ЦОД Core Scientific, но в итоге просто увеличила аренду. Амбициозные планы компании по созданию инфраструктуры необходимы для поддержки её роста. Выручка в 2024 году взлетела на 700 %, превысив $1,92 млрд. Компания обещает ещё более быстрый рост в будущем и уже подписала контракты на $15 млрд. Впрочем, прибыльности пока добиться не удалось, чистый убыток в минувшем году составил $863,4 млн. В последний квартал выручка составила $747,4 млн, валовая прибыль достигла 76%. Ожидаемая оценка компании по итогам IPO — более $35 млрд. CoreWeave была основана в 2017 году под именем Atlantic Crypto и изначально специализировалась на криптомайнинге. С началом нестабильности на рынке криптовалют в 2022 году компания решила, что иметь дело с ИИ выгоднее, тем более что на тот момент уже «выстрелил» ChatGPT, а у компании был опыт работы с HPC-инфраструктурой. Начались закупки тысяч ИИ-ускорителей, иногда даже под залог уже имеющихся ускорителей. Компания стала настоящим спасением для многих бизнесов, предлагая гибкие и относительно недорогие схемы доступа к ускорителям. Её подход контрастирует с предложениями AWS и Google Cloud. А Microsoft и IBM сами пользуются услугами CoreWeave.  Согласно поданным для IPO документам, сегодня 38 % голосов в компании принадлежит её главе Майклу Интратору (Michael Intrator), 7 % — хеджевому фонду Magnetar и 1 % — NVIDIA. Те же документы свидетельствуют о том, что компания сегодня располагает парком из более чем 250 тыс. ускорителей NVIDIA, хотя большинство из них — относительно старые модели. Производство новейших Blackwell стартовало в ноябре, они лишь начали появляться в портфолио компании. Ускорители AMD и других конкурентов NVIDIA компания не использует. Считается, что речь идёт о первом крупном IPO технологической компании в текущем году, обычно это время для индустрии приходится на «затишье». В прошлом году на торги вышли ServiceTitan, Rubrik, Astera Labs и Reddit. До этого значимых выходов на биржу не было буквально с конца 2021 года, поскольку экономические условия стали довольно неблагоприятными. Скоро примеру CoreWeave, возможно, последует другой интересный стартап. В сентябре 2024 года заявку на IPO подала Cerebras Systems Inc. — прямой конкурент NVIDIA. Впрочем, процесс замедлился, поскольку деятельностью компании заинтересовался Комитет по иностранным инвестициям Министерства финансов США. |

|