Материалы по тегу: прогноз

|

11.08.2025 [12:22], Руслан Авдеев

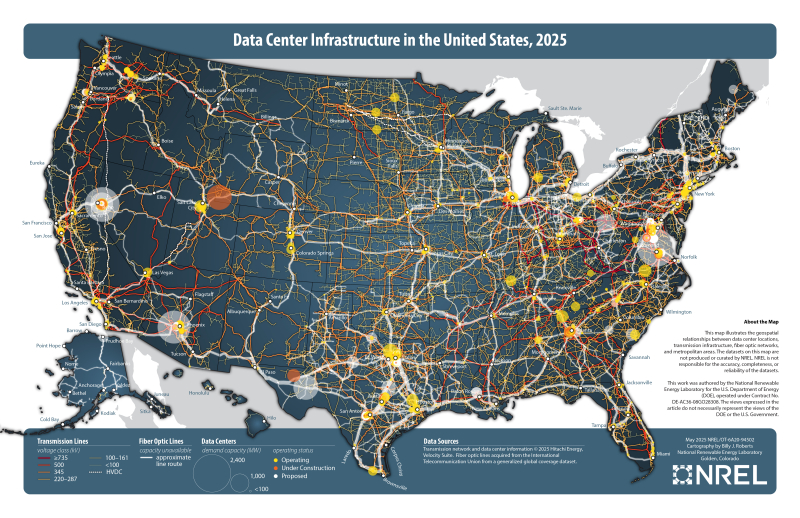

Brookfield: в течение десяти лет мощность ИИ ЦОД вырастет на порядок, а расходы на ИИ-инфраструктуру превысят $7 трлнИнвестиционный гигант Brookfield Asset Management выступил с прогнозом дальнейшего роста рынка дата-центров с небольшим риском «чрезмерного» развития, обусловленного бумом ИИ. Компания уже дала жизнь специальной стратегии развития ИИ-инфраструктуры и опубликовала документ, в котором изложила векторы развития сектора, сообщает Datacenter Dynamics. Сама Brookfield активно вкладывает значительные средства в инфраструктуру ЦОД, только в июне 2025 года она сообщала о готовности выделить $10 млрд на шведский ИИ ЦОД. В феврале она заявляла, что потратит €20 млрд ($23 млрд) на ИИ-инфраструктуру во Франции. Brookfield частично или полностью владеет Compass, Centersquare, Data4, Ascenty, Digtal Connexion и DCI, а также активно инвестирует в энергетику. Основываясь на данных собственного внутреннего исследования, компания пришла к выводу, что общие расходы на ИИ-инфраструктуру превысят $7 трлн в следующие десятилетие. Ранее McKinsey прогнозировала, что на эти цели ещё до конца текущего десятилетия может уйти до до $5 трлн. По прогнозам Brookfield, $4 трлн пойдут на чипы (включая производство и цепочки поставок), $2 трлн — на ЦОД, а $500 млрд — на электроэнергию и сети энергопередачи. Ещё $500 млрд потратят на технологии более общего назначения, вроде выделенных ВОЛС, системы охлаждения и робототехнику. Как сообщают в Brookfield, для ИИ находится всё больше сфер применения, он становится всё более коммерчески привлекательным, а повышение его эффективности приведёт к дальнейшему увеличению спроса. Пока шансы на «перепроизводство» мощностей крайне малы. В компании ожидают, что к концу года ИИ ЦОД («фабрики ИИ») будут располагать мощностями порядка 15 ГВт, тогда как в конце 2024 года речь шла о 7 ГВт.

Источник изображения: Invest Europe/unsplash.com В следующие десять лет мощности должны вырасти ещё на 75 ГВт, так что к 2034 году их общая мощность приблизится к 82 ГВт. Другими словами, за 10 лет мощности вырастут более чем в 10 раз. Установленная база ИИ-ускорителей с 2024 по 2034 гг. вырастет приблизительно в семь раз, с 7 млн в 2024 году до 45 млн к 2034 году. При этом чипы всё чаще будут применяться не для обучения, а для инференса — к 2030 году на инференс придётся порядка 75 % спроса на ИИ-вычисления. В Brookfield отмечают, что появление сложных ИИ-агентов дополнительно увеличит потребность в инференсе, поэтому всё больше проектов ЦОД будут оптимизироваться именно для инференса, а не для обучения ИИ-моделей. Значительная часть соответствующих проектов будет реализована с помощью компаний, предлагающих «ускоритель как услугу» — вроде CoreWeave. Рост соответствующего рынка вырастет с приблизительно $30 млрд в 2025 году до более $250 млрд к 2034 году, поскольку компании разных масштабов стремятся получить доступ к ИИ-вычислениям без капитальных затрат. В Brookfield подчеркнули, что строителям дата-центров уже стоит вносить изменения в их архитектуру с учётом возможных изменений. Оптимальными в долгосрочной перспективе будут модульные подходы, позволяющие быстро модернизировать систему питания и охлаждения по мере развития чипов и прочих технологий.

07.08.2025 [17:36], Руслан Авдеев

Dell'Oro Group: мировые капитальные затраты на ЦОД достигнут $1,2 трлн к 2029 году — половина придётся на гиперскейлеровПо расчётам экспертов, капитальные затраты (CAPEX) на дата-центры продолжат расти и достигнут рекордных значений благодаря инвестициям в ИИ-инфраструктуру. Аналитики Dell'Oro Group выступили с прогнозом на ближайшие годы, сообщает Datacenter Dynamics. По данным группы, прогнозируется мировой совокупный среднегодовой темп роста (CAGR) на уровне 21 %, капитальные затраты к 2029 году достигнут $1,2 трлн. Это на $200 млрд больше, чем прогноз от февраля 2025 года. По словам компании, прогноз повышен в связи с быстрым внедрением ИИ. По мнению экспертов, на GPU и ASIC сегодня приходится около трети от общего объёма капитальных затрат на дата-центры, что превращает их в крупнейшие драйверы роста соответствующего рынка. Ожидается, что расходы на вспомогательную инфраструктуру вроде стоек, вычислительных мощностей общего назначения, хранилищих, сетей и здания также окажутся высокими. Ожидается, что на долю крупнейших гиперскейлеров, включая Amazon (AWS), Google, Meta✴ и Microsoft придётся половина расходов. IT-гиганты активно разрабатывают вертикально интегрированные решения полного цикла и кастомизированные архитектуры, чтобы максимизировать производительность ИИ-вычислений и снизить их стоимость.

Источник изображения: Satyawan Narinedhat/unsplash.com Всё это в сочетании с продолжающимися инвестициями со стороны государственного и частного секторов стимулирует волну глобального расширения инфраструктуры ЦОД. Ожидается, что прочие поставщики облачных сервисов, включая т.н. неооблака, будут расти в среднем по 39 % в год. По прогнозам экспертов, в следующие пять лет гиперскейлеры, «необлачные» операторы и колокейшн-провайдеры получат около 50 ГВт новых мощностей. Хотя в 2025 году не исключается кратковременное замедление рынка, ожидается, что долгосрочные инвестиции поддержат рост в течение всего прогнозируемого периода. К 2029 году расходы на обучение ИИ и специальные рабочие нагрузки могут составить около половины расходов на инфраструктуру ЦОД. Столь оптимистичный прогноз появился после новостей о том, что в этом году капитальные расходы на ИИ лидировали в экономике США. В Renaissance Macro Research подчёркивают, что капитальные затраты на ИИ за последние два квартала сделали больший вклад в рост ВВП США, чем все потребительские расходы вместе взятые. В 2025 году на долю крупнейших гиперскейлеров — Amazon, Google, Meta✴ и Microsoft — придётся почти половина капитальных затрат мира на ЦОД. Microsoft намерена потратить на расширение инфраструктуры $80 млрд, Google — $85 млрд, а Meta✴ до $72 млрд. В лидерах Amazon, которая планирует вложит в инфраструктуру рекордные $118 млрд.

25.07.2025 [17:04], Руслан Авдеев

Anthropic: к 2028 году для ИИ в США потребуется 50 ГВт электроэнергии, а для передовых ИИ-моделей — 5-ГВт ЦОДКомпания Anthropic объявила, что для сохранения лидерства в гонке ИИ США потребуется «не менее 50 ГВт электричества» для нужд искусственного интеллекта к 2028 году. При этом в компании уверены, что для обучения передовых ИИ-моделей потребуются дата-центры мощностью по 5 ГВт, сообщает Datacenter Dynamics. OpenAI тоже мечтает о 5-ГВт ЦОД. Если раньше Anthropic сообщала, что 50 ГВт нужно ввести в эксплуатацию до 2027 года, то теперь сроки перенесены на год. Из них к 2028 году 20–25 ГВт пойдёт на обучение передовых ИИ-систем в нескольких локациях. Эксперты расходятся в оценках, но даже если эти цифры приблизительно верны, удовлетворить потребности ИИ в энергии будет нелегко. По прогнозам Национальной лаборатории им. Лоуренса в Беркли (LBNL) при Министерстве энергетики США, в 2028 году ЦОД разных типов потребуется 74–132 ГВт. При этом отмечается, что за последний год КНР ввела в эксплуатацию более 400 ГВт генерирующих мощностей, а в США речь идёт лишь о нескольких десятках гигаватт. Как отмечают в компании, строить соответствующую энергетическую инфраструктуру трудно, поскольку приходится добиваться «дублирующих» разрешений на местном уровне, уровне штатов и федеральном уровне. Дополнительно необходимы разрешения на линии электропередачи, возможны задержки с подключением объектов к сети. Anthropic уже внесла ряд предложений, в основном связанных с сокращением регулирования и количества разрешений в целом — что вполне соответствует новому плану администрации США. Среди предложений — разрешить арендовать земли Министерства обороны (DoE) и Министерства энергетики США (DoE) для строительства дата-центров. Ещё при прошлом президенте власти поручили им рассмотреть возможность выдачи участков для ЦОД. Работы продолжились и при новой администрации, в апреле объявлено о выборе 16 площадок, но официально ни одного проекта ещё не анонсировали. Правда, попутно администрация отказалась от проектов «зелёной» энергетики и зачем-то уволила специалистов DoE по ЛЭП. Дополнительно Anthropic призывает ускорить пересмотр Закона о национальной политике в области охраны окружающей среды (NEPA), провести реформы, касающиеся сетевых соединений и создать магистрали передачи электроэнергии в интересах страны. Также необходимо ускорить выдачу разрешений на использование геотермальной, газовой и атомной энергетики, нарастить национальное производство важнейших компонентов электросетей и турбин, а также обучить рабочих. В целом предложения походят на прошлогодние рекомендации OpenAI для правительства. Стоит отметить, что крупнейшие обучающие кластеры Anthropic управляются её ключевым инвестором в лице AWS. Облачный гигант в рамках Project Rainier создаёт для Anthropic масштабный вычислительный кластер с чипами Trainium2, размещёнными сразу в нескольких ЦОД. Поскольку OpenAI намерена развернуть часть кампусов Stargate в ОАЭ, руководство Anthropic неохотно признало, что компании тоже придётся пойти на сотрудничество с ближневосточными режимами, иначе компания просто не выдержит конкуренции.

24.07.2025 [18:22], Сергей Карасёв

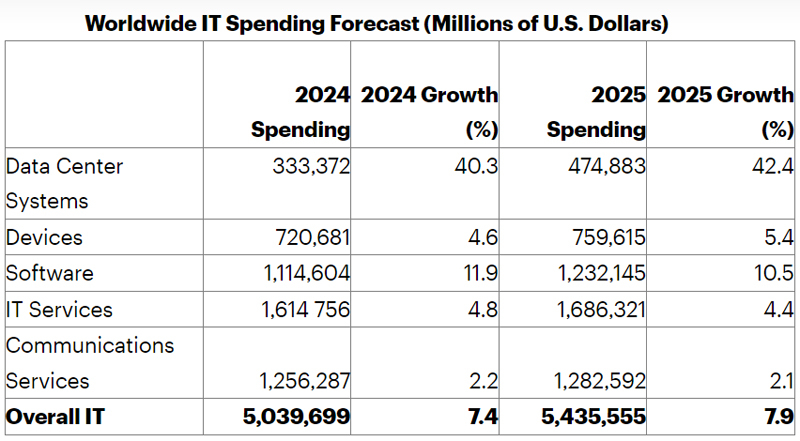

Gartner: объём мирового IT-рынка в 2025 году превысит $5,4 трлн, а его основным драйвером станут ИИ ЦОДКомпания Gartner обнародовала свежий прогноз по глобальному IT-рынку на 2025 год. Аналитики полагают, что отрасль сохранит положительную динамику, а самые высокие темпы роста покажет сегмент дата-центров благодаря активным закупкам оборудования для решения ресурсоёмких задач ИИ. В исследовании рассматриваются такие сегменты, как ЦОД, электронные устройства, ПО корпоративного класса, IT-сервисы и телекоммуникационные сервисы. По оценкам, в 2024 году суммарные расходы на мировом IT-рынке составили $5,04 трлн, что на 7,4 % больше по отношению к предыдущему году. В 2025-м, как ожидается, темпы роста увеличатся до 7,9 %, а итоговый результат составит $5,44 трлн. Самым крупным сектором отрасли остаются IT-сервисы с выручкой на уровне $1,61 трлн в 2024 году. Далее идут телекоммуникационные сервисы, которые принесли $1,26 трлн. Приблизительно $1,11 трлн обеспечил софт корпоративного класса, $720,68 млрд — электронные устройства. Расходы в области ЦОД зафиксированы в размере $333,37 млрд.

Источник изображения: Gartner Gartner полагает, что в 2025 году все рыночные сегменты продемонстрируют прибавку. В частности, в области IT-сервисов ожидается увеличение выручки на 4,4 % — до $1,69 трлн. Телекоммуникационные сервисы принесут $1,28 трлн с ростом на 2,1 % по отношению к 2024 году. В области корпоративного ПО ожидается увеличение продаж на 10,5 % — до $1,23 трлн. Электронные устройства обеспечат вклад в $759,62 млрд — плюс 5,4 % год к году. В области дата-центров прогнозируется рост на уровне 42,4 %, а итоговая сумма составит около $474,88 млрд. Аналитики отмечают, что в 2025 году темпы роста расходов на ПО и сервисы замедлятся в связи с экономическими неопределённостями. Вместе с тем продажи серверов для ИИ-задач, которые в 2021 году находились практически на нулевой отметке, к 2027 году в денежном выражении в три раза превзойдут продажи традиционных систем.

21.07.2025 [20:10], Руслан Авдеев

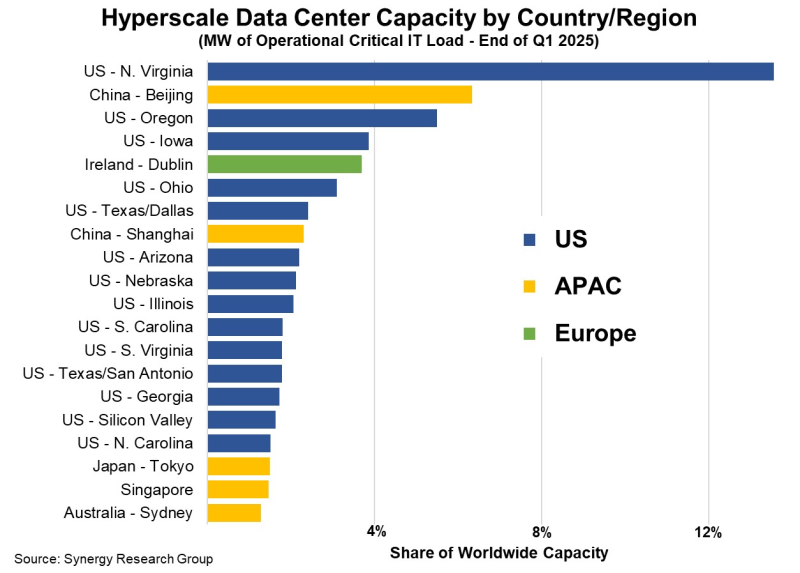

Амстердам и Франкфурт выбыли из первой двадцатки локаций гиперскейлеровНовые данные экспертов Synergy Research Group показывают, что 62 % текущей IT-мощности ЦОД гиперскейлеров приходится всего на 20 регионов, это ряд штатов США и крупных городских агломераций. Так, только на Северную Вирджинию и «Большой Пекин» приходится 20 % от общемирового объёма. За ними следуют штаты Орегон и Айова, Дублин (Ирландия), штат Огайо, Даллас (Техас) и Шанхай (КНР). Из 20 крупнейших рынков ЦОД гиперскейлеров 14 находятся в США, 5 — в Азиатско-Тихоокеанском регионе (Китае (Пекин и Шанхай), Австралии, Японии, Сингапуре) и лишь 1 — в Европе. На вторую двадцатку рейтинга приходится ещё 17 % рынка, причём в этом случае более заметную роль играют площадки за пределами США. Так, Амстердам и Франкфурт ранее входили в первую двадцатку рынка, но недавно ослабили позиции. Лидерство США на первых 20 позициях рейтинга обусловлено тем, что 60 % мировых гиперскейлеров, включая четыре крупнейших, находятся в Штатах. Кроме того, на страну приходится почти половина всех доходов рынка облачных вычислений в нескольких ключевых сегментах. Доминировать по ключевым показателям, вероятно, продолжат США и Китай, хотя более заметную роль начинают играть и некоторые перспективные рынки «второго эшелона». Исследование основано на анализе парка дата-центров 20 крупнейших мировых компаний, стоящих за облачными и интернет-сервисами, включая крупнейших операторов SaaS/IaaS/PaaS, поиска, социальных сетей, электронной коммерции и игровой индустрии. Наиболее крупные ЦОД у Amazon, Microsoft и Google. Помимо значительного присутствия в США, каждая из компаний имеет несколько ЦОД во многих других странах мира. В целом на тройку лидеров приходится 58 % мощностей гиперскейлеров. За лидерами следуют Meta/Facebook, Alibaba, Tencent, Apple, ByteDance и иные «малые гиперскейлеры».

Источник изображения: Synergy Research Group Прогнозы Synergy основаны на отслеживании проектов гиперскейлеров по созданию дата-центров. Всего известно о 535 объектах, которые находятся на разных стадиях планирования, строительства или оснащения. По данным Synergy, на выбор локации для ЦОД влияет близость к клиентам, доступность и стоимость недвижимости и электроэнергии, наличие сетевой инфраструктуры, простота ведения бизнеса, местные финансовые стимулы, политическая стабильность и минимум последствий стихийных действий. По данным Synergy, в условиях стремительного роста спроса на ИИ-технологии и инфраструктуру, всё более важным критерием становится доступность электроэнергии. Это часто снижают конкурентоспособность крупных экономических мировых хабов вроде Лондона, Нью-Йорка и Франкфурта, в то время как относительно малонаселённые штаты США вроде Орегона, Айовы и Небраски выигрывают в силу местной специфики и позиции властей, желающих привлечь больше инвестиций. Хотя прогнозы компании показывают, что Северная Вирджиния останется крупнейшим рынком гиперскейлеров в США, интерес будет всё больше смещаться в сторону Юга и Среднего Запада США. За пределами США рост рынков ЦОД ожидается в Индии, Австралии, Малайзии, Испании и Саудовской Аравии. Год назад Synergy сообщала, что ключевыми рынками ЦОД гиперскейлеров остаются Северная Вирджиния, Пекин и Дублин. В конце июня 2025 года она же опубликовала исследование, согласно которому у гиперскейлеров есть уже 1,2 тыс. дата-центров, а через пять лет они будут доминировать на рынке ЦОД.

15.07.2025 [09:34], Руслан Авдеев

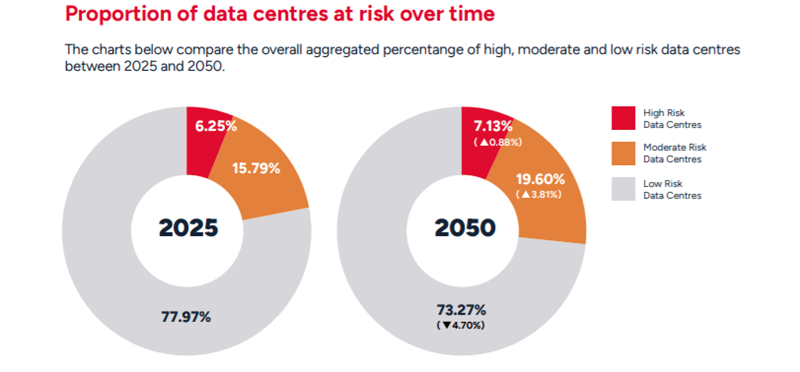

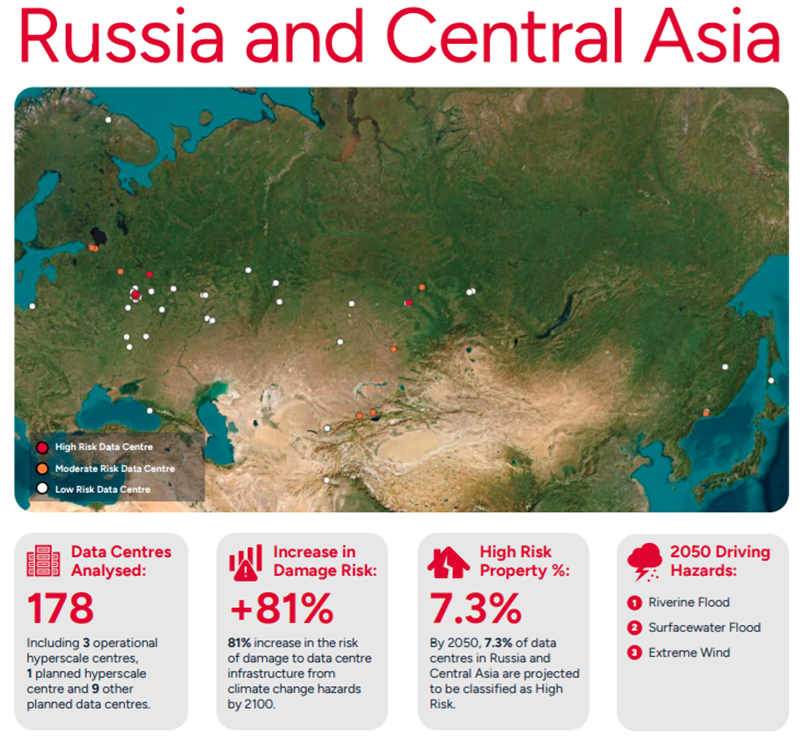

Земля становится всё менее дружелюбной для ЦОДСогласно отчёту XDI Systems, дата-центрам всё больше угрожают климатические изменения. В документе 2025 Global Data Centre Physical Climate Risk and Adaptation Report проанализированы данные 8868 дата-центров по всему миру. В результате установлено, что климатические риски — реальная проблема не только для будущих поколений, но и для ныне живущих, сообщает Datacenter Dynamics. XDI использовала данные ресурса Data Center Map для расчёта физических и климатических рисков для планируемых, строящихся и действующих ЦОД. Речь идёт о восьми угрозах, связанных с изменениями климата в рамках сценария с высоким уровнем выбросов парниковых газов в 2025–2100 гг.: речные наводнения, затопление поверхностными водами, прибрежные затопления, ураганные ветры, лесные пожары, выветривание или эрозия из-за льда, тропические циклоны и движения грунта. Наиболее существенными угрозами названы речные наводнения, способные навредить зданиями, электронике и энергосистемам, а также прибрежные затопления, которые могут повредить здания и кабельную инфраструктуру.

Источник изображения: XDI Systems Полученные данные свидетельствуют, что сейчас 6,25 % ЦОД входят в зону высокого риска, 15,79 % — умеренного риска, а ещё 77,9 % — низкого. Впрочем, к 2050 году доля ЦОД из зоны высокого риска увеличится до 7,13 %, умеренного — 19,6 %, ещё 73,27 % — останутся в границах низкого. Согласно отчёту, к 2050 году места компактного размещения многочисленных ЦОД вроде Нью-Джерси, Гамбурга, Шанхая, Токио, Гонконга, Москвы, Бангкока и др., как ожидается, столкнутся со значительными климатическими рисками — от 20 % до 64 % ЦОД в этих регионах станут крайне уязвимы для угроз, так или иначе связанных с климатическими изменениями. В число наиболее уязвимых входит и Азиатско-Тихоокеанский регион (АТР), лидирующий по темпам расширения парка ЦОД. В 2025 году более 10 % дата-центров в АТР уже будут входить в зону высокого риска, а к 2050 году этот показатель может вырасти до 12 %.

Источник изображения: XDI Systems В США из 3382 подвергнутых оценке ЦОД более 6 % к 2050 году станут подвержены высокому риску, но в некоторых штатах речь будет идти уже о 20 %. В Вирджинии, являющейся крупнейшим хабом ЦОД в мире, этот показатель составит 3,21 %. Сейчас же только 16 из 529 имеющихся ЦОД находятся в зоне высокого риска. Согласно отчёту, уже принятые меры повышения надёжности ЦОД значительно снизили климатические риски в будущем. Так, количество ЦОД в зоне высокого риска сократилось с 632 до 175, среднего — с 1738 до 511. В целом риск повреждения инфраструктуры ЦОД упал на 74 %. Впрочем, в отчёте признаётся, что структурная адаптация ЦОД — не панацея из-за важности внешних систем. Зависимость от доступа к электросетям, поставок топлива и доступности площадки означает, что надёжности самих ЦОД будет мало. О растущих климатических рисках предупреждает и Verisk Maplecroft. Большинство из 100 крупнейших кластеров ЦОД в мире подвержены, например, жаре и засухам, способным влиять на их работу. Необходимость в более активном охлаждении дата-центров приведёт к резкому росту проблем, связанных с острой нехваткой чистой воды и доступностью электроэнергии.

14.07.2025 [16:29], Руслан Авдеев

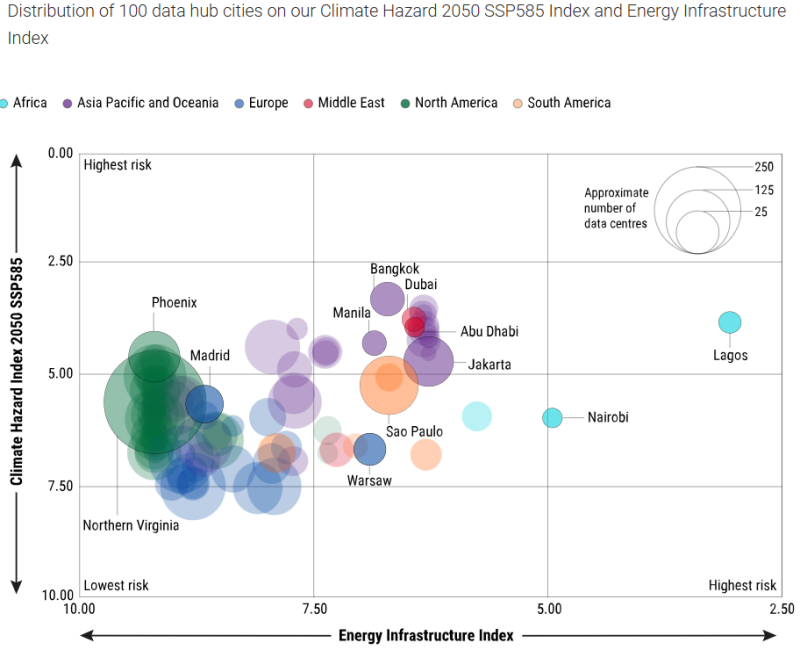

Горячая пора: изменение климата угрожает стабильности работы дата-центровСотня ведущих мировых хабов ЦОД может пострадать от глобального потепления, поскольку растущие требования к охлаждению увеличивают стоимость эксплуатации и потребление воды. Более того, отключения оборудования из-за перегрева будут происходить всё чаще, сообщает The Register со ссылкой на данные Verisk Maplecroft. Компания, занимающаяся анализом рисков, способных повлиять на мировые бизнесы и инвесторов, выпустила доклад, посвящённый проблеме возможного перегрева ЦОД в будущем. Дело в том, что значительные части Европы страдают от рекордной жары. Впрочем, выводы касаются в первую очередь конца десятилетия и более позднего периода. Компания отмечает, что ЦОД обычно комплектуются резервными источниками питания вроде генераторов для обеспечения энергией в случае отключения магистральных линий электропередачи. При этом водоснабжение и энергоэффективность регулярно повышаются. Тем не менее, эксперты пришли к выводу, что надёжность многих дата-центров может оказаться под вопросом в период температурных скачков и роста спроса на ИИ-сервисы, хранилища данных и облачные вычисления.

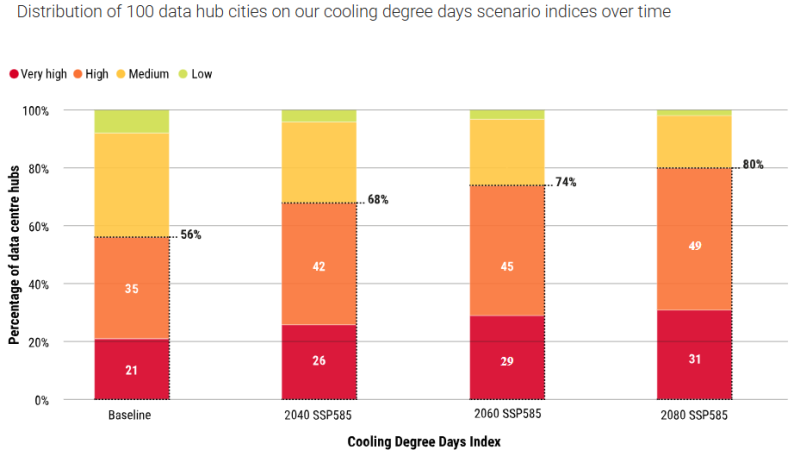

Источник изображения: Maplecroft В Maplecroft утверждают, что для 56 из 100 ведущих хабов ЦОД характерен «высокий» или «очень высокий» риск по индексу Cooling Degree Days (CDD), который отражает частоту и интенсивность превышения температурных порогов, требующих активного охлаждения строений. При наихудшем сценарии SSP585 от CMIP6, предполагающем высокие выбросы парниковых газов, проблемы коснутся 68 хабов к 2040 году, и до 80 — к 2080 году. В любом случае, ¾ мировых ЦОД будут требовать всё большего охлаждения на более длительные сроки каждый год, в результате это приведёт к повышению затрат воды и электроэнергии. 100 ключевых хабов ЦОД в 2030–2080 гг. столкнутся с увеличением на 83 % количества дней, когда будет требоваться активное охлаждение. Maplecroft также отмечает, что спрос на электроэнергию со стороны дата-центров уже становится проблемой в некоторых странах и регионах мира вроде США, Ирландии и Сингапура. Кроме того, средний дата-центр, по данным исследования, использует около 1,4 тыс. м3 воды в день, и расход будет только расти по мере роста температур. Прогнозируется, что 52 % крупнейших хаба ЦОД к 2030 году будут в зонах с ограниченным доступом к питьевой воде, поэтому её нехватка может стать серьёзной косвенной угрозой для компаний, пользующихся такими дата-центрами.

Источник изображения: Maplecroft На ЦОД, по данным Международного энергетического агентства (IEA), уже приходится около 1,5 % мирового спроса на электричество, но к 2030 году этот показатель, вероятно, вырастет вдвое, до 3 %. 40 % этой энергии, по словам Maplecroft сегодня, тратится системами охлаждения, но и этот показатель должен вырасти по мере развития глобального потепления. В целом, в будущем меняющийся климат будет всё больше влиять на стареющие сети энергоснабжения и дата-центры, даже находящиеся на рынках с «низким» уровнем риска. Прогнозирование того, где именно такие риски будут максимальными — стратегическая проблема для всех мировых организаций, выступающих операторами или пользователями ЦОД. Как заявляют в Maplecroft, дата-центры теперь формируют «цифровой костяк» бизнеса, поэтому необходимо понимать и предвидеть все риски, способные повлиять на надёжность работы оборудования. Это особенно важно в свете инициатив, продвигаемых на высшем государственном уровне. Так, в июне сообщалось, что Евросоюз ограничит использование воды дата-центрами в рамках плана по повышению устойчивости всего блока к засухам и улучшению качества воды.

12.07.2025 [17:08], Руслан Авдеев

Нет чипов — нет ЦОД: строящиеся ради ИИ электростанции могут так и не пригодитьсяСогласно докладу London Economics International (LEI), хотя ИИ ЦОД требуют всё больше энергии, всё ещё нельзя точно сказать, насколько целесообразно строить много электростанций и ЛЭП для них — не исключено, что производители чипов попросту не справятся с поставками ускорителей, сообщает The Register. О «прожорливости» ИИ ЦОД говорят достаточно давно. Так, Deloitte Insights предсказывает, что к 2035 году общий объём потребляемой энергии дата-центрами в США увеличится в пять раз. Для их поддержки необходимо построить множество новых электростанций и обновить энергосети. Тем не менее, есть риск, что рост ЦОД не достигнет прогнозируемого уровня, а станции и ЛЭП окажутся невостребованными. При этом немалые расходы на такое масштабирование энергетической инфраструктуры придётся нести другим клиентам. London Economics International (LEI) по запросу SELC (Southern Environmental Law Center), известной своими тяжбами с xAI по вопросам экологии, подготовила исследование рынка энергетики и ЦОД в США. LEI пришла к выводу, что прогнозировать будущий спрос на электричество довольно трудно, в результате компании заведомо завышают его. Например, строители ЦОД буквально дублируют заявки на подключение ЦОД в разных юрисдикциях, что усложняет реальную оценку спроса. Впрочем, это не главное. Основная проблема в том, что для столь масштабного развития ИИ-инфраструктуры может попросту не хватить чипов. Если ЦОД не удаётся ввести в эксплуатацию из-за нехватки компонентов, то и лишние энергетические мощности не понадобятся. По словам авторов доклада, если все проекты ЦОД, запланированные к постройке в США в 2025–2030 гг., будут реализованы, то 90 % глобального прироста поставок ИИ-чипов в тот же период придётся на Соединённые Штаты. Такой сценарий совершенно не реалистичен, поскольку сегодня на США приходится менее 50 % спроса на полупроводники. Наращивать закупки ИИ-чипов намерены и другие страны. Кроме того, сама политики новой администрации США тормозит развитие данного сегмента. В LEI пришли к выводу, что риск построить слишком много энергомощностей выше, чем слишком мало. При этом ошибка прогнозирования может дорого обойтись, а в первую очередь пострадают существующие клиенты энергокомпаний. Строго говоря, энергокомпании США уже повышают тарифы. По данным The Financial Times, такое решение приняли National Grid и Northern Indiana Public Service Company. А Reuters сообщила, что PJM Interconnection, которая обслуживает Аллею дата-центров в Вирджинии, рассчитывает уже этим летом увеличить счета более чем на 20 %.

07.07.2025 [15:11], Руслан Авдеев

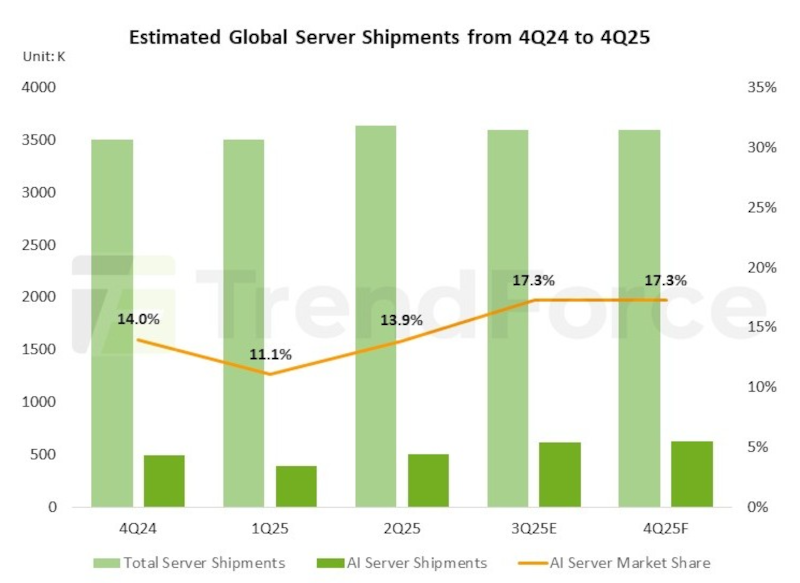

Пошлины США и геополитическая напряжённость притормозили рост поставок ИИ-серверов в 2025 годуКлючевые облачные провайдеры из США продолжают оставаться главными драйверами роста рынка ИИ-серверов. Устойчивый спрос поддерживают и операторы ЦОД «второго уровня», а также суверенные облачные проекты в Европе и на Ближнем Востоке — но в расчёт приходится принимать и негативные факторы, сообщает TrendForce. Впрочем, если спрос со стороны американских облачных гигантов и OEM-клиентов сохранится, поставки в процентном отношении в 2025 году сохранят двузначный рост. Тем не менее, как сообщает агентство, геополитическая напряжённость и экспортные ограничения со стороны США, негативно влияющие на китайский рынок, уже заставили TrendForce частично пересмотреть прогноз. Сейчас рост мировых поставок ИИ-серверов в годовом исчислении ожидается на уровне 24,3 %. В 2025 году Microsoft сохраняет фокус на закупках ИИ-серверов в ущерб системам общего назначения. В первую очередь используются ИИ-ускорители NVIDIA. Прогресс в разработке собственных ASIC идёт довольно медленно. Прогнозируется, что чипы Maia нового поколения начнут выпускать в 2026 году. Meta✴, тем временем, нарастила спрос на серверы общего назначения, в основном на базе платформ AMD, после завершения строительства новых дата-центров. Впрочем, компания работает и над собственными решениями, включая ASIC. Ожидается, что поставки чипов MTIA вырастут вдвое к 2026 году. Google отметила рост спроса на серверы, вызванный потребностями клиентов в создании суверенных облаков и завершением строительства новых ЦОД в Юго-Восточной Азии. Компания уже начала массовое внедрение ускорителей TPU v6e, ставших мейнстримом в I половине 2025 года. AWS также уделяет немало внимания собственному ускорителю Tranium 2. Компания уже начала разработку чипов Trainium 3, но их массовое производство начнётся, вероятно, только в 2026 году. Благодаря расширению платформы Tranium и активной внутренней ИИ-стратегии, AWS, вероятно, вдвое увеличит поставки собственных ASIC в 2025 году, став по этому показателю лидером среди американских облачных провайдеров.

Источник изображения: TrendForce Среди облачных гигантов Oracle выделяется покупкой готовых ИИ-серверов, а также серверов для работы с in-memory базами данных. В текущем году компания намерена более активно развёртывать инфраструктуру ИИ-серверов и интегрировать собственные облачные базы данных с ИИ-приложениями. Увидев запрос на суверенные облака в США, компания также увеличила спрос на решения NVIDIA GB NVL72. На II половину года многие OEM-производители пересматривают рыночные стратегии из-за изменений международной тарифной политики, инициированной США. Сегодня TrendForce считает, что суммарные поставки серверов (как для ИИ, так и общего назначения), вырастут год к году на 5 %, что в целом соответствует предыдущим прогнозам. В феврале уже сообщалось, что эксперты прогнозируют охлаждение рынка ИИ-серверов в 2025 году. Впрочем, как утверждалось, даже в таких условиях он может превысить 30 % — Microsoft, Meta✴, Amazon и Google готовы увеличить капитальные затраты на ИИ-инфраструктуру. Уже тогда ожидалось, что это будет способствовать поддержке спроса на ИИ-серверы.

07.07.2025 [10:15], Руслан Авдеев

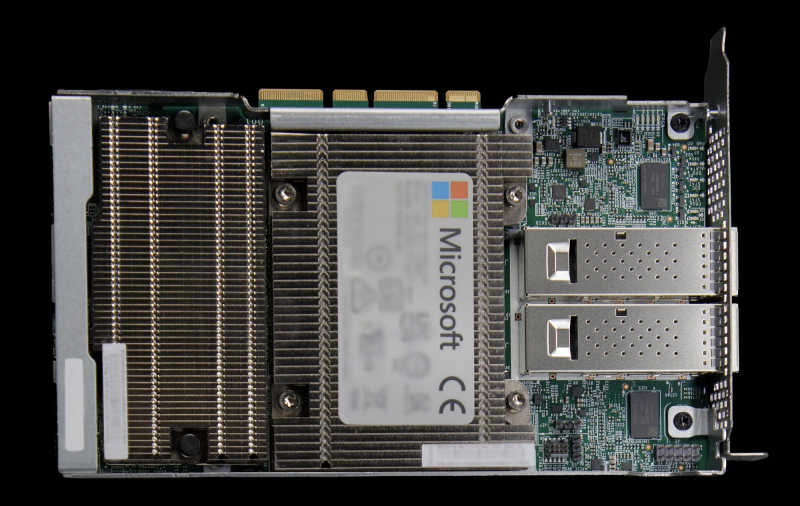

DPU-революция так и не состоялась, но развитие ИИ может изменить ситуациюВ 2013 году AWS представила инстансы EC2 C3, вскользь упомянув о расширенных сетевых возможностях благодаря появлению Intel Virtual Function. Позже компания пояснила, что кастомные сетевые адаптеры позволили перенести на них часть нагрузок вроде межсетевого экрана, что высвободило ресурсы серверов. Данное решение оставалось нишевым, но развитие ИИ может всё изменить, сообщает The Register. Решение нашло отклик и у других гиперскейлеров. Они начали создавать собственные SmartNIC или DPU. Mellanox в 2017 году представила DPU BlueField, изначально предназначенный для ускорения перемещения данных All-Flash хранилищ. Чуть позже VMware начала адаптацию своего гипервизора для работы со SmartNIC, предусматривающую запуск сетевых функций на DPU. Потенциал разработки оценила и NVIDIA, которая и приобрела Mellanox, а позже — ещё и Nebulon. В 2021 году Intel вместе с Google разработала Infrastructure Processing Unit (IPU), а годом позже AMD купила разработчика DPU Pensando. В 2022 году VMware представила vSphere Distributed Services Engine, предназначенный для управления SmartNIC и реализации на них распределённого файрвола. Хотя за SmartNIC стояли ключевые игроки IT-отрасли вроде VMware, Intel, AMD и NVIDIA, у каждой из которых было немало клиентов из сферы дата-центров, никакой революции с массовым применением DPU не произошло. VMware признала, что Distributed Services Engine не получил всеобщего признания, а эксперты отрасли подчеркнули, что основными потребителями DPU являются AWS и Microsoft Azure, сдающие мощности конечным заказчикам. ⅔ развёртываний DPU и SmartNIC приходится именно на этих двух гиперскейлеров, а за пределами облачного сегмента особенного прогресса нет.

Источник изображения: Microsoft Впрочем, намечаются и новые сценарии применения DPU, например — в Ethernet-коммутаторах или даже в качестве замены CPU. Потенциально это поможет расширить клиентскую базу. Например, Cisco применяет DPU в «защитных» продуктах Hypershield и смарт-коммутаторах N9300, а первыми DPU в свои коммутаторы CX 1000 внедрила Aruba ещё в 2021 году. Но такие продукты массовыми так и не стали. Ситуацию может изменить стремительное развитие ИИ-технологий. Недавно аналитики Gartner представили «эталонную» архитектуру для работы с ИИ на периферии и в Kubernetes-средах. В обоих случаях рекомендуется использовать DPU. Аналогичный подход в архитектуре для ИИ-облаков поддерживает и NVIDIA. Red Hat тоже поддержала идею использования DPU для виртуальных коммутаторов, балансировщиков, межсетевых экранов, для оптимизации работы баз данных или аналитических нагрузок за счёт прямого взаимодействия с NVMe и даже для инференса. Так, в OpenShift скоро появится DPU Operator. Пять лет назад Fungible объявила, что DPU должны стать «третьим сокетом» наравне с CPU и GPU, а через два года она была куплена Microsoft. И ей ещё повезло, потому что, например, Kalray оказалась вынуждена продать часть своего бизнеса. Возможно, в жизни этой компании и других стартапов наступит светлая полоса — революция в сфере ИИ может привести и к революционному развитию DPU. |

|