Материалы по тегу: ipo

|

21.06.2024 [16:09], Руслан Авдеев

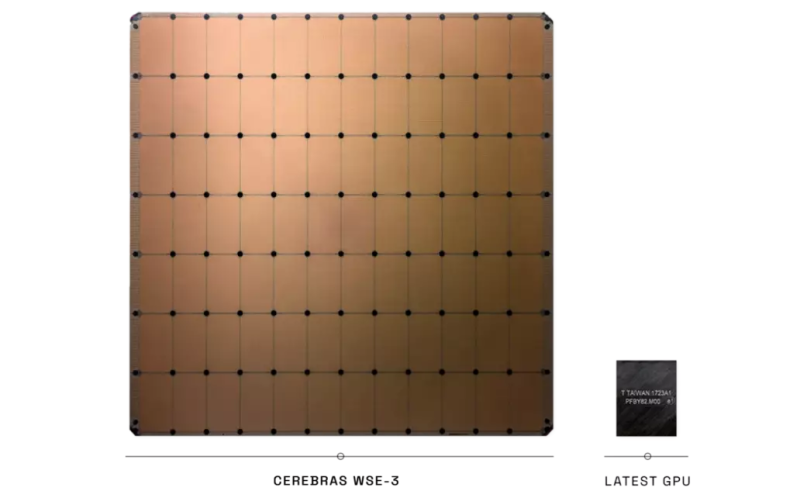

Производитель гигантских ИИ-суперчипов Cerebras Systems готовится к IPOСтартап Cerebras Systems Inc., выпускающий передовые ИИ-чипы и конкурирующий с NVIDIA, по слухам, подал регуляторам США документы для выхода на биржу Nasdaq. По данным Silicon Angle, IPO должно состояться позже в 2024 году. Компания выпускает специализированные и весьма производительные ИИ-чипы размером с кремниевую пластину. У NVIDIA немного конкурентов на мировом рынке, но Cerebras — как раз из их числа. Новейший флагманский чип компании WSE-3 был анонсирован в марте, ему предшествовала модель WSE-2, дебютировавшая в 2021 году. Ожидается, что WSE-3 станет доступен до конца текущего года. Cerebras говоит, что WSE-3 имеет в 52 раза больше ИИ-ядер, чем ускоритель NVIDIA H100. Чип будет доступен в составе модуля CS-3 размером с небольшой холодильник с интегрированной системой охлаждения и блоком питания. WSE-3 имеет пиковое быстродействие 125 Пфлопс в разреженных FP16-вычислениях. В компании утверждают, что таких характеристик более чем достаточно для конкуренции с лучшими ускорителями NVIDIA, а её чипы не только быстрее, но и энергоэффективнее. Статус компании, похоже, действительно способной конкурировать NVIDIA, должен привлечь внимание инвесторов. Например, с началом эры ИИ акции NVIDIA выросли почти на порядок, поэтому не исключено, что и Cerebras ожидает впечатляющий успех. По имеющимся данным, Cerebras уведомила регуляторов в Делавэре, где компания официально зарегистрирована, о намерении предложить в ходе ожидающегося раунда инвестиций привилегированные акции с большой скидкой. Хотя в самой Cerebras не комментируют слухи об IPO, Bloomberg сообщил, что компания выбрала Citigroup в качестве ведущего банка для первичного листинга. В Bloomberg отмечают, что IPO состоится не раньше II половины 2024 года, а руководство рассчитывает на оценку не менее $4 млрд, которую компания получила после последнего раунда финансирования серии F, позволившего привлечь $250 млн в 2021 году.

21.03.2024 [18:27], Сергей Карасёв

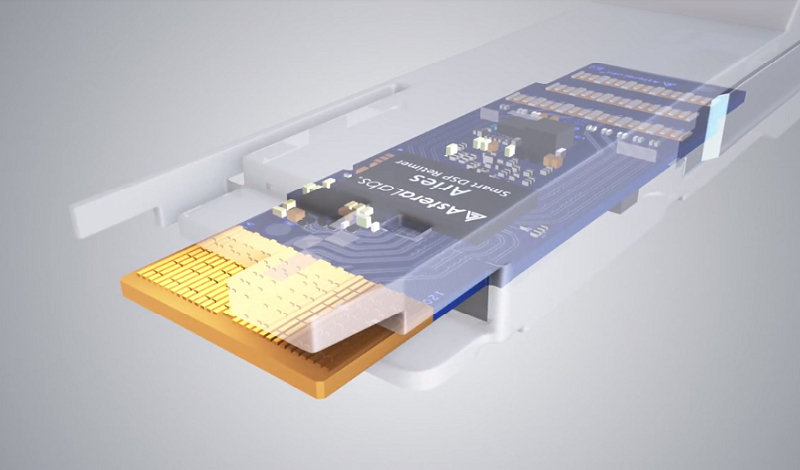

Astera Labs привлекла более $700 млн в ходе IPO, а оценка компании выросла до $5,5 млрдКомпания Astera Labs провела первичное публичное размещение акций (IPO) на бирже Nasdaq. Стоимость ценных бумаг составила $36, что значительно выше ранее объявленного диапазона в $27–$30. В результате Astera Labs смогла привлечь приблизительно $712,8 млн. По итогам IPO рыночная стоимость компании оценивается в $5,5 млрд. О том, что Astera Labs намерена выйти на биржу, стало известно в начале февраля 2024 года. Позднее стартап направил документы об IPO в Комиссию по ценным бумагам и биржам США (SEC), а затем раскрыл подробности размещения. IPO проведено при поддержке Morgan Stanley, JP Morgan, Barclays, Deutsche Bank Securities, Evercore ISI, Jefferies, Needham & Company, Stifel, Craig-Hallum Capital Group, Roth Capital Partners, Loop Capital Markets и Siebert Williams Shank.

Источник изображения: Astera Labs Как теперь сообщается, в рамках IPO предложены 19,8 млн обыкновенных акций. Из них 16 788 903 бумаги реализованы непосредственно Astera Labs, а ещё 3 011 097 акций — акционерами компании. Кроме того, андеррайтеры получили 30-дневный опцион на приобретение до 2 970 000 дополнительных обыкновенных акций у Astera Labs по цене первоначального публичного размещения (за вычетом андеррайтинговых скидок и комиссий). Бумаги уже начали торговаться на Nasdaq под тикером ALAB. Стоимость ценных бумаг Astera Labs по итогам первого дня торгов достигла $62,03, что соответствует росту примерно на 72 % по сравнению с начальной ценой размещения. Это свидетельствует о высоком интересе инвесторов к компании на фоне стремительного развития технологий ИИ. Astera Labs проектирует решения, позволяющие серверным компонентам обмениваться данными с высокой скоростью. Компания предлагает решения PCIe, CXL и Ethernet.

09.03.2024 [13:51], Сергей Карасёв

Astera Labs рассчитывает привлечь в ходе IPO более $500 млнСтартап Astera Labs поделился подробностями о процедуре первичного публичного размещения акций (IPO), осуществить которую планируется в ближайшее время. Компания рассчитывает привлечь свыше $500 млн и получить оценку приблизительно $4,0–$4,5 млрд. Информация о планах Astera Labs по выходу на биржу появилась в начале февраля 2024 года. Тогда говорилось, что процедура может состояться в марте. Позднее стартап направил документы об IPO в Комиссию по ценным бумагам и биржам США (SEC). И вот теперь раскрыты детали об этом процессе.

Источник изображения: Astera Labs Предложение включает 14 788 903 обыкновенные акции, которые предоставит собственно Astera Labs, и 3 011 097 обыкновенных ценных бумаг, которые будут проданы некоторыми из существующих акционеров компании. Таким образом, общий объём размещения составляет 17 800 000 акций. Ожидается, что цена бумаг в ходе IPO окажется на отметке $27–$30. В случае размещения по верхней границе указанного диапазона Astera Labs сможет получить до $534 млн. Кроме того, андеррайтеры будут иметь 30-дневный опцион на приобретение до 2 670 000 дополнительных обыкновенных акций у Astera Labs по цене первоначального публичного размещения. Бумаги начнут торговаться на Nasdaq Global Select Market под тикером «ALAB». Помощь в осуществлении IPO окажут Morgan Stanley, JP Morgan, Barclays, Deutsche Bank Securities, Evercore ISI, Jefferies, Needham & Company, Stifel, Craig-Hallum Capital Group, Roth Capital Partners, Loop Capital Markets и Siebert Williams Shank.

22.02.2024 [13:50], Сергей Карасёв

Astera Labs выйдет на биржу на фоне роста продаж решений для дата-центровСтартап Astera Labs, основанный в 2017 году, направил в Комиссию по ценным бумагам и биржам США (SEC) заявление о проведении первичного публичного размещения акций (IPO) на фондовой бирже Nasdaq. Предполагается, что компания получит оценку приблизительно $4 млрд. Astera Labs проектирует специализированные изделия для дата-центров на базе PCIe, CXL и Ethernet. О том, что Astera Labs намерена провести IPO, стало известно в начале февраля 2024 года. Говорилось, что соответствующие переговоры ведутся с банками Morgan Stanley и JPMorgan Chase. Выход на биржу может состояться уже в марте. Стартап заявляет, что за время своего существования он отгрузил миллионы чипов гиперскейлерам. Среди клиентов Astera Labs значатся ведущие поставщики облачных услуг, включая Amazon Web Services (AWS) и Microsoft Azure.

Источник изображения: Astera Labs Благодаря высокому спросу на продукцию выручка стартапа в 2023 году выросла на 44,9 % по сравнению с предыдущим годом, достигнув $115,8 млн. Вместе с тем убытки удалось сократить с $58,3 млн до $26,3 млн. После выхода на биржу Astera Labs намерена заняться расширением продуктового ассортимента. В документах, направленных в SEC, компания заявляет, что с целью укрепления положения на рынке рассмотрит различные варианты стратегических инвестиций и возможность поглощения других разработчиков.

06.02.2024 [10:21], Сергей Карасёв

Astera Labs планирует провести IPO в марте, получив оценку около $4 млрдКомпания Astera Labs, по сообщению ресурса The Information, планирует провести первичное публичное размещение акций (IPO) в марте нынешнего года. Предполагается, что в рамках данной процедуры стартап получит оценочную стоимость около $4 млрд. Astera Labs была основана в 2017 году бывшими руководителями корпорации Texas Instruments. Стартап разрабатывает решения, позволяющие серверным компонентам обмениваться данными с высокой скоростью. Компания использует технологии PCIe, CXL и Ethernet.

Источник изображения: Astera Labs Отмечается, что в рамках планируемой процедуры IPO переговоры ведутся с банками Morgan Stanley и JPMorgan Chase. На момент раунда финансирования Series D, когда в 2022 году было привлечено $150 млн, Astera Labs была оценена в $3,15 млрд. В число текущих инвесторов входят Fidelity Management and Research, Atreides Management и Sutter Hill Ventures. Кроме того, долю в компании имеет Intel через своё подразделение Intel Capital. В число клиентов Astera Labs входят два ведущих поставщика облачных услуг — Amazon Web Services (AWS) и Microsoft Azure. В IV квартале 2023 года компания Astera Labs заработала приблизительно $50 млн. Ожидается, что доход по итогам 2024 года составит от $250 млн до $300 млн.

02.02.2024 [22:18], Руслан Авдеев

STT GDC готовится привлечь $1 млрд перед выходом на IPOФонды прямых инвестиций готовятся принять участие в финансировании сингапурского оператора ЦОД Global Data Centers (STT GDC), намеренного привлечь $1 млрд. Datacenter Dynamics сообщает, что раунд инвестиций в бизнес, поддерживаемый суверенным фондом Сингапура Temasek, проведут перед выводом компании на IPO. Несколько фондов уже выбраны для подачи обязывающих заявок. В числе потенциальных инвесторов: Apollo, Blackstone и Stonepeak Partners. Возможность внести деньги предоставили и консорциуму KKR и Singapore Telecommunications. По данным отраслевых источников, заявки должны быть поданы к началу апреля, хотя в самой STT информацию пока не комментируют. Сейчас STT GDC полностью принадлежит фонду Temasek, контролирующему «родительскую» компанию оператора ЦОД — Singapore Technologies Telemedia. Новости о потенциально выходе оператора на IPO впервые появились около года назад. Тогда сообщалось, что компания рассчитывает на оценку бизнеса в $5 млрд. Предполагаемыми площадками для IPO назывались США и Сингапур. В мае выяснилось, что STT GDC искала инвестиции для того, чтобы поднять стоимость бизнеса перед выходом на биржу. Ранее KKR объявила о покупке 20 % доли в ЦОД-бизнесе Singtel, ещё одного крупного сингапурского игрока. STT GDC является одним из крупнейших операторов ЦОД в мире с огромным портфелем из более 170 объектов в 9 странах: Сингапуре, Великобритании (Virtus), Индии, Китае (GDS), Таиланде, Южной Корее, Индонезии, Японии и на Филиппинах. В ноябре 2023 года появилась информация о том, что STT GDC создала совместное предприятие с Basis Bay для открытия двух 20-МВт ЦОД в Малайзии. Первый из них должен заработать уже в этом году.

27.01.2024 [22:18], Сергей Карасёв

Разработчик гигантских ИИ-чипов Cerebras намерен провести IPO во II половине 2024 годаАмериканский стартап Cerebras Systems, занимающийся разработкой чипов для систем машинного обучения и других ресурсоёмких задач, по информации Bloomberg, намерен осуществить первичное публичное размещение акций (IPO) во II половине текущего года. Соответствующие переговоры уже ведутся с консультантами. Cerebras была основана в 2015 году. Она является разработчиком интегрированных чипов WSE (Wafer Scale Engine) размером с кремниевую пластину, которые содержат сотни тысяч тензорных ядер для работы с крупными ИИ-моделями. Компания осуществила несколько раундов финансирования, получив оценку на уровне $4 млрд. В число инвесторов входят Alpha Wave Ventures, Altimeter, Benchmark, Coatue, Eclipse, Moore и VY.

Источник изображения: Cerebras Как сообщает Bloomberg, ссылаясь на информацию, полученную от осведомлённых источников, Cerebras ведёт переговоры о дополнительном привлечении средств в частном порядке перед IPO. Ожидается, что в рамках выхода на биржу оценочная стоимость стартапа превысит $4 млрд. Переговоры на тему публичного размещения акций продолжаются, но окончательное решение по данному вопросу пока не принято. В июле 2023 года Cerebras объявила о создании первого из девяти запланированных ИИ-суперкомпьютеров. Система под названием Condor Galaxy 1 (CG-1) стоимостью $100 млн расположена в Санта-Кларе (Калифорния, США). Она обеспечивает производительность FP16 на уровне 2 Эфлопс. В проекте приняла участие холдинговая группа G42 из ОАЭ. Кроме того, Cerebras сообщила о намерении поддержать пилотный проект Национального исследовательского ресурса по искусственному интеллекту (NAIRR), который реализуется Национальным научным фондом США (NSF). Cerebras предоставит специалистам NAIRR удалённый доступ к вычислительным ресурсам своего суперкомпьютера.

12.12.2023 [13:48], Сергей Карасёв

BlackBerry назначила нового главу и отказалась от IPO бизнеса IoTКомпания BlackBerry объявила об изменении планов по реструктуризации бизнеса. В частности, принято решение отказаться от первичного публичного размещения акций (IPO) группы Интернета вещей (IoT). Кроме того, произошли изменения в высшем руководящем составе. В октябре 2023 года BlackBerry сообщила о намерении разделить бизнес на две части — подразделения кибербезопасности и IoT. Причём вторая структура должна была выйти на биржу в первой половине следующего финансового года. Говорилось, что эти изменения «позволят акционерам отдельно и более эффективно оценивать параметры и потенциал основного бизнеса компании». Но теперь BlackBerry объявила, что в программу реструктуризации внесены изменения. Компания продолжит разделение на два полностью самостоятельных подразделения, как и было задумано раньше. Этот процесс будет включать в себя перераспределение и оптимизацию централизованных корпоративных функций с учётом направлений деятельности каждой их структурных единиц. В перспективе такой подход позволит двум подразделениям работать независимо друг от друга, на прибыльной основе и с положительным денежным потоком. При этом от IPO структуры IoT решено отказаться.

Источник изображения: pixabay.com Вместе с тем BlackBerry назначила нового генерального директора: им стал Джон Джаматтео (John Giamatteo), который с октября 2021 года занимал должность президента подразделения кибербезопасности BlackBerry. Джаматтео имеет более чем 30-летний опыт работы в крупных технологических компаниях. До прихода в BlackBerry он был президентом и директором по доходам McAfee. Кроме того, Джаматтео занимал пост главного операционного директора AVG Technologies, а также различные руководящие должности в Solera, RealNetworks и Nortel Networks. Ричард Линч (Richard Lynch), исполнявший обязанности генерального директора BlackBerry с 4 ноября 2023 года, останется председателем совета директоров компании.

17.11.2023 [13:33], Сергей Карасёв

Alibaba отказалась от выделения облачного бизнеса в самостоятельную публичную компаниюКитайский IT-гигант Alibaba Group Holding в финансовом отчёте за квартал, завершившийся 30 сентября 2023 года, сообщил о том, что не будет выделять облачный бизнес в самостоятельную компанию с последующим выходом на биржу. Причина — ужесточившиеся санкции со стороны США в отношении КНР. Весной нынешнего года Alibaba объявила о намерении провести масштабную реорганизацию, в ходе которой на базе облачных активов планировалось создать отдельную структуру. В дальнейшем Alibaba рассчитывала провести IPO этой компании. Около двух месяцев назад, в середине сентября 2023-го, генеральный директор Alibaba Даниэль Чжан (Daniel Zhang), также возглавлявший облачное подразделение компании, неожиданно подал в отставку. Тогда сообщалось, что его место займёт Эдди Ву (Eddie Wu) — один из соучредителей Alibaba и один из первых её разработчиков. И вот теперь говорится, что планы по трансформации облачного бизнеса пересмотрены.

Источник изображения: Alibaba В финансовом отчёте сказано, что после того, как США расширили свои правила экспортного контроля, чтобы еще больше ограничить поставки в Китай современных компьютерных чипов и оборудования для производства полупроводников, сформировались неопределённости в отношении перспектив подразделения Alibaba Cloud Intelligence Group. Санкции могут негативно повлиять на возможности группы предлагать облачные продукты и услуги и выполнять обязательства по существующим контрактам. Кроме того, ограничивается потенциал модернизации оборудования. «Мы считаем, что полное выделение Cloud Intelligence Group в самостоятельную структуру может не дать желаемого эффекта. Поэтому мы решили не приступать к реализации данного плана, а вместо этого сосредоточимся на разработке модели устойчивого роста для Cloud Intelligence Group в нынешней нестабильной ситуации», — говорится в заявлении Alibaba. По итогам закрытого квартала выручка Alibaba Group составила ¥224,79 млрд ($30,81 млрд), что на 9 % больше прошлогоднего результата. Чистая прибыль оказалась на уровне ¥27,71 млрд ($3,80 млрд). Облачное подразделение Cloud Intelligence Group показало квартальную выручку в размере ¥27,65 млрд ($3,79 млрд), что соответствует росту примерно на 2 % в годовом исчислении.

17.09.2020 [00:39], Владимир Мироненко

Крупнейшее IPO за всю историю софтверной индустрии — Snowflake оценена в $33,6 млрдАкции провайдера услуг хранилища данных для корпоративных клиентов Snowflake начали торговаться в среду на Нью-Йоркской фондовой бирже. Компания привлекла в ходе первичного размещения акций (IPO) порядка $3,36 млрд при оценке её рыночной стоимости в $33,6 млрд. Это было крупнейшее IPO для компании-разработчика программного обеспечения за все время существования софтверной индустрии.

Getty Images Компания Snowflake, основанная в 2012 году, предоставляет специализированное облачное хранилище данных (Data Warehouse), работающее в AWS, Azure и Google. В Snowflake было инвестировано около $1,4 млрд венчурного капитала ещё до IPO, а в феврале в ходе G-раунда на $479 млн компания была оценена в $12,4 млрд. Тогда у компании насчитывалось более 3400 клиентов. К лету оценка стоимости выросла уже до $20 млрд. Snowflake привлекла больше средств, чем изначально планировалось, продав 28 млн акций по $120 за штуку, что превысило целевой диапазон, находившийся в пределах от $100 до $110. Успешному IPO компании способствовало заявление Уоррена Баффета (Warren Buffet) о том, что его инвестиционный бизнес Berkshire Hathaway вложит $250 млн в Snowflake, а также известие о том, что нынешний инвестор Salesforce вкладывает в её акции ещё $250 млн. |

|