Материалы по тегу: анализ рынка

|

27.11.2023 [10:42], Сергей Карасёв

Объём мирового НРС-рынка превысит $100 млрд к 2028 годуАналитики ResearchAndMarkets обнародовали прогноз по глобальному НРС-рынку до 2028 года. Эксперты полагают, что отрасль продолжит демонстрировать устойчивый рост на фоне стремительного развития приложений ИИ и увеличивающейся потребности в обработке больших данных. По оценкам, в 2022-м мировые затраты в сфере НРС достигли $46,2 млрд. В перспективе ожидается показатель CAGR (среднегодовой темп роста в сложных процентах) на уровне 15,5 %. Если этот прогноз оправдается, к 2028-му объём рынка составит около $107,8 млрд.

Источник изображения: Microsoft В 2022 году на НРС-рынке доминировал сегмент аппаратного обеспечения с затратами примерно $23,8 млрд. В данной области также прогнозируется величина CAGR на отметке 15,5 %. Таким образом, к 2028-му расходы на аппаратные решения поднимутся до $55,1 млрд. Вклад в расширение закупок «железа» для НРС-платформ вносят такие отрасли, как производство, оборона, финансовый сектор, здравоохранение, научно-исследовательский сегмент и пр. Ключевыми драйверами рынка ResearchAndMarkets называет приложения с интенсивным использованием данных (ИИ, машинное обучение, аналитика), цифровую трансформацию предприятий, расширение облачного сегмента, правительственные инициативы по развитию высокопроизводительных вычислений и конвергенцию технологий (HPC, ИИ, квантовые и периферийные вычисления). Вместе с тем аналитики указывают и на ряд сложностей, препятствующих росту НРС-рынка. Среди них — высокие затраты на создание инфраструктуры, увеличение энергопотребления, нехватка квалифицированных специалистов и нормативно-правовые вопросы.

23.11.2023 [09:00], Сергей Карасёв

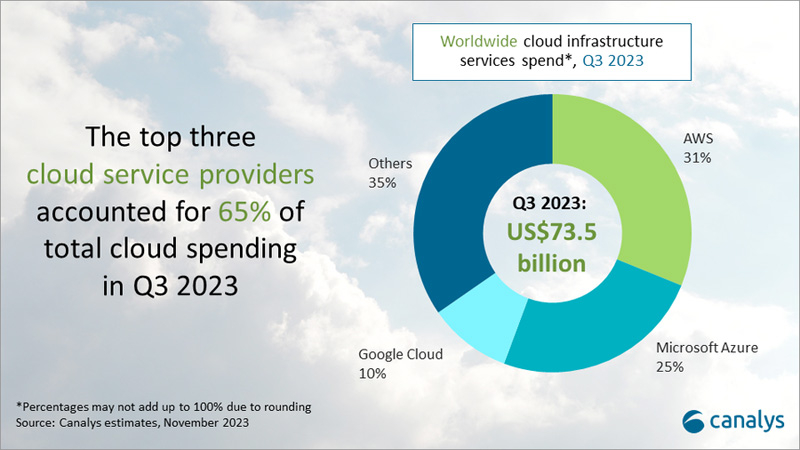

Мировой облачный рынок стабилизируется: квартальные затраты выросли на 16 %Компания Canalys представила результаты исследования глобального облачного рынка в III квартале 2023 года. Аналитики отмечают, что отрасль стабилизируется после макроэкономических потрясений, спровоцировавших сокращение расходов на IT в корпоративном секторе. С июля по сентябрь включительно мировые затраты на облачные сервисы достигли $73,5 млрд, что на 16 % больше прошлогоднего результата. Несмотря на то, что предприятия продолжают оптимизировать общие расходы, сектор облачных технологий начинает проявлять признаки устойчивости, чему отчасти способствует растущий интерес к ИИ.

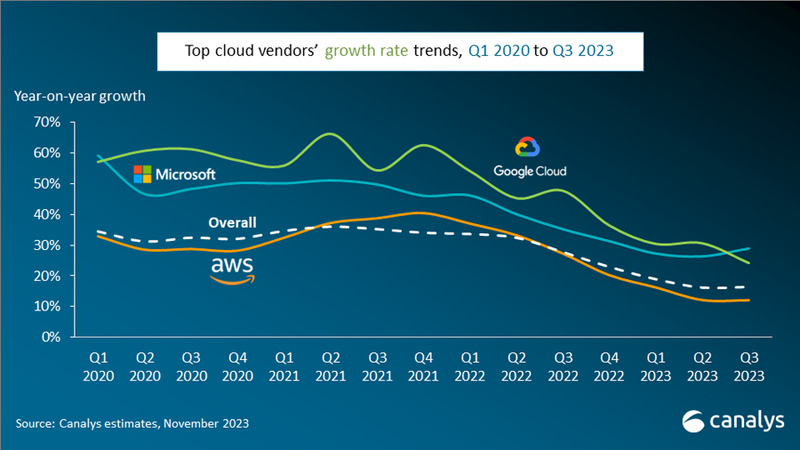

Источник изображений: Canalys В III квартале 2023 года тройка крупнейших поставщиков облачных услуг — Amazon Web Services (AWS), Microsoft Azure и Google Cloud — совокупно увеличила выручку на 20 %, что больше среднего показателя по рынку в целом. На долю названных площадок пришлось 65 % от общего объёма отрасли в денежном выражении. Лидером рынка остаётся AWS с долей приблизительно 31 %. Эта платформа показала рост на уровне 12 % в годовом исчислении, что ниже общеотраслевого значения. AWS раскрыла планы по открытию новых дата-центров в Южной Корее и Малайзии в ответ на растущий спрос на облачные вычисления в этих регионах. Усилия компании по сокращению затрат и повышению эффективности привели к существенному увеличению прибыли в III квартале 2023 года.  На втором месте в рейтинге ведущих облачных провайдеров находится Microsoft Azure с долей около 25 % и ростом на 29 % по сравнению с III четвертью 2022 года. Одним из главных катализаторов для расширения бизнеса Azure стало стремительное развитие ИИ-технологий, в том числе генеративных систем. Microsoft запустила новую программу AI Cloud Partner, которая помогает партнёрам в создании и внедрении решений на основе ИИ, а также в масштабировании бизнеса. Замыкает тройку Google Cloud: доля этой платформы достигла 10 % на фоне роста на 24 % в годовом исчислении. Однако динамика оказалась ниже ожиданий, и это был первый случай, когда темпы роста Google Cloud упали ниже аналогичных показателей Microsoft Azure за последние три года.

22.11.2023 [11:15], Сергей Карасёв

Мировые поставки SSD в 2022 году сократились почти на 11 %, — до 114 млн единицКомпания TrendForce подвела итоги исследования глобального рынка SSD в 2022 году. Несмотря на нормализацию работы каналов поставок и устранение дефицита комплектующих, отгрузки твердотельных накопителей сократились по сравнению с 2021-м на 10,7 %, составив приблизительно 114 млн единиц. В тройку лидеров по поставкам SSD в 2022 году вошли Kingston, ADATA и Lexar с долями соответственно 28 %, 9 % и 8 %. При этом Kingston и ADATA не только сохранили позиции, но и продемонстрировали рост по сравнению с 2021-м. Что касается Lexar, то эта компания стремится увеличить продажи перед предстоящим выходом на биржу. В десятку ведущих игроков мирового SSD-рынка также вошли Kimtigo (8 %), которая усилила позиции в индустриальном и OEM секторах, Netac (6 %), Colorful (5 %), PNY (3 %), Teclast (3 %), Gigabyte (3 %) и Transcend (3 %). Все прочие поставщики SSD сообща контролируют 24 % мировой отрасли.

Источник изображения: Kingston В исследовании говорится, что в 2022 году пять ведущих производителей SSD заняли почти 60 % рынка; причём их доминирующее положение в будущем сохранится. В 2023 году мировая экономика всё ещё находится в тяжёлом положении, но производителям устройств на основе флеш-памяти постепенно сокращают объём запасов благодаря постоянному регулированию закупок. Кроме того, к концу III квартала 2023-го общая рыночная обстановка изменилась на фоне резкого сокращения производства чипов NAND. Крупным поставщикам SSD со значительными финансовыми ресурсами удалось преодолеть кризис: по мнению аналитиков TrendForce, эти участники рынка в обозримом будущем продемонстрируют рост. В технологическом плане активно развиваются китайские производители SSD-контроллеров: они массово поставляют решения с поддержкой PCIe 4.0, а также быстро продвигаются в разработке продуктов PCIe 5.0.

21.11.2023 [15:57], Руслан Авдеев

Мировые поставки серверов вырастут по итогам второй половины 2023 годаВ III квартале 2023 года мировые поставки серверов выросли поквартально на 1,5 %, в полном соответствии с прогнозами экспертов. Как сообщает DigiTimes со ссылкой на доклад своего аналитического подразделения, основным драйвером роста был запуск вендорами новых платформ. При этом общие объёмы закупок крупными облачными сервис-провайдерами США даже слегка упали, при одновременном росте интереса к более дорогим ИИ-серверам. В IV квартале мировые поставки серверов по мнению экспертов должны вырасти на 3,8 % квартал к кварталу. Речь идёт как о восстановлении поставок обычных серверов общего назначения для крупных облачных провайдеров из США, так и увеличении поставок ИИ-серверов. Высокие процентные ставки в III квартале 2023 года крайне негативно повлияли на корпоративные закупки и заставили вендоров вроде Dell и HPE снизить расходы на решения на базе новых платформ AMD и Intel. При этом провайдеры облачных сервисов из Северной Америки зарегистрировали неудовлетворительные результаты в сегменте серверов для традиционных вычислений, что привело к спаду закупок квартал к кварталу. В то же время облачные операторы увеличили закупки высокопроизводительных ИИ-серверов. Поставки для Meta✴ и Google упали квартал к кварталу более чем на 10 % для каждой из компаний, а поставки для ЦОД в Китае слегка увеличились, но только в сравнении с уже низкими объёмами, зарегистрированными кварталом ранее. Давая предварительный прогноз для IV квартала, эксперты пришли к выводу, что спрос среди крупных облачных провайдеров в Северной Америке в последнем квартале года восстановится, поскольку он уже достиг минимума и наметилась обратная тенденция. Кроме того, продолжают увеличиваться поставки ИИ-серверов, а Amazon агрессивно внедряет собственную платформу на базе Arm-архитектуры. Поставки вендоров должны вырасти с октября по декабрь на 4,5 % квартал к кварталу, основным фактором роста стало появление новых процессорных платформ. Например, в прошлом месяце Dell заявила, что серверы станут основным драйвером роста компании в эпоху ИИ. Восстановятся и закупки облачными провайдерами, например, гиперскейлеров уровня Meta✴ и Amazon.

20.11.2023 [08:56], Сергей Карасёв

Объём европейского IT-рынка в 2023 году превысит $1 трлнКомпания Gartner представила ноябрьский прогноз по европейскому IT-рынку. Учитываются расходы на системы для дата-центров, всевозможные электронные устройства, ПО корпоративного класса, IT-сервисы, а также телекоммуникационные сервисы. Аналитики считают, что отрасль продолжит расти, несмотря на сложившуюся геополитическую обстановку и макроэкономические вызовы. По оценкам, в 2022-м суммарные IT-затраты в Европе составили $995,8 млрд, что на 2,2 % меньше по сравнению с 2021 годом. При этом на IT-сервисы пришлось $347,4 млрд, на телекоммуникационные сервисы — $272,9 млрд. Ещё $184,4 млрд принесло ПО, около $146,4 млрд — всевозможные устройства. На решения для ЦОД пришлось $44,8 млрд.

Источник изображения: Microsoft По итогам 2023-го, как ожидается, европейский IT-рынок покажет рост на 5,5 % — до $1,05 трлн. Наибольшая прибавка ожидается в софтверном сегменте — плюс 14,6 % с итоговым результатом $211,2 млрд. IT-сервисы покажут прибавку на уровне 10,0 % — до $382,3 млрд. В сегменте телекоммуникационных сервисов прогнозируется рост в 4,6 %, до $285,3 млрд. Продажи систем для дата-центров составят $46,2 млрд, плюс 3,1 % в годовом исчислении. Вместе с тем спрос на электронные устройства сократится на 14,3 %, оказавшись на отметке $125,5 млрд. В 2024 году объём европейского IT-рынка увеличится на 9,3 %, достигнув $1,15 трлн. В сегменте ПО прогнозируется рост на 14,5 % — до $241,8 млрд. IT-сервисы и телекоммуникационные сервисы принесут соответственно $427,4 млрд и $297,7 млрд — плюс 11,8 % и 4,4 %. Системы для ЦОД обеспечат выручку на уровне $49,9 млрд, что означает прибавку в 8,0 % год к году. Электронные устройства обеспечат $131,3 млрд, плюс 4,6 %.

20.11.2023 [08:52], Сергей Карасёв

Gartner: мировые затраты на публичные облака в 2024 году достигнут почти $680 млрдКомпания Gartner опубликовала прогноз по глобальному рыку публичных облачных сервисов на 2023–2024 годы. Аналитики полагают, что отрасль продолжит демонстрировать устойчивый рост, несмотря на сложную макроэкономическую обстановку, кризис в США и высокий уровень инфляции. По оценкам, в 2022-м мировые затраты в обозначенной сфере составили около $478,3 млрд. Из них $174,4 млрд пришлось на платформы SaaS (программное обеспечение как услуга), приблизительно $120,3 млрд — на сервисы IaaS (инфраструктура как услуга), примерно $119,6 млрд — на службы PaaS (платформа как услуга). Ещё $61,6 млрд принесли решения BPaaS (бизнес-процессы как услуга), $2,4 млрд — DaaS (десктоп как сервис).

Источник изображения: pixabay.com В 2023 году, как прогнозирует Gartner, объём рынка увеличится до $563,6 млрд, что будет соответствовать росту на 17,8 % в годовом исчислении. При этом SaaS останется крупнейшим сегментом с выручкой в размере $205,2 млрд. Около $145,3 принесут услуги PaaS, приблизительно $143,9 млрд — IaaS. На BPaaS и DaaS придётся соответственно $66,3 млрд и $2,8 млрд. В 2024-м мировая отрасль публичных облаков, по мнению аналитиков, покажет прибавку на уровне 20,4 % — до $678,8 млрд. Услуги SaaS обеспечат $244,0 млрд, решения IaaS — $182,2 млрд, сервисы PaaS — примерно $176,5 млрд. На BPaaS придётся $72,9 млрд, на DaaS — $3,2 млрд. Таким образом, как прогнозируется, в 2024 году во всех сегментах облачного рынка будет наблюдаться увеличение затрат. Наибольший рост ожидается в сферах IaaS — плюс 26,6 %, а также PaaS — около 21,5 %.

09.11.2023 [21:29], Сергей Карасёв

Мировые поставки HDD продолжают падать, но их суммарная ёмкость растётКомпания Trendfocus, по сообщению Forbes, подвела итоги исследования мирового рынка HDD в III квартале 2023 года. В штучном выражении продажи составили примерно 28,6 млн единиц, что на 8,2 % меньше по сравнению со II кварталом, когда было реализовано 31,2 млн дисков. Тенденция к сокращению поставок наблюдается с начала нынешнего года. Вместе с тем в плане суммарной вместимости реализованных устройств зафиксирована прибавка в 0,61 % — примерно до 196 Эбайт. Общая выручка производителей HDD в квартальном исчислении уменьшилась на 7 %.

Источник изображения: Seagate Seagate является крупнейшим игроком рынка с долей на уровне 42 %. В течение квартала компания реализовала 12,03 млн накопителей, что на 15,9 % меньше по сравнению со II четвертью года. Суммарная ёмкость поставленных устройств снизилась в квартальном исчислении примерно на 2 % — до 89,6 Эбайт. Квартальная выручка Seagate от продаж HDD зафиксирована на отметке $1,295 млрд. На втором месте в рейтинге ведущих поставщиков находится Western Digital с результатом 36,3 %. В квартальном исчислении отгрузки сократились на 11,7 % — до 10,41 млн единиц. Общая ёмкость проданных устройств составила 79,2 Эбайт. Замыкает тройку Toshiba с долей в 21,7 %. За квартал компания реализовала 6,23 млн HDD, показав значительную прибавку — 20 %. Суммарная вместимость этих устройств достигла 27,43 Эбайт, что на 38 % больше по сравнению со II четвертью 2023 года.

19.10.2023 [13:15], Сергей Карасёв

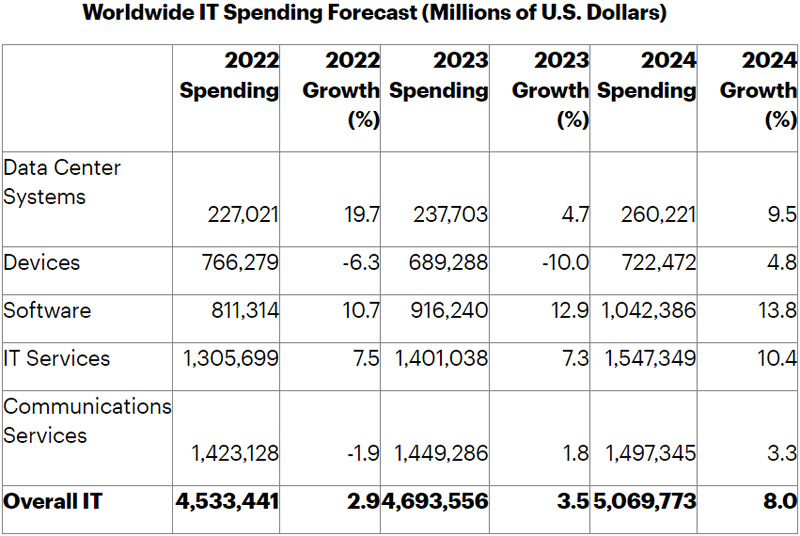

Gartner: мировые затраты в области ЦОД в 2023–2024 гг. продолжат растиКомпания Gartner представила свежий прогноз по мировому IT-рынку. Аналитики рассматривают такие сегменты, как дата-центры, электронные устройства, ПО корпоративного класса, IT-сервисы и телекоммуникационные сервисы. Одним из катализаторов отрасли являются решения в области ИИ. По оценкам, в 2022 году суммарные затраты в названных областях составили $4,5 трлн, что на 2,9 % больше по сравнению с предыдущим годом. В 2023 году прогнозируется рост на 3,5 %: объём глобального рынка достигнет $4,7 трлн. В 2024 году, считают эксперты Gartner, темпы роста поднимутся до 8,0 %, в результате чего затраты достигнут $5,1 трлн.

Источник изображения: Gartner В ЦОД-сегменте расходы по итогам 2022 года составили $227,0 млрд. В 2023-м и 2024 годах ожидается прибавка на 4,7 % и 9,5 % соответственно, а объём данной сферы составит $237,7 млрд и $260,2 млрд. В области корпоративного ПО также прогнозируется устойчивый рост: плюс 12,9 % в 2023 году и плюс 13,8 % в 2024-м. Это соответствует затратам в размере $916,2 млрд и $1,0 трлн. Телекоммуникационные сервисы и IT-сервисы принесут приблизительно по $1,4 трлн в следующем году и по $1,5 трлн в 2024-м: рост в первом из этих сегментов составит 1,8 % и 3,3 %, во втором — 7,3 % и 10,4 %. Что касается всевозможных электронных устройств, то их продажи пойдут на спад в 2023 году: падение ожидается на уровне 10,0 % — до $689,3 млрд. Но в 2024-м начнётся восстановление: объём сегмента увеличится на 4,8 % — до $722,5 млрд.

18.10.2023 [14:37], Руслан Авдеев

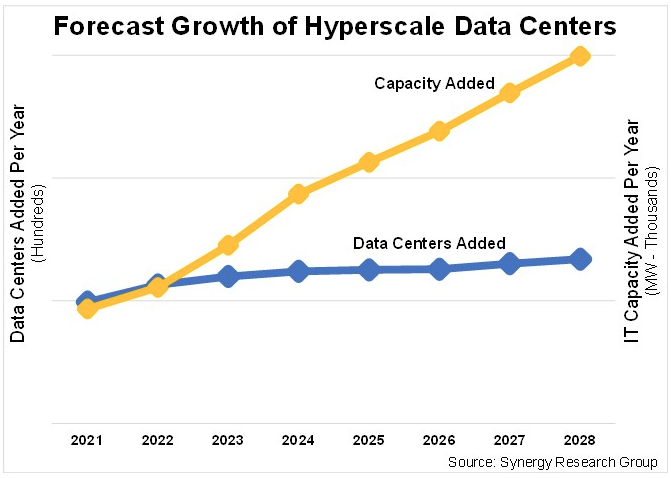

Развитие ИИ приведёт к утроению ёмкости ЦОД гиперскейлеров в следующие 6 лет, спрогнозировала SynergySynergy Research Group прогнозирует, что средняя ёмкость дата-центров гиперскейл-уровня в следующие 6 лет может вырасти почти втрое. Как сообщает пресс-служба компании, хотя критические нагрузки гиперскейлеров давно растут, развитие ИИ-технологий обеспечило отрасли дополнительный импульс и скоро потребуются значительно более производительные ЦОД. По мере того как растёт средняя нагрузка на отдельные ЦОД, число эксплуатируемых дата-центров тоже будет увеличиваться, а уже существующие объекты подвергнут модернизации. В результате общая ёмкость вырастет приблизительно в 3 раза. Исследование Synergy основано на оценке площадей ЦОД и деятельности 19 крупнейших компаний, предоставляющих облачные или интернет-сервисы. При этом компании должны соответствовать критериям Synergy, чтобы быть признанными операторами-гиперскейлерами, представляющими SaaS, IaaS или PaaS, поисковые службы, социальные сети, площадки для игр и электронной коммерции.

Источник изображения: Microsoft По данным на середину 2023 года эти компании управляли 926 ЦОД по всему миру. Известно о планах строительства ещё 427 объектов, на чём и основаны прогнозы компании. Специфика в отдельных регионах может отличаться, но в целом общее количество ЦОД за последние пять лет удвоилось. При этом влияние сферы ИИ заключается в первую очередь не в том, что число дата-центров растёт и будет расти примерно на сто в год, а в росте энергопотребления этих объектов.

Источник изображения: Synergy Research Group По мере того как число ускорителей в ЦОД гиперскейлеров продолжает расти в связи с развитием ИИ-систем, плотность мощности задействованных стоек тоже должна вырасти, что в перспективе должно привести гиперскейлеров к пересмотру архитектуры ЦОД и планов их ввода в эксплуатацию.

08.09.2022 [23:04], Игорь Осколков

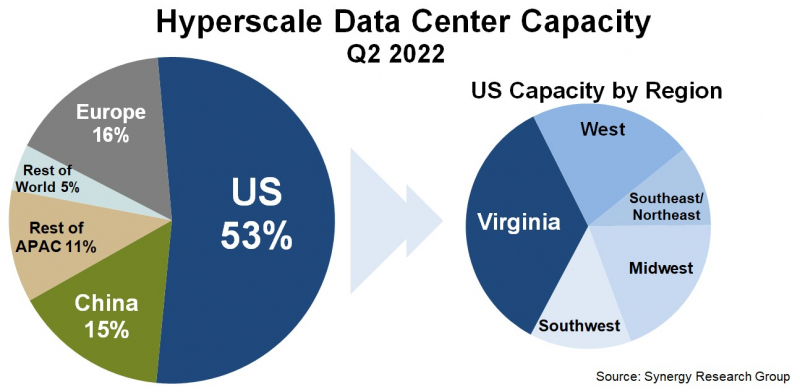

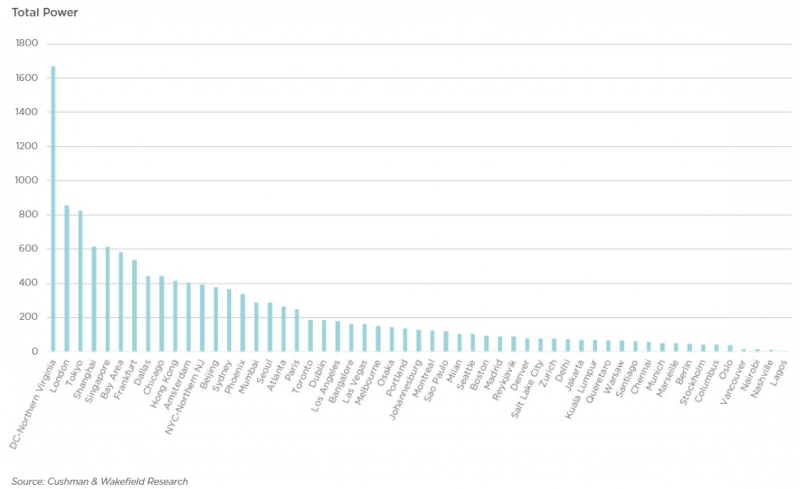

Серверная Вирджиния: один-единственный штат США всё ещё обгоняет по ёмкости сверхкрупных дата-центров и Европу, и КитайПо оценкам аналитиков Synergy Research Group, к концу II квартала 2022 года число дата-центров гиперскейлеров превысило 800 шт., а к концу 2026 года их станет в полтора раза больше. Причём расти будет не только количество таких ЦОД, но и их мощность. При этом 53 % ёмкости ЦОД гиперскейлеров приходится на США, а оставшаяся доля практически поровну поделена между Европой, Китаем и остальным миром. Наиболее крупные игроки на этом рынке — «большая тройка» облачных провайдеров (Amazon, Google, Microsoft). У каждой из этих компаний имеется более 130 дата-центров, причем не менее 25 в каждом из трёх основных регионов, Североамериканском, Азиатско-Тихоокеанском и Европейском. По мощности дата-центров лидируют компании Amazon, Google, Microsoft, Facebook✴, Alibaba и Tencent. Всего же в исследовании Synergy Research Group учитывались дата-центры 19 крупнейших компаний, оказывающих облачные и иные интернет-услуги. По мощности дата-центров лидируют компании Amazon, Google, Microsoft, Facebook✴, Alibaba и Tencent. При этом, как и прежде, более трети мощностей в США приходится на один-единственный штат — Вирджинию, которая обгоняет по этому показателю Европу и Китай. Здесь находится так называемая Аллея дата-центров, охватывающая округи Лаудон (Loudoun), Принс-Уильям (Prince William) и Фэрфакс (Fairfax). ЦОД в основном концентрируются вокруг городов Эшберн (Ashburn), Стерлинг (Sterling), Манассас (Manassas) и Шантийи (Chantilly). Суммарная ёмкость ЦОД в штате достигла 1,7 ГВт. В частности, Amazon именно здесь размещает значительную часть своих ЦОД. Другими крупными игроками на локальном рынке являются Microsoft, Meta✴, Google, ByteDance. Столь привлекательной для операторов ЦОД Вирджиния стала в силу доступности площадей и энергии, развитой инфраструктуры, а также особенностей местного законодательства, в том числе налоговых послаблений. Правда, теперь местные жители жалуются на «катастрофический шум» от дата-центров, а возможностей энергосети стало не хватать. Что касается других регионов, то в Европе ведущими рынками для гиперскейлеров остаются Ирландия и Нидерланды, где в последнее время также наметился кризис — обе страны больше не рады крупным игрокам, которые один за другим отменяют или приостанавливают проекты по созданию и развитию ЦОД. Китайский рынок остаётся относительно изолированным, поскольку он включает по большей части дата-центры местных IT-гигантов: Alibaba, Tencent и Baidu. В целом же аналитики прогнозируют, что в течение следующих пяти лет важность ключевых на текущий момент рынков ЦОД несколько снизится. |

|