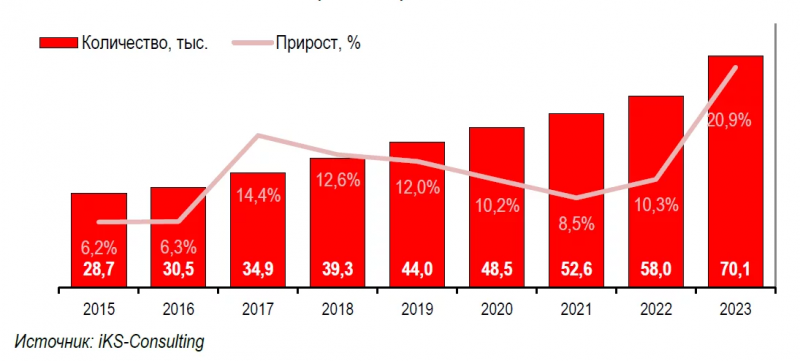

Компания iKS-Consulting опубликовала результаты исследования рынка коммерческих ЦОД в России. В нём отмечено, что пессимистические прогнозы экспертов подтвердились лишь частично, и отрасль ЦОД в России в 2022 году не снизила обороты, а прирастила число введенных стойко-мест на 10,8 % год к году. На конец исследуемого периода число стойко-мест в России составило 58,3 тыс. По итогам 2023 года ожидается прирост на 20,9 % — до 70,1 тыс. стойко-мест.

После ухода из страны ведущих западных брендов и введения санкций привычную систему поставок оборудования через дистрибьюторов заменила система параллельного импорта с переходом на оборудование российских и китайских производителей, что привело к увеличению сроков поставок и необходимости вносить изменения в проекты. Вместе с тем сократились зарубежные инвестиции в строительство ЦОД, цикл возврата которых составляет до 10 лет, что привело к проблемам с поиском финансирования.

«Несмотря на обозначенные проблемы, игроки рынка продолжают строить новые ЦОД», — отметили в iKS-Consulting. В 2023 году аналитики ожидают вывод на рынок колокации большого количества новых стойко-мест, в первую очередь рассчитанных на крупных клиентов — есть даже выделенные операторские залы на несколько сотен стойко-мест. Благодаря этому, как полагают в iKS-Consulting, в Московском регионе на ближайшие годы будет ликвидирован дефицит стойко-мест, наблюдавшийся последние годы.

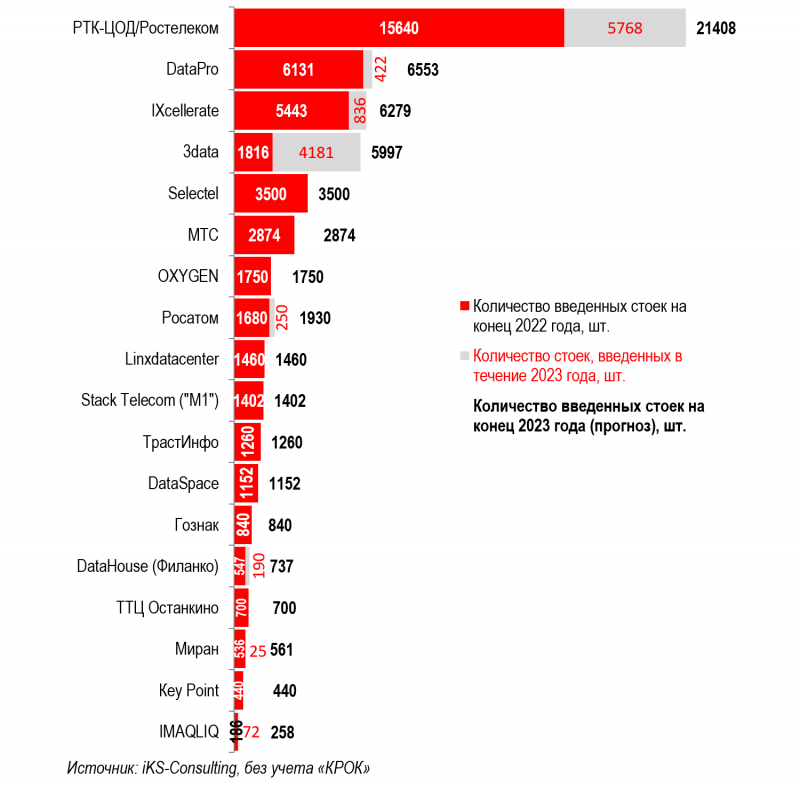

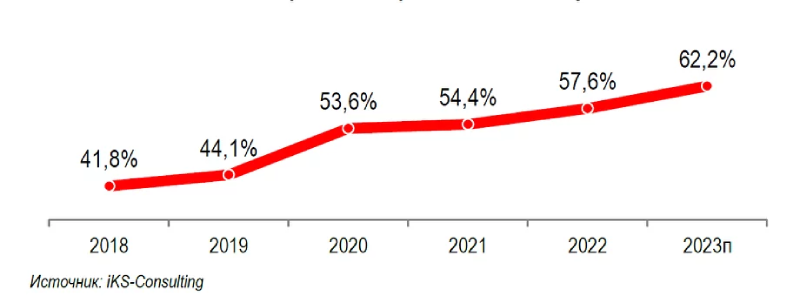

В исследовании также отмечено, что последние пять лет продолжается рост концентрации рынка с резким увеличением доли лидеров в 2020 году после слияния двух крупнейших российских коммерческих дата-центров – «Ростелеком-ЦОД» и DataLine. Этому также способствует более динамичный рост крупных дата-центров по сравнению с увеличением рынка ЦОД. В 2020–2022 гг. наблюдался рост количества слияний и поглощений.

Доля ТОП-5 ЦОД на российском рынке (по количеству стойко-мест), %

iKS-Consulting отмечает выход рынка коммерческих ЦОД в России на стадию зрелости и его рост в денежном выражении на 25 % на фоне всеобщей цифровизации. Аналитики также отметили рост интереса к рынку коммерческих ЦОД со стороны инвесторов, представляющих технопарки, девелоперские компании, предприятия промышленности и энергетики и обладающих компетенциями в определённых аспектах, связанных со спецификой своей деятельности и касающихся строительства ЦОД.

Вместе с тем наблюдается нехватка высококвалифицированного персонала и команд по строительству и управлению ЦОД. Активное строительство новых дата-центров привело к дефициту опытных строителей и организаций, специализирующихся на проектировании, возведении и оснащении дата-центров, в связи чем высококлассные специалисты могут переходить из одного ЦОД в другой. Впрочем, рост рынка это не останавливает.

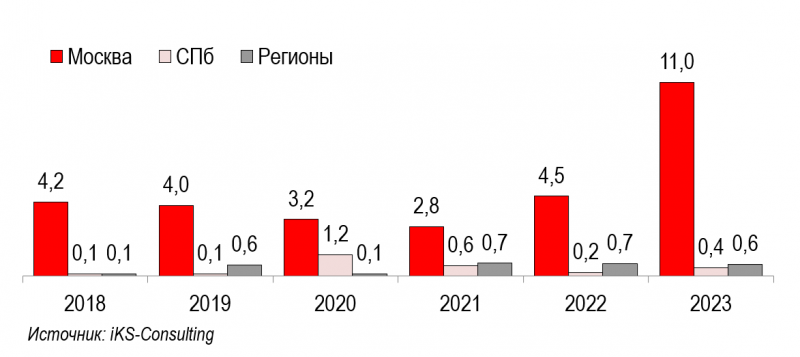

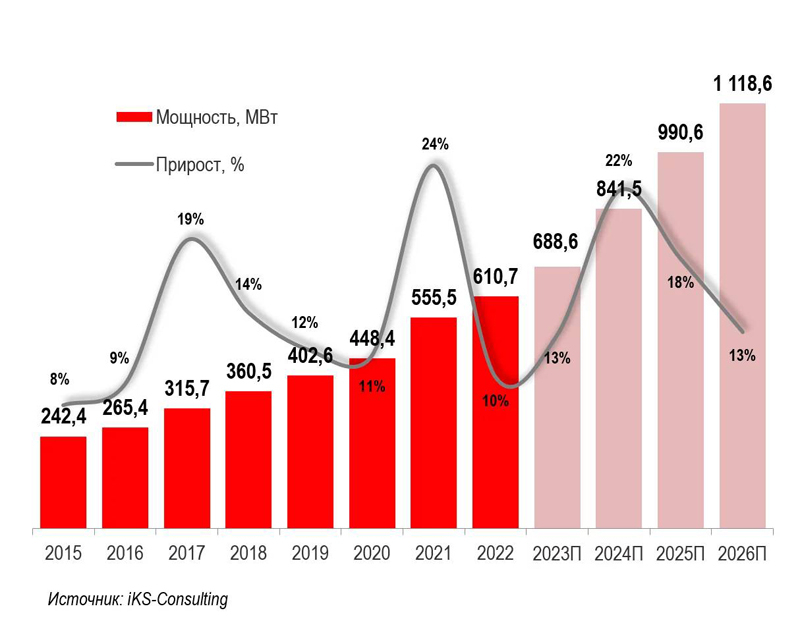

Динамика подведённой электрической мощности коммерческих ЦОД в России

По количеству введённых в эксплуатацию стойко-мест по-прежнему безусловным лидером является группа компаний «Ростелеком»/«РТК-ЦОД», на долю которой к концу 2022 года приходилось 15640 стойко-мест. При выполнении заявленных планов на конец 2023 года оператором будет введено 21,4 тыс. стойко-мест. На втором месте по результатам 2022 года была компания DataPro c долей 10,5 % (6131 стойко-место). Замыкала тройку лидеров компания IXcellerate с долей 9,3% (5443 стойко-места), но благодаря вводу новой площадки MOS 5 на территории южного кампуса она может в конце 2023 года выйти на вторую позицию.

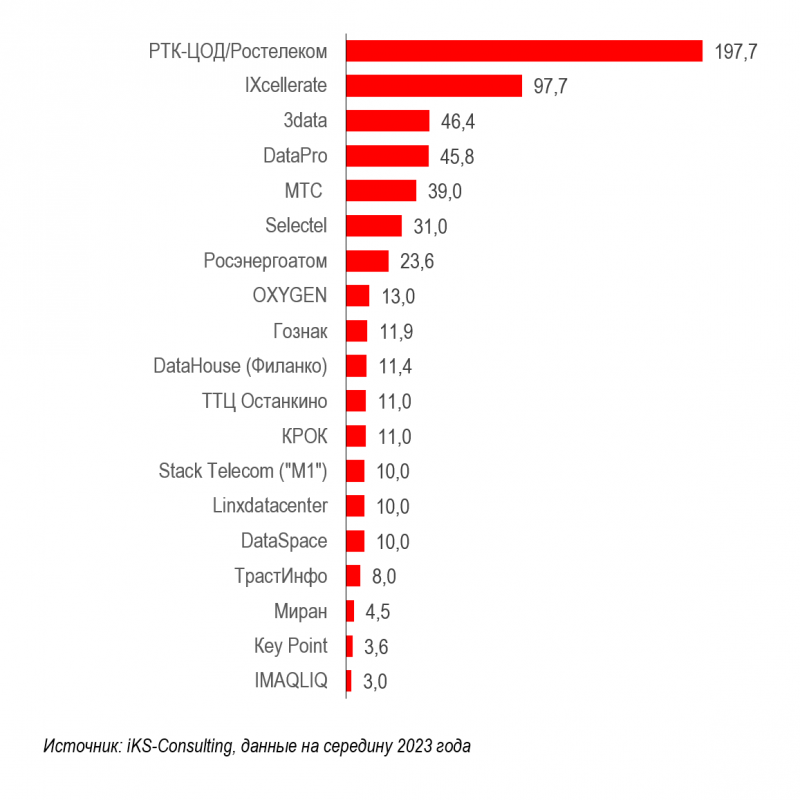

В 2021–2022 гг. аналитиками было отмечено резкое увеличение мощности благодаря открытию новых кампусов компаний IXcellerate, DataPro и других. В 2018–2020 гг. мощность коммерческих ЦОД увеличивалась на 40–55 МВт в год, но в ближайшие два–три года подведённая мощность будет увеличиваться на 110–130 МВт ежегодно. Лидерами по подведённой мощности являются дата-центры «Ростелеком-ЦОД» и IXcellerate с суммарной долей на рынке по этому показателю около 43%. На пятёрку лидеров, также включающую 3data, DataPro и МТС, приходится 62 % рынка.

На протяжении последних двух лет правительством РФ было подготовлено несколько инициатив, связанных с поддержкой развития ЦОД. Как передаёт iKS-Consulting, участники рынка полагают, что реализация комплекса мер поддержки отрасли стимулирует внутренний спрос на инфраструктуру хранения и обработки данных и повысит инвестиционную привлекательность отрасли. При этом они надеются, что государство не будет усиливать регулирование отрасли, чтобы она и далее развивалась по рыночным законам.

Источник: